urals

Дональд Трамп подписал указ о введении дополнительных 25% пошлин для Индии в ответ на продолжающиеся закупки ею российской нефти, сообщил Белый дом

- 06 августа 2025, 17:04

- |

Дональд Трамп подписал указ о введении дополнительных 25% пошлин для Индии в ответ на продолжающиеся закупки ею российской нефти, сообщил Белый дом.

- комментировать

- 4.4К

- Комментарии ( 9 )

Индия: Мы предпримем все необходимые шаги для обеспечения безопасности наших интересов. Это ответ на критику со стороны США и ЕС в адрес российской нефти

- 04 августа 2025, 20:00

- |

- МИД Индии: Мы предпримем все необходимые шаги для обеспечения безопасности наших интересов. Это ответ на критику со стороны США и ЕС в адрес российской нефти.

- МИД Индии: Мы начали импортировать российскую нефть после украинского конфликта, поскольку традиционные поставки с началом конфликта были перенаправлены в Европу.

- МИД Индии: В то время США активно поощряли подобный импорт в Индию для укрепления стабильности мировых энергетических рынков.

- МИД Индии: Импорт Индии из России призван обеспечить предсказуемые и доступные цены на энергоносители для индийских потребителей.

Трамп заявил, что намерен "существенно повысить" импортные пошлины в отношении Индии в ответ на её действия по перепродаже российской нефти

- 04 августа 2025, 18:14

- |

«Индия закупает огромные объёмы российской нефти, а затем продаёт её на открытом рынке с большой прибылью… По этой причине я существенно подниму пошлины, которые Индия платит США», — написал Трамп в соцсети TRUTH Social.

t.me/rian_ru/308321

Индия не прекратила получение российской нефти, несмотря на давление США и ЕС – The Times of India

- 04 августа 2025, 16:05

- |

По меньшей мере четыре танкера отгрузили 2-3 августа российскую нефть нефтеперерабатывающим компаниям Индии. «Поставки нефти из России в Индию идут в обычном режиме», — подчеркивает издание.

По его данным, танкеры Achilles, Elyte и Horae в минувшие два дня отгрузили почти 2,2 млн баррелей российской нефти марки Urals ее ключевым получателям — частным индийским компаниям Nayara Energy Ltd и Reliance Industries Ltd. Ранее судно Micati доставило из России более 700 тыс. баррелей нефти для НПЗ в городах Кочи и Мангалор, принадлежащим государственной компании Bharat Petroleum Corp и частной Mangalore Rifinery Ltd, контрольный пакет акций которой принадлежит правительственной корпорации ONGC. В понедельник ожидается отгрузка двумя танкерами еще 2,2 млн баррелей российской нефти индийским компаниям, пишет издание.

Ранее источник в правительстве Индии сообщил ТАСС, что НПЗ продолжают приобретать нефть из России. «У нас нет никаких сообщений о том, что индийские нефтяные компании прекращали импорт из России, — сказал он. — Решения индийских предприятий о закупках у российских поставщиков нефти зависят от цены, сорта сырой нефти, запасов, логистики и других экономических факторов».

( Читать дальше )

Танкеры доставляют российскую нефть в Индию, несмотря на давление США и ЕС — Bloomberg

- 04 августа 2025, 11:35

- |

На выходных по меньшей мере четыре танкера выгрузили миллионы баррелей российской сырой нефти на индийских НПЗ, что является признаком того, что тщательно отслеживаемые поставки продолжаются в обычном режиме, даже несмотря на то, что США усиливают давление на эту южноазиатскую страну с целью прекратить закупки.

Нефтетрейдеры и судоходные компании ждали указаний от Нью-Дели относительно продолжения поставок из Москвы после того, как президент США Дональд Трамп на прошлой неделе пригрозил карательными мерами для ограничения торговли с Россией. На выходных высокопоставленный советник обвинил Индию в фактическом финансировании войны президента Владимира Путина на Украине.

Жёсткие требования Вашингтона, последовавшие за неожиданным введением 25%-ной пошлины на индийский экспорт в США, нарушили планы частных и государственных нефтеперерабатывающих заводов по закупкам . Тем не менее, по словам источников, знакомых с ситуацией, Индия не обратилась к нефтеперерабатывающим заводам с просьбой прекратить импорт российской сырой нефти.

( Читать дальше )

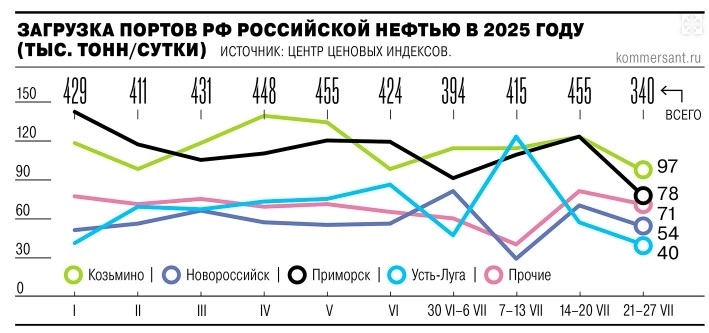

Санкции: стоимость фрахта растёт, загрузка портов снижается

- 01 августа 2025, 11:46

- |

На ультиматумах Трампа о введении санкций,

выросла стоимость фрахта

Сильнее всего фрахт подорожал на маршрутах из Новороссийска в Турцию,

на 30% к предыдущей неделе, до $3,6 за баррель, или

$2,6 млн за рейс судна типа Aframax (100 тыс. тонн).

По словам участников рынка, которые приводит ЦЦИ,

турецкие импортеры российской нефти усилили контроль за соблюдением всех формальных требований из-за новых санкций ЕС.

Стоимость транспортировки российской нефти из портов Черного моря в Индию

увеличилась на 9–10% неделя к неделе, до $6,8–7,4 за баррель,

из балтийских портов — на 7–8%, до $8,3–9 за баррель.

Средняя ставка фрахта в Китай из порта Козьмино выросла на 11%, до $2,8 за баррель.

Обратите внимание на снижение объёмов загрузки портов российской нефтью по неделям

Источник

www.kommersant.ru/doc/7926386

Могут ли индийские НПЗ перейти на другие сорта нефти Продолжит ли Индия покупать российскую нефть

- 31 июля 2025, 15:16

- |

на прошлой неделе приостановили закупки российской нефти

из-за сокращения скидок и угроз Трампа ввести пошлины.

Думаю,

индусы добьются скидки на российскую нефть и найдут обходные пути поставок.

Прибыль превыше всего.

НПЗ могут перейти на другой тип нефти, но

это может потребовать модернизации оборудования.

НПЗ Азии и ЕС столкнулись с проблемой переработки сверхлёгкой нефти из США из-за её химического состава.

Если такую нефть перерабатывать на существующем оборудовании,

установки могут быть повреждены, а характеристики получаемого конечного продукта — несоответствующими.

Чтобы избежать проблем, НПЗ могут смешивать сверхлёгкую нефть с более тяжёлыми сортами или

проводить глубокую модернизацию оборудования.

Такие меры могут привести к существенному увеличению себестоимости и сокращению прибыли.

На прошлой неделе индийские государственные нефтеперерабатывающие компании приостановили закупки российской нефти из-за сокращения скидок и угроз Трампа ввести пошлины — RTRS

- 31 июля 2025, 13:34

- |

Несмотря на упорную позицию Нью-Дели в желании и дальше приобретать дешевую российскую нефть, индийские государственные нефтеперерабатывающие заводы приостанавливают закупки этого сырья после того, как Дональд Трамп нацелился на поставки из РФ в своем санкционном походе против всего мира. Об этом сообщает Reuters.

Государственные нефтеперерабатывающие заводы Индии обратились к правительству за срочными указаниями после публикации в социальных сетях поста президента США Дональда Трампа, в котором он объявил о введении 25-процентной пошлины на индийский экспорт в США с 1 августа и предупредил о дополнительных штрафных санкциях, связанных с продолжением закупок Индией российской нефти.

Это заявление вызвало беспокойство у трейдеров, которые ранее организовывали закупки российской сырой нефти через посредников и недолларовые платежи, полагая, что они останутся вне сферы действия принудительных мер со стороны США. Теперь перерабатывающие заводы отказываются импортировать опасное сырье, хотя государство как бы не против этого.

( Читать дальше )

Российская нефть марки Urals торгуется со скидкой, минимальной с начала конфликта на Украине, что указывает на неэффективность новых европейских санкций — Bloomberg

- 29 июля 2025, 19:29

- |

Флагманская российская нефть марки Urals торгуется с минимальной скидкой по отношению к базовым ценам с тех пор, как начался конфликт на Украине, что говорит о том, что новые европейские санкции пока не оказали никакого эффекта.

По данным Argus Media, собранным Bloomberg, в последние дни нефть этого сорта, поставляемая из западных портов России, торговалась со средней скидкой в 11,45 доллара за баррель к североморскому датированному рынку. Это самый низкий разрыв с февраля 2022 года.

www.bloomberg.com/news/articles/2025-07-29/russian-oil-discount-lowest-since-start-of-war-despite-eu-push

ЕK предложит плавающий предел цены на российскую нефть в рамках 18-го пакета санкций — Reuters

- 10 июля 2025, 19:00

- |

Ожидается, что Европейская комиссия на этой неделе предложит плавающий предел цен на российскую нефть в рамках нового проекта пакета санкций в попытке преодолеть сопротивление некоторых государств-членов, сообщили четыре дипломата ЕС.

www.reuters.com/business/energy/european-commission-propose-floating-russian-oil-price-cap-2025-07-10/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал