treasuries

Удивлены что они есть? Объем российских инвестиций в гособлигации США в сентябре упал до 31 миллиона долларов.По данным Минфина США, в августе показатель составлял 39 миллионов долларов.

- 22 ноября 2025, 14:36

- |

По данным Минфина США, в августе показатель составлял 39 миллионов долларов. Таким образом он сократился примерно на 20%.

max.ru/ria/AZqZ68EAPw8

- комментировать

- 433 | ★1

- Комментарии ( 0 )

Безработица растёт — начинается большой цикл роста облигаций

- 21 ноября 2025, 11:31

- |

📉 Безработица в США продолжает расти.

Что это значит для облигаций?

Американский рынок труда продолжает охлаждаться: свежие данные показали рост безработицы до 4,4%. Это всё больше подтверждает — экономика замедляется быстрее, чем прогнозировали регуляторы.

Для рынка облигаций это сильный позитивный фактор.

Вот почему.

🔹 Растущая безработица давит на политику ФРС.

Рост уровня безработицы запускает цепочку:

1️⃣ Снижение темпов найма2️⃣ Охлаждение потребительского спроса3️⃣ Снижение давления на цены4️⃣ Переход ФРС к более мягкой политике.

ФРС уже открыто говорит о замедлении экономического роста. И рост безработицы подтверждает, что ставка будет снижаться дальше.

🔹 Инфляция «застыла», но это временно.

Последние месяцы инфляция не падает так быстро, как ранее — мы наблюдаем плато, но это временный эффект:базовый спрос замедляется,рынок труда охлаждается,кредитная активность снижается.

Эти факторы с лагом пробьют текущую «стойкость» инфляции. А значит, препятствий для дальнейшего снижения ставки не останется.

( Читать дальше )

markets report 20/11/25

- 20 ноября 2025, 10:01

- |

Всем четверг! Выпуск 410

Снова геополитика, начинаем с нее, потому что она главная последнее время и там снова громкие новости, которые сильно двигают наш родной фондовый рынок. Последние пару дней выдались довольно жаркие, а началось все с сообщения Зеленского о том, что он летит в Стамбул на какие-то переговоры. Потом появилось еще больше новостей, кто туда тоже полетит, а потом не полетит, о чем будут переговоры, о чем не будут. Кто чем доволен, а кто 1й раз о чем-то слышит и ничего нового тут не видит. Но мы тут не про политику, тем более новостей в такие моменты бывает крайне много и не все из них настоящие, мы про рыночные движения, к которым эта громкая геополитика приводит. А позитива нашему рынку эти новости бесспорно налили. С одной стороны, по-человечески хочется, чтобы этот позитив продолжался и все это уже закончилось миром. С другой стороны, когда смотришь счет на табло, точнее реальные котировки, то видно, что позитивные импульсы с каждым разом становятся все меньше.

( Читать дальше )

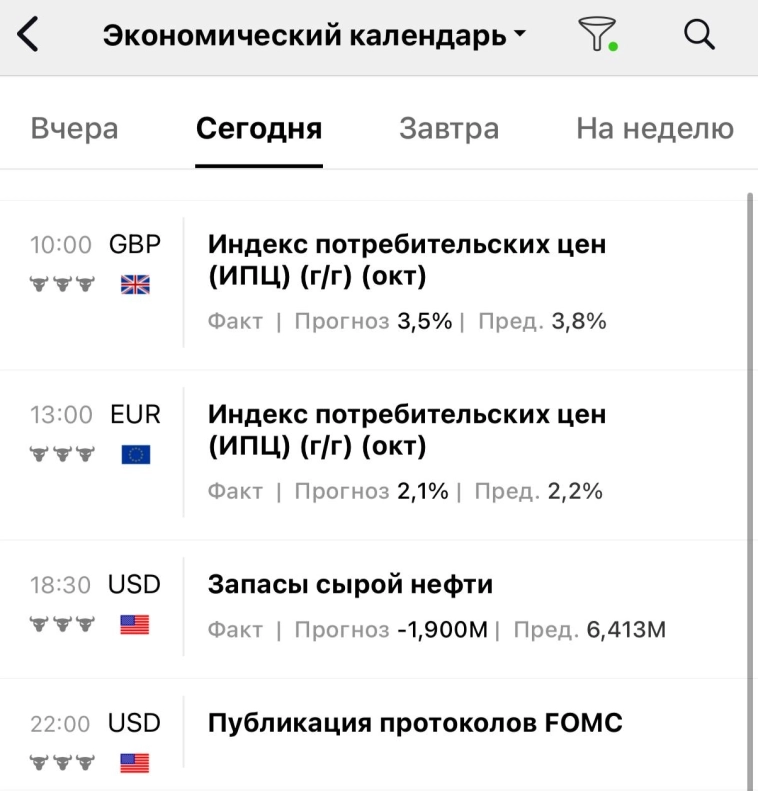

Важные инфляционные данные и протоколы FOMC

- 19 ноября 2025, 09:03

- |

Всем доброе утро 👋

Сегодня в повестке важные инфляционные данные и протоколы FOMC, это те события, которые могут задать тон рынку на ближайшее время.

Ключевое:

- Евро: ИПЦ еврозоны даже небольшое отклонение от прогноза даст сильную реакцию. Если инфляция ниже прогноза, евро получит поддержку. Выше давление сохранится.

- Фунт: ИПЦ Великобритании от результата будет зависеть настроение по риску в паре GBP.

- Нефть: запасы сырой нефти влияние нерегулярное, но резкий сюрприз может подхватить нефтяные активы и поддержать сырьевую валюту.

- Доллар: публикация протоколов FOMC главный триггер дня. Любые новые намёки на дальнейшую политику ставок быстро отразятся на DX, евро/доллар и золоте.

Что делаю я:

Смотрю структуру рынка и уровни. Для нас важна реакция цены на ключевых отметках: подтверждённый отскок или пробой сразу меняют приоритет.

Если протоколы окажутся «ястребиными», доллар вернётся в рост и это усилит продажи по евро. Если протоколы мягче ожиданий — то возможен откат доллара и рост рисковых активов.

( Читать дальше )

в 2025 году наблюдается рекордный приток средств в ETF на облигации США

- 11 ноября 2025, 22:40

- |

Согласно последним данным, в 2025 году наблюдается рекордный приток средств в ETF на облигации. По итогам года объем вложений в ETF достиг более $431 млрд, при этом облигационные фонды показывают значительный рост притока капитала, в отличие от фондов акций, которые испытывают оттоки. Это отражает растущий интерес инвесторов к более безопасным активам на фоне неопределенности на рынках.

Также CNBC отмечает, что за последний месяц на облигационные фонды пришло около $90 млрд, что является необычным явлением, поскольку это почти сравнимо с $126 млрд, направленными в акции. Среди облигационных ETF особенно популярны фонды с коротким сроком погашения, включая ультра-краткосрочные казначейские облигации, которые составляют более 40% всех притоков в сегмент фиксированного дохода в этом году.

Таким образом, текущая новость о рекордном объеме денег, вложенных в облигационные ETF, свидетельствует о стратегии инвесторов искать защиту и стабильность через долговые инструменты, что часто происходит в периоды рыночной волатильности или неопределенности.

( Читать дальше )

Рост объемов американского РЕПО

- 03 ноября 2025, 15:31

- |

Ночная «операция РЕПО» на сумму $29,4 млрд — самая крупная с 2019 года. Это означает, что ФРС пришлось предоставить банкам очень много наличных в обмен на казначейские облигации, что сигнализирует о краткосрочных проблемах с финансированием.

➡️ Это не количественное смягчение — это поддержка ликвидности, а не расширение баланса

➡️ Такая же картина наблюдалась в конце 2019 года, незадолго до того, как ФРС завершила QT и ликвидность вернулась

➡️ Рост активности РЕПО указывает на проблемы в системе финансовой системе

Объемы РЕПО не растут просто так. Вопрос в том, сигнализирует ли это о начале нового цикла в финансовой системе США или это предвестник очередного обвала.

Источник тг-канал «Биткоин на кофейной гуще»📉 ФРС снизила ставку и завершает QT. Что это значит для TLT и рынка облигаций?

- 30 октября 2025, 13:12

- |

📉 ФРС снизила ставку и завершает QT. Что это значит для TLT и рынка облигаций?

Вчера #ФРС сделала то, чего ждали многие инвесторы: снизила процентную ставку на 0,25 п.п., до 4,00 %.

Это событие формально открыло новую фазу денежно-кредитного цикла — но не всё так просто.

🏦 Что сказал ПауэллНа пресс-конференции Джером Пауэлл отметил:«Политика ФРС не находится на заранее заданном курсе. Мы готовы реагировать на данные».Проблема в том, что данных у ФРС сейчас почти нет.Из-за продолжающегося шатдауна правительства США (#shutdown), официальная статистика по #инфляция (CPI) и #безработица (Non-Farm Payrolls) не публикуется уже несколько недель.

Это значит, что регулятор принимает решения в условиях неопределённости, фактически «вслепую».

ФРС видит признаки замедления экономики и охлаждения рынка труда, но не имеет свежих цифр, чтобы подтвердить тенденцию.

💰 Главное — не ставка, а балансСамое важное заявление вчера прошло почти незамеченным:

( Читать дальше )

markets report 27/10/25

- 27 октября 2025, 11:05

- |

Всем понедельник! Выпуск 408

Начинаем с нашего родного рынка, который за прошедшую неделю растерял весь позитив и вернулся на уровни, предшествовавшие телефонному разговору 2х президентов, который потом дал сильный импульс нашему фондовому рынку. Виной тому все та же геополитика, да и просто логика процессов, говорящая о том, что все порешать сразу, классно, четко и правильно можно только в идеальном мире, а мы живем не в нем. Тут еще куча не решенных вопросов, вроде как отмен, а потом переносов встреч президентов, да и просто фэйкновостей, которые тем не менее мотают рынок туда сюда, потому что все на нервах. Рынку и его участникам нужно больше конкретики и больше позитивных договоренностей чтоб продолжить подобные импульсы дальше наверх, когда подобного контента не поступает, а поступают переносы, сомнения и дополнительные хоть и пофигувсемнанихсанкции, то наш рынок отыгрывает все назад.

Ключевой новостью конца недели было очередное заседание ЦБ, где он объявил о снижении ключевой ставки на 0,5 п.

( Читать дальше )

Госдолг США впервые в истории превысил $38 трлн

- 23 октября 2025, 16:18

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал