spydell

Чтиво на ночь. Spydell. Потеря контроля.

- 05 июня 2020, 22:44

- |

Вероятно, ни в одной другой стране нет подобной концентрации на единицу площади разношерстных отморозков. В США существует национальная традиция «недержания агрессии и насилия», но столь бодро еще не начинали. И в этом, пожалуй, основная интрига. На самом деле, фундаментальная уязвимость США как раз и состоит в национальном менталитете и структуре общества, которая слишком дифференцированная, чтобы усидеть всем мирно на одном месте. США – страна контрастов. Буквально в пределах одного квартала могут сосуществовать долларовые миллиардеры и бомжи. Ни в одной стране нет настолько явной поляризации общества и социального неравенства.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 53 )

Spydell. Инфляционный ад.

- 15 мая 2020, 19:32

- |

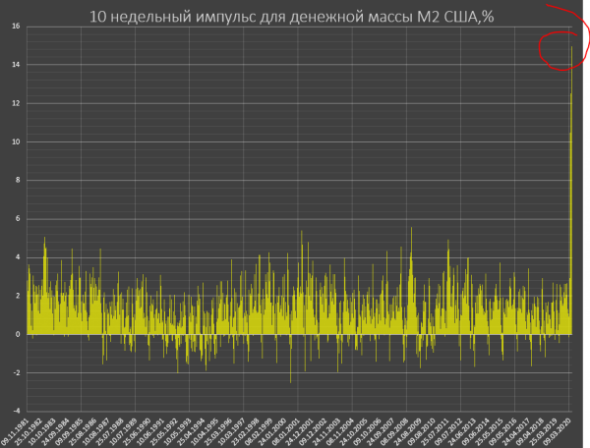

Ни в одной развитой стране со времен Веймарской республики монетарный импульс за 10 недель не достигал 15%. В послевоенном мире? Никогда и ни в одной развитой (по нынешним мерках) стране до сегодняшнего момента в США. К 4 маю 2020 изменение денежной массы за последние 10 недель в США составляет 15%!!!

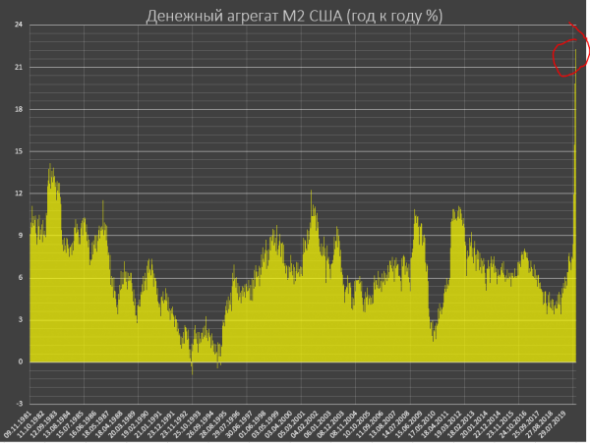

Годовое изменение денежного агрегата M2 составляет 22% В истории США были периоды высоких темпов роста денежной массы. Например, с второй половины 1971 по 2 квартал 1972 темпы роста достигали 13.5% годовых, похожие темпы роста были в середине 1976, в 1982-1983 рост достигал 12.5% и краткосрочно по недельным импульсам до 14%, но 22% не было никогда.

( Читать дальше )

SPYDELL. Самые пострадавшие сектора экономики за всю историю.

- 10 мая 2020, 12:18

- |

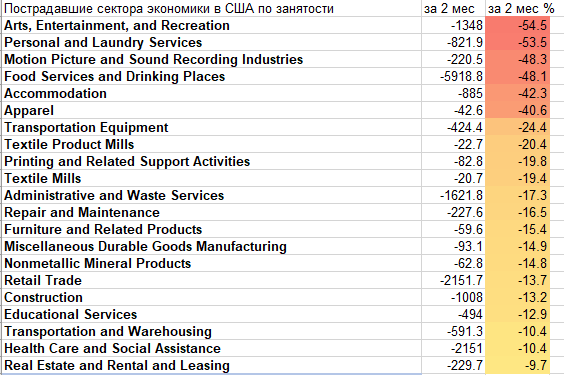

Всего за 2 месяца было уничтожено столько рабочих мест, сколько было создано за 10 лет в США. В 2008-2010 потребовалось 24 месяца, чтобы осуществить переход от максимальной занятости к минимальной и за этот период было потеряно 6.3% рабочих мест или почти 9 млн. Сейчас за 2 месяца сокращение занятости составило 14% или 21.4 млн рабочих мест. По интенсивности сжатия экономической активности ничего подобного не случалось за всю историю США.

Это отличные данные, лучше не придумаешь – фондовые рынки, как обычно в наркотическом психозе и истерии, захлебываясь от радости, переписывают очередные максимумы по финансовым мультипликаторам не менее, чем на 30% от уровня января 2020. Но пока они там в очередной раз сходят с ума, как обстоят дела в реальной экономике?

В отчете по занятости США можно оценить масштаб ущерба и распределение по секторам экономики.

Индустрия культуры, массового спорта и развлечений (Arts, Entertainment, and Recreation) теряет 55% от занятых за 2 месяца,

Фитнесс-клубы, прачечные, парикмахерские, массажные и косметические салоны (Personal and Laundry Services) минус 54% от занятых

Индустрия кино и звукозаписи (Motion Picture and Sound Recording Industries) минус 48% занятых

Кафе, бары, рестораны (Food Services and Drinking Places) минус 48%

Гостиницы, отели, мотели (Accommodation) минус 42%

Производство одежды и обуви (Apparel) минус 40%

Производство транспорта и транспортного оборудования минус 25%

В таблице представлено более 86% от совокупных потерь по занятости.

( Читать дальше )

SPYDELL. Фискальное бешенство в США.

- 06 мая 2020, 17:25

- |

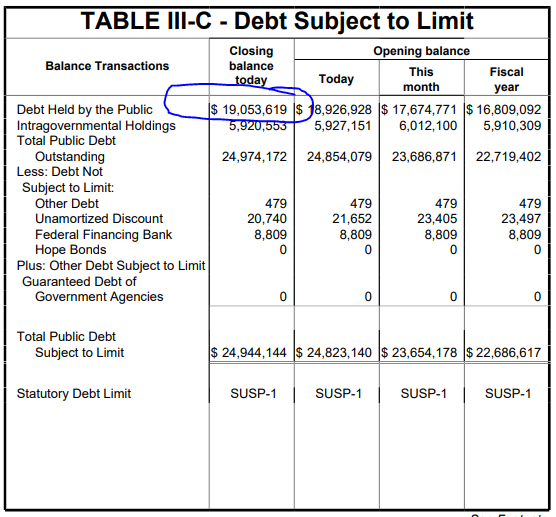

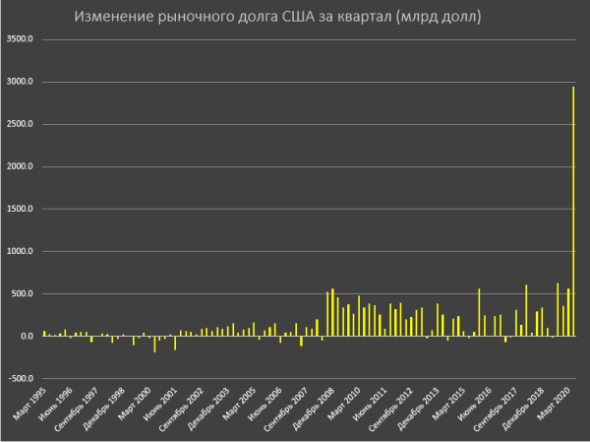

США начали год с рыночным долгом в 17.17 трлн, к марту он вырос до 17.41 трлн, к апрелю до 17.67 трлн и сейчас почти 19.1 трлн.

Лимиты по долгу из-за которых несколько лет назад были ожесточенные дебаты в Конгрессе вплоть до блокировки правительства? Нет, не слышали — нет больше никаких лимитов, об этом прямо написано. Все, пошли в разнос по серьезному, без приготовлений и ненужных церемоний! ) За пару месяцев 2020 фактические заимствования превысили весь годовой уровень заимствований в 2009-2011, на тот момент в среднем наращивали долг на 1.5 трлн в год. Теперь на это требуется один месяц!

Рыночный госдолг США во втором квартале 2020 может вырасти на 3 трлн долл в соответствии с планами чистых размещений Казначейства США. Это будет почти в 6 раз интенсивнее, чем в «пиковые» кварталы до текущей терминальной стадии фискального бешенства. Все это приведет к тому, что годовой дефицит бюджета превысит невероятные 5 трлн долл!

( Читать дальше )

Spydell: Потрясающая некомпетентность Московской биржи

- 24 апреля 2020, 15:42

- |

Достаточно важный и интересный кейс с точки зрения понимания надежности российской финансовой инфраструктуры и подсвечивающий запредельный уровень некомпетентности Мосбиржи. Суть в следующем: 20 апреля за день до экспирации основного майского контракта WTI на CME образовался навес в 25-30 тыс контрактов (25-30 млн баррелей) спекулятивных позиций, которые по непонятным причинам не были покрыты ранее. Уход маркетмейкеров и трудности в обеспечении поставок привели к принудительному закрытию спекулятивных позиций, что привело к самому сильному обвалу цен на нефть с переходом в экстремальную отрицательную область вплоть до минус 40.

Одновременно с WTI на CME в России через Московскую биржу торговалась реплика (производная на производную) на WTI (группа CL контрактов), но в отличие от основного контракта, в России с 19.22 (по данным биржи) произошла отвязка реплики от американской WTI. Это произошло на первой планке, но расширения торговых лимитов не было вплоть до окончания торгов. Биржа ссылается на отсутствие протоколов по расширению торговых лимитов на вечерней сессии, тогда как было несколько прецедентов по ликвидным контрактам (Ri, Si, Br), когда ранее на вечерней сессии лимиты расширяли. Само по себе это казус, когда в день или за день до экспирации отсутствуют протоколы контроля за рисками и непрерывного обеспечения торгов, что само по себе уже является прямым нарушением хода торгов. Участники торгов и брокеры (на которых лежит основной риск) лишены возможности управлять и балансировать своими позициями, а следовательно, в этом случае риски по кассовым разрывам должен брать на себя организатор торгов.

( Читать дальше )

Spydell: Захват контроля над рынком

- 14 апреля 2020, 19:45

- |

Текущий импульс роста с 23 марта самый сильный с мая 1933 года, а закрытие недели было самым мощным с 1938 года, т.е. почти никто из ныне живущих в мире не видел ничего подобного в осознанном состоянии. Как так вышло?

На самом деле весело, интересно и даже смешно (при условии, что вас нашпиговали седативными средствами и наркотой чуть менее, чем полностью и у вас полностью атрофировалось то, что принято называть совестью) наблюдать за тем, как рушится этот мир, как все то, к чему человечество привыкло исчезает. Весело и забавно смотреть, как миллионы людей по всему миру теряют работу и средства к существованию с полным истощением потребительских и корпоративных сбережений, как накаляется потенциал голодных бунтов, как бизнесы с вековой историей встают на грань банкротства, развертывая каскад дефолтов по всем уровням, как заводы и сектор услуг по всей планете остановлен, цепочки поставок разрушаются, а у правительств практически всех стран мира отсутствует запас прочности и возможности для демпфирования деструктивных потенциалов. В конце концов забавно смотреть за смертями в прямом эфире, самое настоящее реалити шоу! Больше крови, больше трупов, больше разрушений! Как же далеко они зашли в своем идиотизме?!

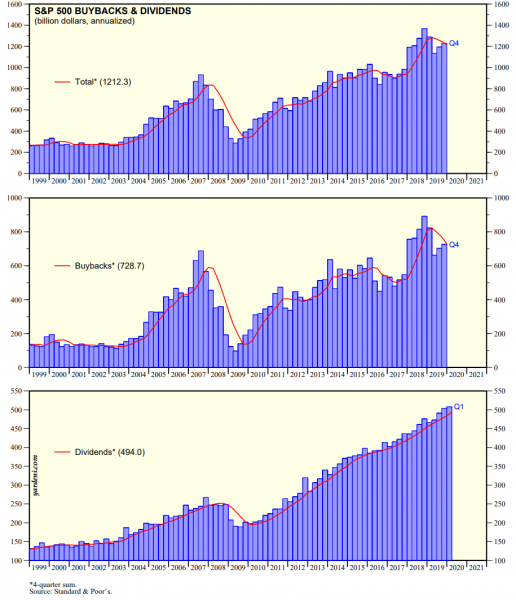

К черту перспективы дивидендов и байбеков.

( Читать дальше )

Spydell. Хроники апокалипсиса.

- 27 марта 2020, 15:07

- |

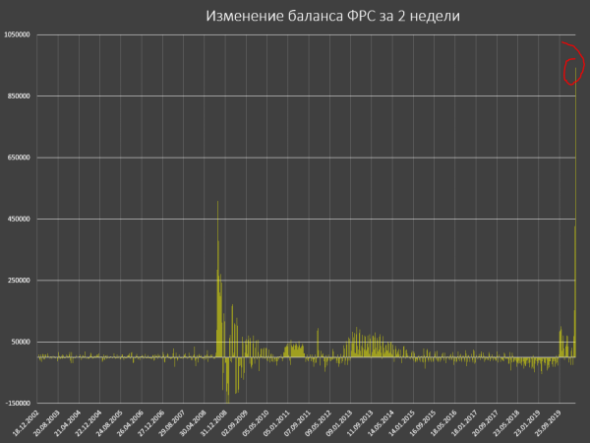

Основной причиной роста баланса является приращение ценных бумаг на 355 млрд, из которых трежерис 337 млрд. РЕПО ожидаемо сократились на 90 млрд (с 442 до 352 млрд), банкам нет смысла фондироваться через операции РЕПО, т.к. они привязываются к механизму рефинансирования и вынуждены резервировать залоги. Однако главное то, что банки ограничены в возможностях использования данного ресурса для выкупа ценных бумаг в виду срочности процедуры – РЕПО нужно будет возвращать или рефинансировать, а ФРС может сократить лимиты. Это исключительно временная и вынужденная мера для экстренного закрытия кассовых разрывов и маржин коллов. Рыночной дно прошли и РЕПО сократили, а QE совсем другое дело, на них и разгоняли рынки последние 11 лет.

( Читать дальше )

Spydell предрекает бурный рост на этой неделе

- 10 марта 2020, 15:39

- |

По нефти и S&P уже произошел сильный отскок, но может быть второе дно!

И аккуратней — все может быть впервые))

Spydell: Экономические риски вируса

- 03 февраля 2020, 11:34

- |

Так же на сайте его здесь многие знают и уважают его мнение. Представляю вам его прогноз.

Помните Lehman Brothers в 2008? Так вот, умножьте его на 100 и оцените масштаб потенциальной финансово-экономической катастрофы, если Китай заиграются в карантин еще на несколько месяцев. А теперь оцените масштаб самого значительно пузыря на рынке активов в истории человечества и будут примерно понятны перспективы. Поэтому с точки зрения финансов и экономики — это крайне серьезная тема. Без всякой иронии это может быть спусковым крючком к невероятно жесткому финансово-экономическому кризису.

Если бы этого вируса не было, его бы стоило придумать. Беспрецедентная концентрация общественного внимания. За последние 30 лет было несколько эпидемий вирусов с высоким покрытием СМИ. Но ни одна эпидемия или пандемия не привлекала настолько безумное внимание, темпы глобальной информационной экспансии (в соответствии с анализом поисковых запросов и упоминаний в СМИ) в 8 раз интенсивнее Эболы и в 20 раз интенсивнее свиного гриппа 2009, если соотнести с временем жизни инфо-повода.

Птичий грипп – конец 90х, сибирская язва – начало нулевых, SARS (атипичная пневмония в Китае) в 2003, H1N1 (свиной грипп) в 2009-2010, MERS (ближневосточный респираторный синдром) в 2012, Эбола в 2014-2015, вирус Зика в 2016. Птичий грипп, сибирская язва, MERS и Эбола имеют высокий коэффициент смертности (от 50% до 95% в случае с сибирской язвой), но исключительно низкое и ограниченное распространение. Свиной грипп это на пустом месте распиаренная хрень со смертностью на уровне ежегодного сезонного гриппа. Китайский SARS 2003 года – это тяжелая форма пневмонии, которая имеет смертность в среднем лишь в два раза выше, чем смертность от типичной пневмонии.

Но хрен бы с этим инфо-поводом, современные обезумевшие СМИ и не на таком могут заморочиться, однако что более важно и реально – это беспрецедентные меры Китая по обеспечению карантина. Я уже писал ранее, что ничего подобного не происходило не только в масштабах страны, но даже в масштабах отдельного региона. Это абсолютно немыслимо. Промышленные кластеры, торгово логистические хабы, транспортные артерии, спортивные объекты, культурно развлекательные центры практически полностью прекратили работу в провинции Хубей, в которой произошла вспышка вируса.

Эта провинция формирует около 4.5% от ВВП Китая и обеспечивает порядка 630 млрд долл ВРП в год. В настоящий момент падение ВРП достигает 75-80%! Т.е если текущий формат карантина экстраполировать на весь 2020 год, то потери составят пол триллиона долларов только от одной провинции. Однако это важнейший транспортный узел Китая и центр рыболовной, нефтехимической и автомобильной промышленности Китая. Но не только Хубей заблокирован и изолирован, практически на всей территории Китая режим ЧС, поэтому текущие потери Китая не менее 20% ВВП (в годовом выражении при условии продления карантина), как минимум.

Еще недавно была информационная паника, вызванная ожиданиями жесткой посадки Китая, смысл которой в том, что темпы роста ВВП снизятся с 7.5% до 5.5-6%. Ох, какой ужас — будет рекордный рост, но не такой стремительный, как раньше. Сейчас речь идет о падении ВВП на 20%! Для крупнейшей экономики мира! Просто, чтобы понимать порядок цифр – 1 день режима карантина для Китая стоит 9-10 млрд долл в условиях нормальной бизнес активности, т.е. вне праздников. В условиях праздников потери достигали 4-5 млрд в день. Около сотки потеряли к 4 февралю и конца этому не видно. Самый жесточайший ущерб был нанесен по туризму, торгово-развлекательным, культурным и спортивным объектам, где потери добавленной стоимости достигают 70-100%

Китай является центром мировой промышленности, степень интегрированности около 85%, т.е. условно говоря, 85% мировой промышленности прямо или косвенно (где-то зависимость 5%, а где то и 90%) замыкается на цепочки поставок из Китая. Самая значительная зависимость в электронной и текстильной промышленности. Поэтому проблемы в Китае неизбежно приведут к коллапсу всей мировой промышленности и в первую очередь коллапсу спроса на сырьевые товары со всеми вытекающими последствиями, т.е. Австралия, Россия, Иран полетят на дно фееричными темпами. Сильно пострадают США и особенно ИТ сектор.

Помните Lehman Brothers в 2008? Так вот, умножьте его на 100 и оцените масштаб потенциальной финансово-экономической катастрофы, если Китай заиграются в карантин еще на несколько месяцев. А теперь оцените масштаб самого значительно пузыря на рынке активов в истории человечества и будут примерно понятны перспективы. Поэтому с точки зрения финансов и экономики — это крайне серьезная тема. Без всякой иронии это может быть спусковым крючком к невероятно жесткому финансово-экономическому кризису.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал