SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

spydell

Spydell пишет

- 25 декабря 2014, 20:19

- |

«По моим оценкам и источникам, с16 декабря население скупило около 6-7 млрд долларов валюты по среднему курсу 68-70 рублей за доллар, что эквивалентно 410-480 млрд рублей, остальное на руках (100-150 млрд) или было израсходовано на покупки (авто, мебель, ТВ, телефоны, бытовая техника, ювелирные изделия и прочее) – около 300 млрд.»

spydell.livejournal.com/566348.html#cutid1

spydell.livejournal.com/566348.html#cutid1

- комментировать

- Комментарии ( 6 )

Spydell: Почему санкции полезны для России

- 04 августа 2014, 15:18

- |

НИ ОДНА ИЗ САНКЦИЙ ЗАПАДА НЕ ПРЕДСТАВЛЯЕТ РЕАЛЬНОГО ВРЕДА

Известный экономический блогер Spydell удивляется, насколько точно западные санкции соответствуют долгосрочным интересам экономики России. Все, что делает Запад, направлено на стимулирование нашей экономики, причем в ущерб их собственной. Санкции окончательно развеивают надежды российской элиты на то, что на Западе ее примут как свою; предотвращают бегство капиталов и заставляют возвращать их в Россию; вынуждают развивать высокотехнологичные отрасли и заниматься импортозамещением и т.д. При этом санкции, гибельные для российской экономики, существуют, но как раз их-то и не вводят.

СИЛОВОЕ ПРИНУЖДЕНИЕ К ПАТРИОТИЗМУ

Последний раз я обсуждал санкции к России в марте, когда действительно были опасения чего-то серьезного — принудительная блокировка, или экспроприация государственных либо коммерческих активов, размещенных в западной юрисдикции, или торговый протекционизм — ограничения на импорт из России нефти и газа. Что изменилось за четыре месяца, ведь каждый день шоумены из США и ЕС вводят очередные санкции? Насколько все серьезно? Слежу за развитием событий, но за четыре месяца не нашел ни одной санкции, которые бы были вредны и деструктивны для России в долгосрочном периоде. Но все по порядку.

( Читать дальше )

Известный экономический блогер Spydell удивляется, насколько точно западные санкции соответствуют долгосрочным интересам экономики России. Все, что делает Запад, направлено на стимулирование нашей экономики, причем в ущерб их собственной. Санкции окончательно развеивают надежды российской элиты на то, что на Западе ее примут как свою; предотвращают бегство капиталов и заставляют возвращать их в Россию; вынуждают развивать высокотехнологичные отрасли и заниматься импортозамещением и т.д. При этом санкции, гибельные для российской экономики, существуют, но как раз их-то и не вводят.

СИЛОВОЕ ПРИНУЖДЕНИЕ К ПАТРИОТИЗМУ

Последний раз я обсуждал санкции к России в марте, когда действительно были опасения чего-то серьезного — принудительная блокировка, или экспроприация государственных либо коммерческих активов, размещенных в западной юрисдикции, или торговый протекционизм — ограничения на импорт из России нефти и газа. Что изменилось за четыре месяца, ведь каждый день шоумены из США и ЕС вводят очередные санкции? Насколько все серьезно? Слежу за развитием событий, но за четыре месяца не нашел ни одной санкции, которые бы были вредны и деструктивны для России в долгосрочном периоде. Но все по порядку.

( Читать дальше )

Прощай США, прощай Лондонский Сити!

- 21 марта 2014, 10:37

- |

Оригинал -- http://spydell.livejournal.com/534195.html

США решили наехать на Тимченко, Ротенбергов, Ковальчука? Намек олигархам вполне читаем.

В течение 20 последних лет общая идеология функционирования, так называемых элит в большинстве развивающихся стран и, в особенности в России, строилась на том, что на Западе «права собственности и верховенство закона», трава зеленее, солнце ярче и жить безопаснее. Логика миграции капитала из национальной среды в Цюрих, Лондон, Франкфурт или Нью Йорк сводилась к тому, что если в стране революция или рейдерских захват, то США и ЕС защитят и не дадут погибнуть. Россию многие чиновники, бизнесмены и олигархи осваивали вахтовым методом, как перевалочный пункт. Здесь украсть, там разместить. Семьи вывозили на Запад, закупались недвижимостью, приобретали активы и все в этом роде.

( Читать дальше )

США решили наехать на Тимченко, Ротенбергов, Ковальчука? Намек олигархам вполне читаем.

В течение 20 последних лет общая идеология функционирования, так называемых элит в большинстве развивающихся стран и, в особенности в России, строилась на том, что на Западе «права собственности и верховенство закона», трава зеленее, солнце ярче и жить безопаснее. Логика миграции капитала из национальной среды в Цюрих, Лондон, Франкфурт или Нью Йорк сводилась к тому, что если в стране революция или рейдерских захват, то США и ЕС защитят и не дадут погибнуть. Россию многие чиновники, бизнесмены и олигархи осваивали вахтовым методом, как перевалочный пункт. Здесь украсть, там разместить. Семьи вывозили на Запад, закупались недвижимостью, приобретали активы и все в этом роде.

( Читать дальше )

Точка зрения: Развал Украины. Spydell

- 21 февраля 2014, 08:37

- |

Копипаст Спайделл-анализа: http://spydell.livejournal.com/528871.html

Мда, печально. Судя по всему, все высшее руководство Украины сгнило, демонстрируя политическую импотенцию, безволье, бесхарактерность и неспособность решать ни одной значимой проблемы. Вот, что они приняли сегодня ночью:

Это капитуляция перед иностранной интервенцией и вооруженными боевиками и фашистами, посеявших хаос, насилие и бардак в стране. Ничего хуже быть просто не может. Когда Польша легла под Гитлера в 39 – это хоть как то можно было оправдать непропорциональным давлением, но когда Украина (огромная страна с численностью более 40 млн человек) легла без сражения под боевиков, нацистов, ультраправых мудаков и прочую мразь, активно спонсируемую западом – это высшая форма предательства всего народа Украины.

( Читать дальше )

Мда, печально. Судя по всему, все высшее руководство Украины сгнило, демонстрируя политическую импотенцию, безволье, бесхарактерность и неспособность решать ни одной значимой проблемы. Вот, что они приняли сегодня ночью:

- Военным, полиции и спецслужбам запрещается использовать оружие

- Все воинские формирования должны быть отведены из Киева и других городов.

- Все военнослужащие МВД, вооруженных сил и подразделений службы безопасности Украины должны вернуться в казармы.

- На дорогах на Украине запрещается устанавливать блокпосты и иным образом блокировать передвижение людей по территории страны.

- Режим антитеррористической операции в стране прекращается,

- Все задержанные активисты освобождаются от уголовной и административной ответственности

Это капитуляция перед иностранной интервенцией и вооруженными боевиками и фашистами, посеявших хаос, насилие и бардак в стране. Ничего хуже быть просто не может. Когда Польша легла под Гитлера в 39 – это хоть как то можно было оправдать непропорциональным давлением, но когда Украина (огромная страна с численностью более 40 млн человек) легла без сражения под боевиков, нацистов, ультраправых мудаков и прочую мразь, активно спонсируемую западом – это высшая форма предательства всего народа Украины.

( Читать дальше )

Репост из ЖЖ Spydell: Обвал рубля?

- 28 января 2014, 11:47

- |

Источник

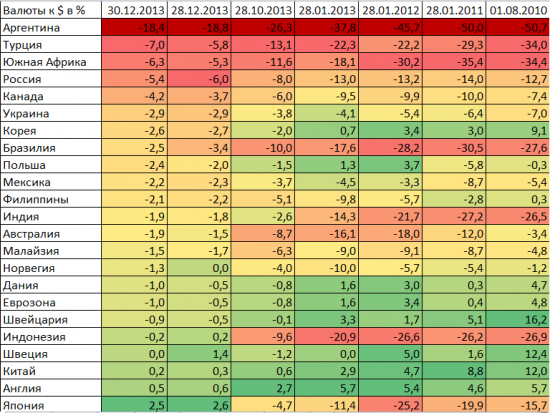

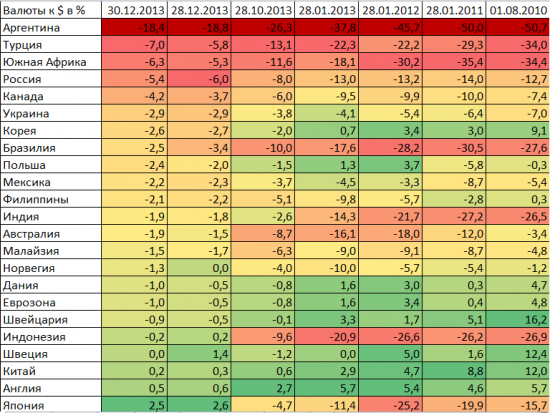

На самом деле с рублем не все так и плохо, если посмотреть на валюты других развивающихся стран. Спец.таблица по изменению нац.валюты к доллару от текущего значения к выбранной дате в %

Наибольший обвал от начала года в Аргентине, Турции, Южной Африке и только потом Россия. Но за год рубль смотрится бодрячком. Помимо вышеперечисленных стран девальвация нац.валюты масштабнее в Индонезии (20.9%), Бразилии (17.6%), Австралии из развитых стран (16.1%), в Индии (14.3%),… в России 13% падения. А за 2 года мы вообще самые крепкие )

Никто не находит странным, почему при QE3, который почти в 3 раза больше, чем QE2 развивающие рынки ниже, чем были в момент начала QE3? Почему капитал уходит с развивающихся рынков, что отражается на обвале национальных фондовых рынков и падении курсов валют?

Причина в том, что преступно нажитый капитал репатриируются обратно домой – там где есть тыл и защита со стороны коррумпированных регулирующих органов и ЦБ. Если более политкорректно – выход нарезов из спекулятивных позиций домой. Деньги от QE можно классифицировать, как преступно нажитые, т.е. созданные из ничего и ни под что на покупку вполне реальных активов. Также, как если бы некто на домашнем принтере печатал доллары и покупал товары с той лишь разницей, что в ФРС это происходит в электронном режиме.

( Читать дальше )

На самом деле с рублем не все так и плохо, если посмотреть на валюты других развивающихся стран. Спец.таблица по изменению нац.валюты к доллару от текущего значения к выбранной дате в %

Наибольший обвал от начала года в Аргентине, Турции, Южной Африке и только потом Россия. Но за год рубль смотрится бодрячком. Помимо вышеперечисленных стран девальвация нац.валюты масштабнее в Индонезии (20.9%), Бразилии (17.6%), Австралии из развитых стран (16.1%), в Индии (14.3%),… в России 13% падения. А за 2 года мы вообще самые крепкие )

Никто не находит странным, почему при QE3, который почти в 3 раза больше, чем QE2 развивающие рынки ниже, чем были в момент начала QE3? Почему капитал уходит с развивающихся рынков, что отражается на обвале национальных фондовых рынков и падении курсов валют?

Причина в том, что преступно нажитый капитал репатриируются обратно домой – там где есть тыл и защита со стороны коррумпированных регулирующих органов и ЦБ. Если более политкорректно – выход нарезов из спекулятивных позиций домой. Деньги от QE можно классифицировать, как преступно нажитые, т.е. созданные из ничего и ни под что на покупку вполне реальных активов. Также, как если бы некто на домашнем принтере печатал доллары и покупал товары с той лишь разницей, что в ФРС это происходит в электронном режиме.

( Читать дальше )

Фундаментал российских компаний

- 18 ноября 2013, 04:35

- |

Великий и ужасный spydell написал большой пост, где он проанализировал динамику суммы различных фундаментальных показателей для 150 российских компаний.

http://spydell.livejournal.com/516064.html

Лично мне такой анализ кажется не совсем осмысленным. Условно говоря, никакого смысла показатели маленькой компании с прибылью $10 млн суммировать с показателями компании с прибылью в десятки миллиардов. Ибо очевидно, что большие компании будут полностью определять общую картин, а маленькие просто затеряются.

Можно было сделать подобный анализ для:

2008-2012 выручка +50%

2012 к 2011 опер. прибыль снизилась

2008-2012 активы выросли с 800 млрд до 1,4 трлн

долг вырос до $270 млрд

дивиденды $27 млрд в 2 раза выше докризисных

чистое размещение долга — отн. небольшое.

Не знаю какая практическая полезность в этих цифрах, лично для меня основной вывод в том, что рентабельность наших компаний падает. В целом, можно сказать, что компании нарастили бизнес по сравнению с докризисным уровнем. В то же время капитализация ниже. Почему?

Это как в ситуации с американским рынком, только наоборот. Прибыли в США не растут, а рынок растет — происходит рост мультипликаторов. А у нас наоборот рынок снижается (или стоит на месте) за счет сжимания мультипликатора. В общем все дело моде:)

http://spydell.livejournal.com/516064.html

Лично мне такой анализ кажется не совсем осмысленным. Условно говоря, никакого смысла показатели маленькой компании с прибылью $10 млн суммировать с показателями компании с прибылью в десятки миллиардов. Ибо очевидно, что большие компании будут полностью определять общую картин, а маленькие просто затеряются.

Можно было сделать подобный анализ для:

- 50 компаний входящих в РТС

- Компаний входящих в РТС, кроме Газпрома, Роснефти, ВТБ, Сбер, Газпромнефти. Энергетику тоже отдельно надо смотреть.

- Компаний малой и средней капитализации

2008-2012 выручка +50%

2012 к 2011 опер. прибыль снизилась

2008-2012 активы выросли с 800 млрд до 1,4 трлн

долг вырос до $270 млрд

дивиденды $27 млрд в 2 раза выше докризисных

чистое размещение долга — отн. небольшое.

Не знаю какая практическая полезность в этих цифрах, лично для меня основной вывод в том, что рентабельность наших компаний падает. В целом, можно сказать, что компании нарастили бизнес по сравнению с докризисным уровнем. В то же время капитализация ниже. Почему?

Это как в ситуации с американским рынком, только наоборот. Прибыли в США не растут, а рынок растет — происходит рост мультипликаторов. А у нас наоборот рынок снижается (или стоит на месте) за счет сжимания мультипликатора. В общем все дело моде:)

spydell: Крысы бегут с корабляl

- 17 сентября 2013, 13:23

- |

Акулы Wall St в массовом порядке отказываются от должности финансового бога, самой могущественной и престижной профессии – поста руководителя Федерального Резерва. Гайтнер сошел с самого начала, а Саммерс дезертировал на финишной прямой. Бен Бернанке отказался от третьего срока еще год назад. Почему? Бойня финансовых элит, политическая-кулуарная возня или личная прихоть кандидатов? Гайтнер и Саммерс имеют различные методы управления и взгляды на финансово-экономическую политику, и они достаточно амбициозны, чтобы отказываться от самой желанной должности координатора глобальных финансовых потоков. Не думаю, что у них есть дела поважнее, чем пост главы ФРС, да и не столь стары они.

Как один из вариантов, причина может заключаться в том, что работает инстинкт самосохранения. Никто не хочет быть последним председателем ФРС, которому придется из руин вытягивать нечто, что ранее называлось глобальная финансовая система. А рычагов противодействия больше не осталось — все кранты.

( Читать дальше )

Как один из вариантов, причина может заключаться в том, что работает инстинкт самосохранения. Никто не хочет быть последним председателем ФРС, которому придется из руин вытягивать нечто, что ранее называлось глобальная финансовая система. А рычагов противодействия больше не осталось — все кранты.

( Читать дальше )

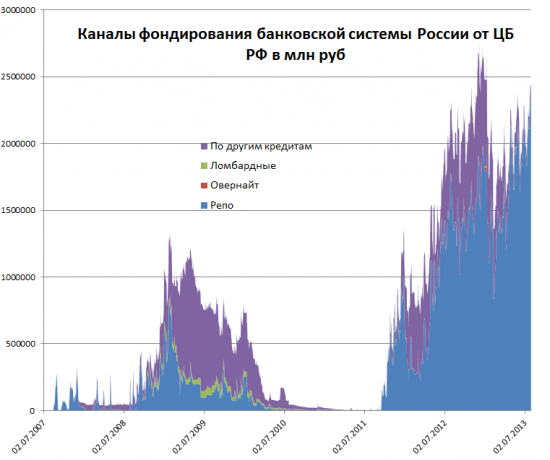

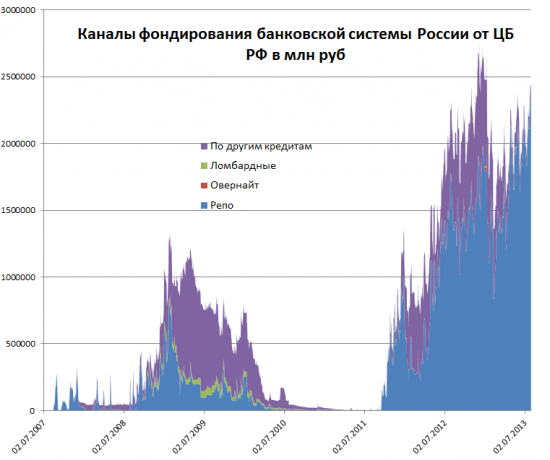

Сегодня spydell пишет про "LTRO с приветом из России"

- 30 июля 2013, 11:55

- |

Не могу копипастить как обычно, кому интересно, прочтет в оригинале, я лишь законспектирую своими словами.

Спайделл говорит это потому, что темпы роста кредитов превышают темпы роста депозитов и банки обращаются за средствами к ЦБР.

Реальная ставка сейчас 5,6% а не 8,25%.

Ставка рефинансирования ЦБР вообще не играет.

Всадники апокалипсиса (Spydell, Левченко и другие) заговорили о том, что российский потребитель сейчас находятся в перекредитованном состоянии и налицо все признаки кредитного пузыря.

Выводы в целом нейтральные. На рынок оказать влияния не должно сильно, рубль может и ослабит слегка, но тут на страже стоит ЦБР, сильно вниз его не пустит.

- Вчера был проведен первый аукцион новых операций ЦБ с банками.

- Принцип. отличия = фондирование теперь на целый год + список залогов был существенно расширен.

- Сейчас задолженность банков по РЕПО с ЦБР = 2,3 трлн руб (рекорд)

Спайделл говорит это потому, что темпы роста кредитов превышают темпы роста депозитов и банки обращаются за средствами к ЦБР.

Реальная ставка сейчас 5,6% а не 8,25%.

Ставка рефинансирования ЦБР вообще не играет.

Всадники апокалипсиса (Spydell, Левченко и другие) заговорили о том, что российский потребитель сейчас находятся в перекредитованном состоянии и налицо все признаки кредитного пузыря.

Выводы в целом нейтральные. На рынок оказать влияния не должно сильно, рубль может и ослабит слегка, но тут на страже стоит ЦБР, сильно вниз его не пустит.

spydell: Про причины падения долгового рынка

- 27 июня 2013, 12:58

- |

Ситуация с падением долгового рынка несколько проясняется. Центральная причина заключается в том, что дилеры попросту не имели достаточно объема бумаг в своих активах, чтобы реализовывать их ФРС в течение 3 месяцев без размещений нового долга, а чистых продаж в достаточном количестве на хаях достигнуть было крайне сложно.

Казначейство уперлось в лимит еще в мае. C тех пор увеличения долга не происходит, по крайней мере, до сентября.

Никто не хотел продавать на максимумах, т.к. система за последние пол года целиком и полностью была заточена под постоянное приращение кэша в системе, постоянный приток ликвидности. Иными словами, функционирование QE было под угрозой срыва, т.к. могли быть серьезные проблемы уже в июне с достаточным объемом трежерис для продажи в ФРС.

Не хотите продавать на максимумах? Ну что ж, придется продавать на минимумах. На прошлой неделе было самое быстрое и стремительное падение долгового рынка почти на 20 лет. Фатальное ценовое давление и сверхстремительное падение активов – единственная возможность растрясти сонное царство инвестиционных дурней и прочих долбовесторов. Плюс к этому весьма агрессивная информационная атака о завершении бычьего рынка в долговых инструментах и начало процедуру сдутия пузыря. Что, разумеется, правильно и логично, но не в данный момент и не в данных обстоятельствах.

( Читать дальше )

Казначейство уперлось в лимит еще в мае. C тех пор увеличения долга не происходит, по крайней мере, до сентября.

Никто не хотел продавать на максимумах, т.к. система за последние пол года целиком и полностью была заточена под постоянное приращение кэша в системе, постоянный приток ликвидности. Иными словами, функционирование QE было под угрозой срыва, т.к. могли быть серьезные проблемы уже в июне с достаточным объемом трежерис для продажи в ФРС.

Не хотите продавать на максимумах? Ну что ж, придется продавать на минимумах. На прошлой неделе было самое быстрое и стремительное падение долгового рынка почти на 20 лет. Фатальное ценовое давление и сверхстремительное падение активов – единственная возможность растрясти сонное царство инвестиционных дурней и прочих долбовесторов. Плюс к этому весьма агрессивная информационная атака о завершении бычьего рынка в долговых инструментах и начало процедуру сдутия пузыря. Что, разумеется, правильно и логично, но не в данный момент и не в данных обстоятельствах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал