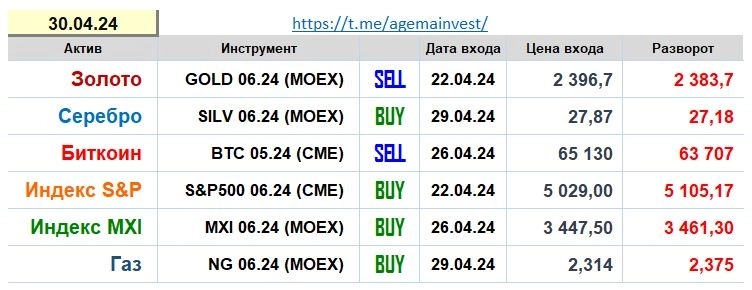

s&p500

Вводная в май

- 01 мая 2024, 15:22

- |

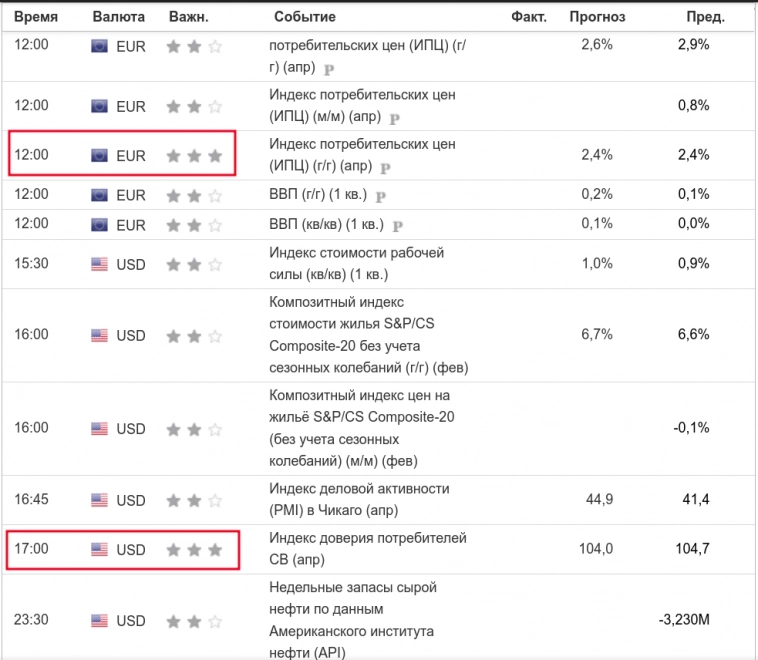

В мае внимание рынков будет сфокусировано на трех факторах:

— Политика ФРС.

Сегодняшнее заседание ФРС окажет сильное влияние на рынки.

Самый большой страх, что Пауэлл допустит повышение ставок при росте инфляции, но это крайне маловероятно с учетом предстоящих президентских выборов в США и признаков замедления экономики США.

Пауэлл, скорее всего, заявит, что ФРС нужно получить подтверждение о движении инфляции к цели до начала снижения ставок и это должно быть устойчивое падение инфляции на протяжении квартала, что перенесет внимание на сентябрьское заседание ФРС.

С учетом, что рынки уже учитывают полностью только одно снижение ставки в декабре, то страхи перед заседанием ФРС чрезмерны.

В любом случае Пауэлл подчеркнет зависимость от данных и повторит, что логично снижение ставки в случае неожиданно резкого замедления рынка труда США.

Как бы не отреагировали рынки на сегодняшнюю риторику Пауэлла, истинная и главная реакция будет на нонфарм США 3 мая и инфляцию PPI и CPI США 14 и 15 мая.

— Геополитика.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

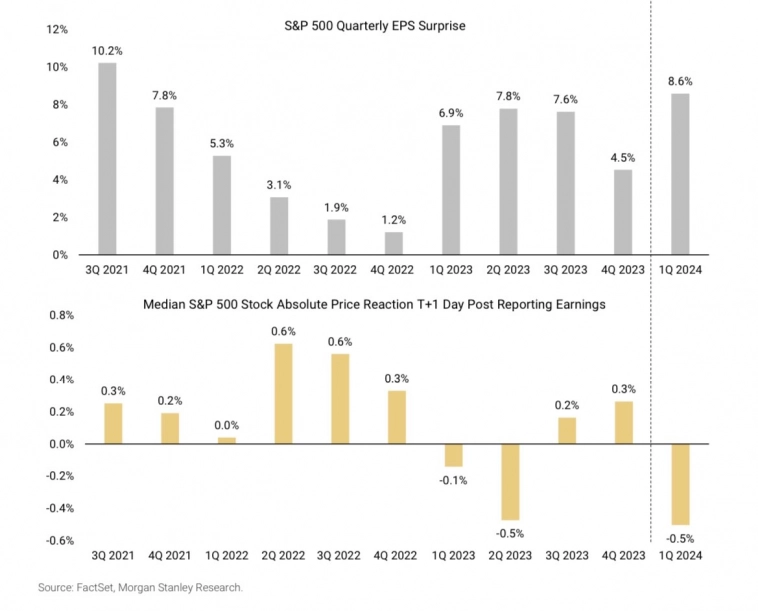

Плохие новости - рынок не реагирует на хорошие данные

- 30 апреля 2024, 14:13

- |

Одним из признаков окончания роста является то, что рынок перестает реагировать на хорошие новости. Сейчас мы видим, как компании показывают хорошие отчеты, а рынок больше не реагирует на это ростом.

Сюрприз в данных довольно высокий по историческим меркам, но вместо позитива мы видим фиксации прибылей крупными фондами. Где еще фонды фиксируют прибыль? Биткоин ETF. Сегодня будем говорить об этом и не только на трансляции, где разберем, чего же ждать завтра от заседания ФРС и почему рынок начали сливать именно сейчас. Чуть позже напишу точно время и пришлю ссылку на трансляцию в своем телеграм

"Цель она есть". На базу (S&P 500)

- 30 апреля 2024, 09:43

- |

а потом пообедаем.

Всем привет и трям!

Вот и заканчивается апрель… пролетел моментом. Надо достойнеше его проводить (апрель то есть))).

И сегодня по ФА может быть интересно. Есть на чем полетать.

Рынки в легком запиле по всем фронтам. Но и поработать дают.

GOLD — на распутье. То ли вниз серьезно собрались, то ли пыхнуть к хаям собираются. Так то внутри дня в обе стороны можно собирать урожай.

МАЖОРЫ ($) — пока без определенного направления. Закрываем месяц, ждем завтра ФРС и нонки в пятницу.

BRENT — лёгкий запил.

S&P500.

СиПи развернуло или просто корректоз от уровня поддержки? ахаха....

Мне нра больше первый вариант, хотя всякое может быть. Пока стремяться к хаям.

Как вариант: диапазон 5000,0-5325,0 до осени.

Это если по дороге (в процессе) что-нить не изобразят на мелких тф на сигнал в какую-нить сторону)

( Читать дальше )

Анализ текущей ситуации на рынке S&P 500 на 29 апреля 2024г.

- 29 апреля 2024, 14:40

- |

Сегодня, 29 апреля 2024 года, информационный фон на финансовых рынках характеризуется снижением доллара США. Индекс доллара упал ниже отметки 106, вызвав ожидания и размышления среди инвесторов о возможных последствиях для финансовых рынков. Снижение доллара может оказать влияние на различные аспекты рынка, включая интерес к фондовому рынку, так как инвесторы могут искать альтернативные активы для увеличения своих капиталовложений.

Параллельно мы обращаемся к анализу ситуации на фондовом рынке США, где используется опционный анализ. На сегодняшний день наблюдается интересная динамика индекса S&P 500, который продолжает демонстрировать восходящую тенденцию. Это становится значимым сигналом для трейдеров и инвесторов, которые ориентируются на опционы при принятии решений в торговле.

( Читать дальше )

Вводная к открытию недели

- 28 апреля 2024, 21:59

- |

Самым ожидаемым событием предстоящей недели считается заседание ФРС в среду.

Заседание ФРС будет проходным, без новых прогнозов, рынки получат краткое сопроводительное заявление в 21.00мск, все внимание будет сфокусировано на пресс-конференции Пауэлла с 21.30мск.

Согласно консенсусу банков, Пауэлл ужесточит риторику и даст сигнал о том, что в этом году будет меньше снижений ставок, нежели предполагалось в мартовских прогнозах.

Такие предположения справедливы, исходя из мартовской пресс-конференции Пауэлла, на которой он заявил, что рост инфляции в начале года разочаровал членов ФРС, но они не стали заострять на этом внимание, т.к. сезонность могла стать причиной отскока, проверкой данного предположения должны были стать данные за март.

В марте базовая инфляция РСЕ США осталась на уровне февраля 2,8%гг, ревизия вверх за январь подтверждает мнение Пауэлла о сезонности, но для сохранения прогнозов по трем снижения ставок в этом году было необходимо падение инфляции в марте.

Тем не менее, был ещё один сюрприз: резкое снижение ВВП США в 1 квартале до 1,6%, что ниже уровня долгосрочного тренда на 1,8%, члены ФРС не ожидали такого замедления экономики США.

( Читать дальше )

В США произошел первый в текущем году крах банка: закрылся Republic First Bank

- 27 апреля 2024, 10:40

- |

«Банк Republic First, ведущий бизнес как Republic Bank, был сегодня закрыт департаментом по банкам и ценным бумагам штата Пенсильвания, который назначил преемником Федеральную корпорацию по страхованию вкладов», — говорится в релизе Федеральной корпорации по страхованию вкладов (FDIC).

1prime.ru/20240427/bankrotstvo-847753753.html

Пятничный поцелуй

- 27 апреля 2024, 02:55

- |

Главным шоком уходящей недели стал ВВП США за 1 квартал в первом чтении.

Резкий рост инфляции при замедлении темпов роста экономики ниже долгосрочного тренда является самым негативным сценарием для ФРС, ибо рост инфляции требует повышения ставок, а замедление экономики требует стимулов путем снижения ставок.

Компромиссом в такой ситуации, как правило, является длительное удержание ставок на уровнях, ограничивающих рост экономики, что приводит к рецессии.

Рынок, получив отчет по ВВП США, испугался именно такого сценария: замедления экономики при росте инфляции.

Однако я думаю, что ситуация более тривиальная.

История всегда развивается по спирали, но редко повторяется в точности.

Результатом ужесточения политики ЦБ для снижения инфляции с очень высоких уровней всегда является рецессия.

В этом цикле повышение ставок ФРС было резким и сильным, но экономика устояла, этому факту сначала все удивлялись, а потом привыкли, и рецессия исчезла из главных страхов участников рынка, а зря.

Причиной длительного роста экономики США были 3 фактора: избыточные сбережения после пандемии, тяга к путешествиям/времяпровождению вне дома после пандемии с готовностью тратить на это деньги и хайп по технологической революции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал