s&p500 фьючерс

Это медвежий рынок

- 02 марта 2019, 11:25

- |

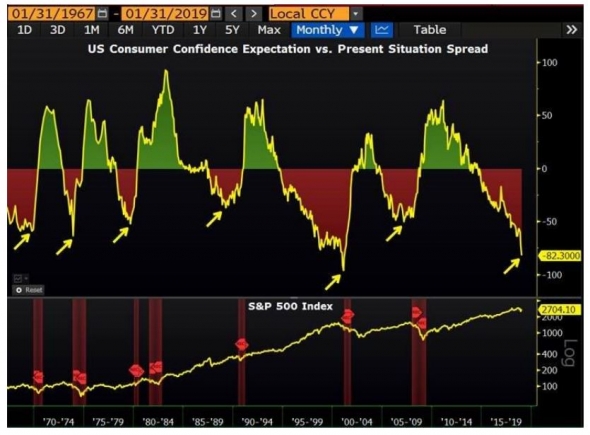

1. Спред между Индексом потребительской уверенности и его ожиданиями.

Эффективный предиктор основных рецессий, как и безработица.

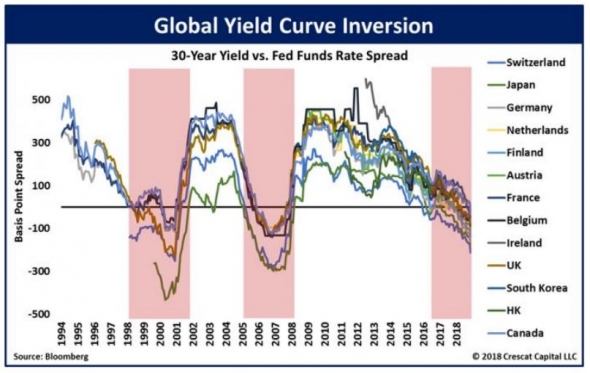

2. Разница доходностей 30-ти летних облигаций основных экономик против ставки ФРС.

( Читать дальше )

- комментировать

- 3.7К | ★6

- Комментарии ( 11 )

Анализируем статистику S&P500 при помощи Tradingview

- 01 марта 2019, 13:25

- |

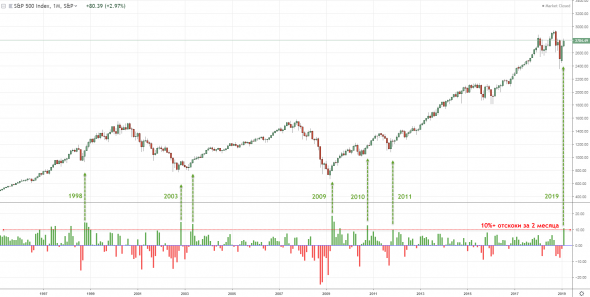

Отскок S&P500 в январе-феврале по историческим меркам был довольно уникальным, так происходит не часто.

Строим график S&P500 и на него кидаем индюк «percent change bar chart» с параметром look back=2, что означает, что он будет показывать % изменение за 2 свечи (за 2 месяца в нашем случае).

Похожие двухмесячные отскоки 10%+ в прошлом случались несколько раз:

- осенью 2011

- осень 2010

- весной 2009

- весной 2003

- осень 1998

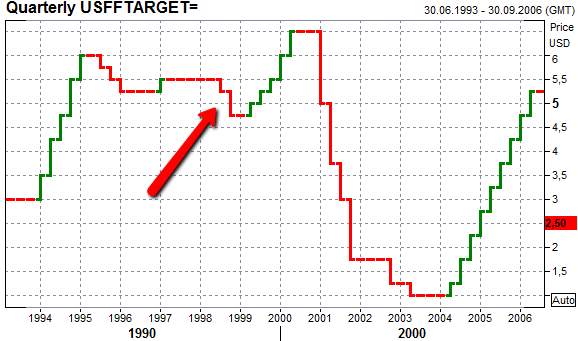

Больше всего текущий отскок похож на 1998 год, после чего ралли продлилось еще 2 года! Однако с точки зрения ставок, ситуация несколько отличается. В 1998 году ФРС дважды снизила ставку, чтобы помочь экономике пережить последствия кризиса в Азии:

( Читать дальше )

Дональд Трамп заявил, что торговый договор между США и Китаем скоро будет подписан

- 27 февраля 2019, 12:58

- |

www.vestifinance.ru/videos/46274

Несколько слов по СиПи

- 27 февраля 2019, 10:26

- |

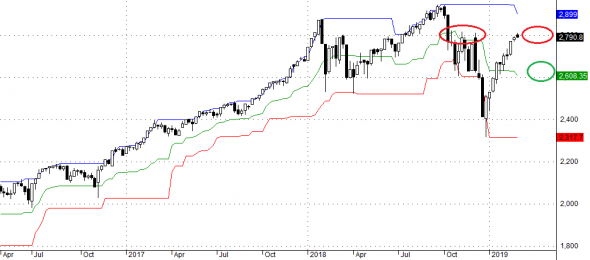

Всем доброго утра, фьючерс на СиПи вплотную подошел к интересному уровню 2 812 пунктов и с учетом ралли начала года логичным выглядит откат. Стоит отметить, что после падения декабря 2018 года, мало кто рассчитывал на такое быстрое ралли. Но на рынке часто происходит, то что не ожидает большинство. Рост начала года по индексу СиПи составил более 11% и большое количество трейдеров встретило его с большой долей кеша.

Ниже представлен недельный график СиПи.

Логичным выглядит консолидация в диапазоне 2812-2656 пунктов. На данных уровнях волатильность будет снижаться.

От себя добавлю армагедонщикам (те кто ждет долгосрочный цикл дорогих денег (3,5%-5,5%) особо ловить нечего. Из долгосрочных реальных рисков — рецессия, которая, вынудит ФЕД снижать ставки.

Работаем по плану

- 27 февраля 2019, 07:18

- |

Brent-последняя заявка на уровне 64,5 (покупка), пока не сработала.Ждем экспирации и смотрим, пожертвуют ли окончанием месяца(могут не дать выйти по высоким ценам, тем кто в ближнем контракте), чтобы синхронно с всеми инструментами выйти на лок.хаи перед мартовской экспирацией.

Надеемся на лучшее.Всем успехов и удачи.

Выступление Пауэлла вышло в 17:45. Основные моменты

- 26 февраля 2019, 18:11

- |

* Несмотря на то, что экономика сильна, ФРС заметила в последние месяцы некоторые противоречивые сигналы

* Некоторые экономические данные стали слабее, рост ВВП 2019 будет слабее 2018, но все еще крепок

* Шатдаун правительства окажет слабый эффект на экономику

* Есть признаки более сильного роста зарплат, инфляция будет около 2%

* ФРС оценивает надлежащий тайминг и подход, чтобы остановить сокращение баланса

===============================================

Ответы на вопросы:

* Разумная начальная точка для баланса ФРС = $1 трлн + буффер (сейчас его размер $4 трлн)

* Спрос на резервы не вернется к докризисному уровню

* Рост зарплат пока не проблема для инфляции

Для тех кто в лонге.

- 26 февраля 2019, 13:33

- |

Этот отскок оказался существеннее, чем это было ранее при сходных движениях за последние 100 лет. Целых 20%!

Два последних, в 2001 и 2008 годах в среднем занимали 12 мес. от момента пробития тренда доходности по десятилеткам.

Пора вниз.

Текущая формация такова, что я закрыл часть лонга (AT&T).

Остаюсь в долгосрочных длинных позициях небольшого обьема (IXUS, AGG, REET), которые дали 2,2% в январе в долларах.

Текущая неделя — весьма насыщенная на новости.

Полагаю, плюс-минус отсюда, вероятен возврат в медвежье движение. И тогда буду увеличивать лонг на новых низах.

Либо, коррекционное движение к бычьему движению. Буду незначительно докупать.

Вам, как и себе, желаю хладнокровия на новом движении.

Не время ли открыть короткую позицию по S&P500? Или уважаемые господа уже всё открыли?

- 26 февраля 2019, 07:38

- |

Если серьезно, то отскок, в который мало кто верил еще месяц назад, не только состоялся, стал полноценным фондовым ралли. Моего мнения о судьбах это не поменяет. Америка — дорогая, с непредсказуемыми рисками в политике и колоссальными долгами. Она должна или должна стремиться стоить дешевле. 2 000 п. и даже 1 500 п. по S&P500 — не такой уж недостижимый уровень. Вопрос, на который ищу и пока не нашел ответа: продавать сейчас или подождать (чего-то). До сих пор ожидание себя оправдывало. Но стратегия «премудрого пескаря» — стратегия без выигрыша. Так что, наверно, все-таки пора открывать короткие позиции.

Большой повод для оптимизма: Трамп отсрочил введение пошлин по Китаю

- 25 февраля 2019, 10:29

- |

Президент США Дональд Трамп заявил в воскресенье о решении отложить запланированное на 1 марта повышение пошлин на китайские товары общей стоимостью 200 миллиардов долларов на фоне существенного прогресса в переговорах с Пекином. В частности, по словам Трампа, прогресс достигнут по таким темам, как «защита интеллектуальной собственности, передача технологий, сельское хозяйство, услуги, валюта» и другие.Это неплохо, на этом и амеры вероятно могут обновить даже исторический хай.

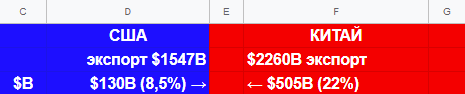

Хотя с другой стороны, даже после того, как Трамп начал войну с Китаем еще весной прошлого года, американский рынок показывал иммунитет, и это не мешало ему обновлять максимумы. Для Китая эта тема гораздо более критична, так как и доля сша в экспорте в 2,5 раза выше, и доля экспорта в ВВП выше. Думаю, тема процентных ставок ФРС для конкретно американского рынка все же имеет большее значение.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал