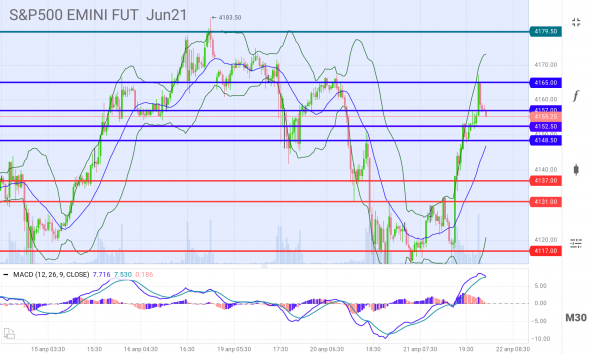

s&p500 фьючерс

Байден анонсирует план повышения налогов

- 28 апреля 2021, 08:59

- |

Сегодня ожидаем отчетность AAPL и FB.

Волатильность рынку добавит выступление Президента США Джо Байдена перед Конгрессом, который представит план развития американских семей финансируемый поднятием налогов для богатых. Налоги могут быть подняты с 21% до 43,4%.

Вторым важным событием будет заседание FOMC по монетарной политике. Несмотря на то, что большинство новостей известны заранее волатильность на рынке повысится.

В любом случае, тенденция на рост фондовых индексов сохраняется. В азиатскую сессию S&P500 и NASDAQ100 торгуются выше нуля.

- комментировать

- 282

- Комментарии ( 4 )

Обзор: Медведей на рынке акций почти не осталось

- 26 апреля 2021, 15:30

- |

26.04.21 12:14

Медианный короткий интерес в акциях из индекса S&P 500 достиг 17-летнего минимума на уровне 1,6% от их рыночной капитализации, пишет Bloomberg со ссылкой на данные Goldman Sachs.

Медианный короткий интерес в акциях из S&P 500 относительно их рыночной капитализации (в %, белым, вверху) и динамика индекса S&P 500 (голубым, внизу). Источник: Bloomberg

Слаженные действия розничных инвесторов с канала WallStreetBets, которые наблюдались в начале года, похоже, спугнули последних медведей. На прошлой неделе медианный короткий интерес в акциях из индекса S&P 500 достиг 17-летнего минимума на уровне 1,6% от их рыночной капитализации, пишет Bloomberg со ссылкой на данные Goldman Sachs. Схожая ситуация наблюдается и на рынке акций Европы, следует из данных Morgan Stanley.

( Читать дальше )

Инсайдеры продают. Скоро все рухнет?

- 26 апреля 2021, 13:02

- |

Пролог

Совсем недавно команда Инвест Героев давала свое видение относительно того, может ли динамика IPO быть опережающим индикатором ликвидности и будущего движения фондового рынка. Мы заметили, что инвесторы все чаще стали терять деньги на инвестициях в IPO, и это может послужить оттоком ликвидности с фондового рынка, а как следствие, привести к его снижению. Наиболее ярким примером недавнего размещения на бирже стала компания Coinbase, акции которой с начала торгов снизились уже на 18%. На этот раз мы решили разобраться, стоит ли брать на вооружение ускорение или замедление объема продаж инсайдерами акций компаний в качестве опережающего сигнала для розничных инвесторов?

Кто такие инсайдеры и почему важно за ними следить?

Инсайдеры — это обобщенное понятие людей, имеющих первостепенный доступ к непубличной информации, связанной с эмитентом ценных бумаг. Инсайдерами могут выступать топ-менеджеры компаний, члены совета директоров, председатели совета директоров, а также инвесторы, доля владения ценными бумаги которых превышает 10%. Такие люди имеют более ранний доступ к ценной финансовой информации, чем другой круг людей.

( Читать дальше )

Повышение налогов Байденом НЕ приведет к падению рынков! Почему вам ВРУТ об этой новости

- 26 апреля 2021, 12:36

- |

Почему более высокие налоги не убьют этот бычий рынок?

- 26 апреля 2021, 08:55

- |

Bloomberg сообщил в четверг, что президент США Джо Байден предложит удвоить ставку налога на прирост капитала для богатых людей с ~ 20% сегодня до ~ 40% в рамках своего «Плана американских семей», который будет использовать повышение налогов для богатых для финансирования таких программ, как бесплатный общественный колледж и оплачиваемый отпуск по семейным обстоятельствам.

Прирост капитала — это деньги, которые инвесторы зарабатывают после продажи ценных бумаг, будь то облигации или акции. Налоги на прирост капитала — это налоги, которые инвесторы платят с этой прибыли. Байден предлагает удвоить эту налоговую ставку для людей, которые зарабатывают более 1 миллиона долларов. Американцы предпочтут задекларировать доход с капитала сейчас, по текущим ставкам, чтобы не отдавать потом около половины прибыли. Это повлияет на общий фондовый рынок.

При 40% ставка налога на прирост капитала будет равна ставке налога на доход для высокооплачиваемых работников, что противоречит давнему убеждению, которое коренится в Законе о доходах 1921 года — что прирост капитала должен облагаться налогом ниже, чем доход для того, чтобы стимулировать инвестиции и вознаградить людей, идущих на риск.

( Читать дальше )

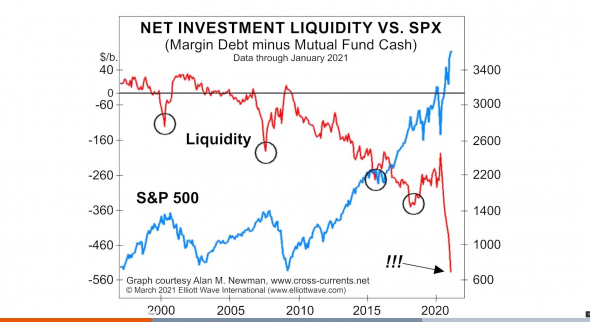

Плечи сумасшедшие, а так ли силен рост?

- 24 апреля 2021, 11:01

- |

Вспоминая график из вчерашнего видео хочется вспомнить некоторых клоунов нашего трейдерского сообщества, которые рассказывают о том что во всем виноваты выплаты американцам, они все деньги пустили в рынок, ну да, ну да😁

И вот интересный вопрос, глядя на эти цифры не кажется ли Вам, что рынки не так и сильно выросли учитывая плечи, взятые фондами?

Есть ли пузырь на рынке акций США?

- 23 апреля 2021, 12:58

- |

Думаю, каждый инвестор периодически задумывается о стоимости рынка и решает – дорого или недорого он сейчас оценен. Для оценки существуют множество индикаторов, начиная от простого совокупного P/E рынка, CAPE Шиллера, индикатора Баффета, модели FED, модели Гордона для рынка в целом, количеством IPO и другими.

К сожалению, не сохранил интересный график, где была показана совокупная оценка по 9 основным индикаторам рынка, и где все это было соединено в одной линии в течение последних десятилетий. Судя по графику — рынки сейчас очень перегреты.

Те инвесторы, которые с этим не согласны, в основном аргументируют это соотношением доходности SNP 500 (обратное P/E) с доходностью 10-летних облигаций. Это очень напоминает модель оценки FED, которую придумал аналитик Deutsche Bank Ярдини.

Пример расчета следующий – форвардное P/E для Снп равняется 25, то есть вложения окупятся за 25 лет. В процентах доходности это 1/25*100 = 4% годовая доходность. А доходность 10 летних облигаций 1,5%.Согласно это логике, рынок перегрет в том случае, когда доходность облигаций выше доходности рынка акций. Здесь также используют допущение – что есть только два основных конкурирующих инструмента для инвестора – акции и облигации. Следовательно, рынок сейчас не перегрет и не дорог. Это самое популярное объяснение, которое мне доводилось слышать за последние полгода.

( Читать дальше )

Экономика США будет расти самыми быстрыми темпами почти за 40 лет

- 22 апреля 2021, 08:56

- |

Так что давайте — дальше сами… нужны новости? ищите в сети статьи, затем берите на пол-ставки переводчиков — переводите… затем берите на пол-ставки аналитиков и пусть вам объяснят скрытые смыслы тех или иных новостей. Ну короче, сами понимаете — «рыночная экономика она такая… Все по-взрослому! за все нужно платить)»

Либо… другой вариант… рынок сам возьмет свою «цену»)в виде «колянов» или «лосей») разве это так важно). НЕ так — так эдак, ни эдак так иначе).

📈 S&P500: баланс недели (4110.0) как стратегическая поддержка

- 21 апреля 2021, 09:08

- |

🕘 Время просмотра ~6 мин.

Детальный аналитический обзор по основным валютным парам рынка Форекс, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

- bitcoin

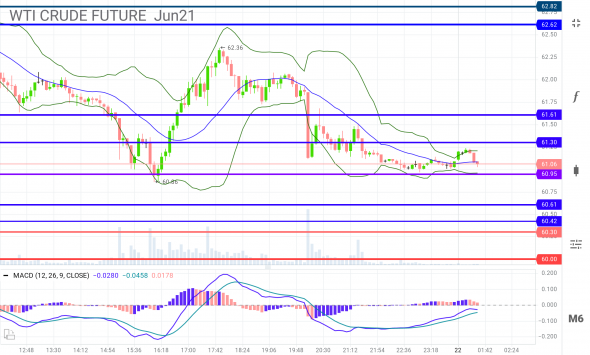

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал