nasdaq

NDAQ - Сделка Инсайдера: продажа 24 февраля 2022

- 26 февраля 2022, 16:21

- |

24 февраля 2022 - Peterson Bradley J продал акции NDAQ

Сумма сделки: 1.2 млн долларов

( Читать дальше )

- комментировать

- 13

- Комментарии ( 0 )

Уронят ли американский фондовый рынок?

- 26 февраля 2022, 14:27

- |

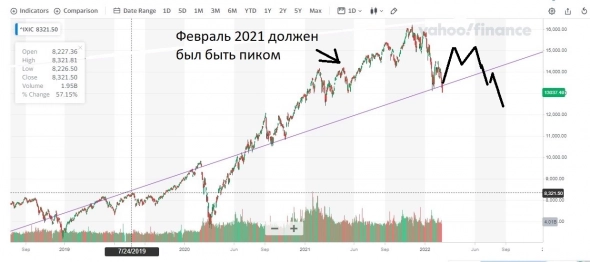

Уронят ли американский фондовый рынок?

Теперь по хронологии:

2007 год — пик наплыва инвесторов США, 2008 год — обвал рынка, который продолжался 6 месяцев.

2021 год — пик наплыва инвесторов в России, 2022 — сильнейший обвал российского фондового рынка.

А теперь вопрос, был ли обвал менее сильным, если не пик инвесторов? Сильнейшим он только кажется из-за волатильности, что вызывает ещё только больше паники.

«Interactive Brokers предупреждает граждан РФ о риске блокировки/невозможности доступа к счёту из-за санкций».

Благодаря успешной рекламной компании Тинькофф на американский фондовый рынок наплыло огромное количество российских частных инвесторов. Будет ли их достаточно, чтобы обвалить американский фондовый рынок? Покажет время…

Годовой отчет (10-K) - NASDAQ, INC.

- 23 февраля 2022, 22:00

- |

Прочитать его можно по ссылке: https://www.sec....

( Читать дальше )

Они стабильно зарабатывают, пока рынок лихорадит

- 18 февраля 2022, 13:56

- |

Пришло их время

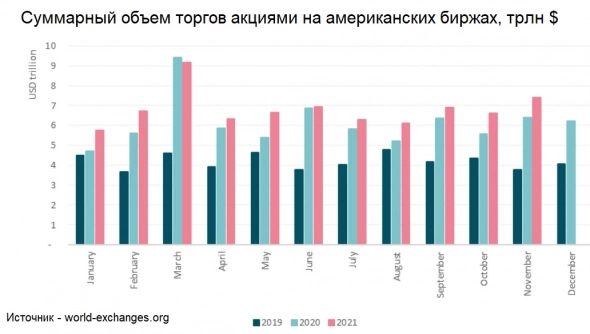

По последним отчетам банков можно было сделать вывод, что инвестиционный бум идет на спад: большинство домов сообщило о замедлении роста выручки с торговых операций. Однако по отчетам самих бирж этого не видно. Напротив, рост объема сделок стабилен либо ускоряется.

В частности, есть данные от Всемирной биржевой федерации. Она фиксирует помесячные данные по ежедневному обороту на торговых площадках с разбивкой по континентам. Почти весь 2021 г. идет с плюсом к 2020 г. (кроме запредельно высокого марта), а тот в свою очередь опережает 2019 г.

( Читать дальше )

NASDAQ Cигналы (Интрадей)

- 18 февраля 2022, 10:40

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 18.02.2022

NASDAQ signals to BUY

Symbol: AMSWA

Recommended price: 20.75

Signal strength: 12 (BUY)

Prediction date: 17/02/2022

Issuer: American Software, Inc.

SL: -1.5% TP: 4.1%

Symbol: PIRS

Recommended price: 3.15

Signal strength: 5 (BUY)

Prediction date: 17/02/2022

Issuer: PIERIS PHARMACEUTICALS INC

SL: -1% TP: 5%

Symbol: SLAB

Recommended price: 152.41

Signal strength: 3 (BUY)

Prediction date: 17/02/2022

Issuer: Silicon Laboratories Inc

SL: -1.4% TP: 4%

Symbol: ONEM

Recommended price: 9.91

Signal strength: 2 (BUY)

Prediction date: 17/02/2022

Issuer: 1Life Healthcare, Inc. Common Stock

SL: -1% TP: 5%

Symbol: RDWR

Recommended price: 31.32

Signal strength: 2 (BUY)

Prediction date: 17/02/2022

Issuer: Radware Ltd.

SL: -1% TP: 5%

Symbol: BIMI

Recommended price: 1.62

Signal strength: 1 (BUY)

Prediction date: 17/02/2022

Issuer: BIMI International Medical Inc. Common Stock

SL: -1% TP: 5%

Symbol: DCPH

Recommended price: 8.34

Signal strength: 1 (BUY)

Prediction date: 17/02/2022

Issuer: Deciphera Pharmaceuticals, Inc. Common Stock

SL: -1% TP: 5%

Symbol: FB

Recommended price: 207.71

Signal strength: 1 (BUY)

Prediction date: 17/02/2022

Issuer: Meta Platforms, Inc. Class A Common Stock

SL: -1% TP: 5%

( Читать дальше )

NDAQ - Сделка Инсайдера: продажа 15 февраля 2022

- 17 февраля 2022, 15:29

- |

15 февраля 2022 - SKULE JEREMY продал акции NDAQ

Сумма сделки: 151.4 тыс долларов

( Читать дальше )

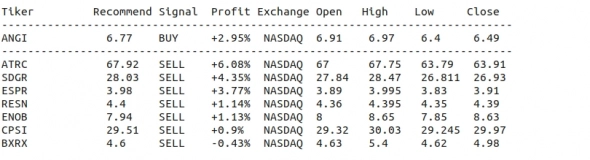

NASDAQ Cигналы (Интрадей)

- 17 февраля 2022, 12:41

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 17.02.2022

NASDAQ signals to BUY

Symbol: ANGI

Recommended price: 6.77

Signal strength: 3 (BUY)

Prediction date: 16/02/2022

Issuer: Angi Inc. Class A Common Stock

SL: -1.4% TP: 4.1%

NASDAQ signals to SELL

Symbol: BXRX

Recommended price: 4.6

Signal strength: -21 (SELL)

Prediction date: 16/02/2022

Issuer: Baudax Bio, Inc. Common Stock

SL: -1.1% TP: 5%

Symbol: RESN

Recommended price: 4.4

Signal strength: -19 (SELL)

Prediction date: 16/02/2022

Issuer: Resonant Inc.

SL: -1% TP: 1.5%

Symbol: ATRC

Recommended price: 67.92

Signal strength: -15 (SELL)

Prediction date: 16/02/2022

Issuer: AtriCure, Inc.

SL: -1% TP: 5%

Symbol: ENOB

Recommended price: 7.94

Signal strength: -6 (SELL)

Prediction date: 16/02/2022

Issuer: Enochian Biosciences Inc. Common Shares

SL: -1.7% TP: 5%

Symbol: ESPR

Recommended price: 3.98

Signal strength: -5 (SELL)

Prediction date: 16/02/2022

Issuer: Esperion Therapeutics, Inc.

SL: -4.4% TP: 1.4%

Symbol: CPSI

Recommended price: 29.51

Signal strength: -4 (SELL)

Prediction date: 16/02/2022

Issuer: Computer Programs & Systems In

SL: -1.3% TP: 5%

Symbol: SDGR

Recommended price: 28.03

Signal strength: -4 (SELL)

Prediction date: 16/02/2022

Issuer: Schrodinger, Inc. Common Stock

SL: -1.3% TP: 5%

Капитал из «убежища от риска» перераспределяются в «рисковые» активы.

- 16 февраля 2022, 16:18

- |

На фьючерсном рынке ясно видно, что основные фондовые индексы начнут сегодня торги с открытием Америки на явно оптимистичной ноте.

В настоящее время фьючерсы на S&P 500 выросли на 55 пунктов и торгуются на 1,4% выше справедливой стоимости, фьючерсы на Nasdaq 100 выросли на 242 пункта и торгуются на 1,8% выше справедливой стоимости; а фьючерсы на Dow Jones Industrial Average выросли на 348 пунктов и торгуются на 1,3% выше справедливой стоимости.

Импульс для оптимистичных настроений связан с сообщениями о том, что Россия начала отводить войска от границы с Украиной. Есть некоторые сомнения относительно того, является ли это серьезным отступлением, которое сводит на нет атакующие возможности России в краткосрочной перспективе, но на данный момент фьючерсный рынок рассматривает это как шаг в правильном направлении к деэскалации.

Это восприятие приводит к «ралли смягчения», которое усиливается деятельностью по закрытию коротких позиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал