ipo

Telegram проведет IPO до 2023 года, оценивает себя в $30-50 млрд.

- 12 апреля 2021, 09:29

- |

Free Float может составить до 25%.

www.vedomosti.ru/media/articles/2021/04/11/865492-telegram-planiruet-provesti-ipo

www.kommersant.ru/doc/4770583

- комментировать

- Комментарии ( 1 )

Новости компаний — обзоры прессы перед открытием рынка

- 12 апреля 2021, 08:29

- |

Telegram планирует провести IPO в течение двух лет

Telegram начал подготовку к IPO, вероятные сроки его проведения – 2023 г., рассказал «Ведомостям» источник, близкий к компании. По его словам, конкретная дата будет зависеть от динамики рынков. Эту информацию подтвердили два других собеседника «Ведомостей», один из которых близок к аудитору, занимающемуся подготовкой Telegram к размещению, другой – к инвестбанку, знакомому с планами Telegram. Мессенджер начал pre-IPO диагностику и сейчас выбирает регион и биржи, на которых планирует проводить размещение, утверждает первый. По его словам, сейчас акционеры Telegram «больше настроены на формат IPO». Источник, близкий к инвестбанку, уточняет, что «Павел [Дуров, основатель Telegram] пока не решил, как правильно выйти». Он говорит, что Telegram помимо IPO рассматривает еще два варианта: прямой листинг (direct listing) и использование для выхода на биржу SPAC-компании, хотя Telegram, по словам собеседника «Ведомостей», «уже перерос этот механизм».

https://www.vedomosti.ru/media/articles/2021/04/11/865492-telegram-planiruet-provesti-ipo

«Европлан» возвращается на биржу. «Сафмар Финансовые инвестиции» планирует повторное IPO лизинговой компании

На Московской бирже может появиться публичная лизинговая компания (ЛК). Холдинг семьи Гуцериевых «Сафмар Финансовые инвестиции» (СФИ) готовится провести первичное публичное размещение (IPO) акций своей ЛК «Европлан», чьи бумаги уже торговались на бирже в 2015–2016 годах. Сейчас благоприятное время для IPO и «Европлан» может быть оценен на уровне 36 млрд руб., полагают эксперты.

https://www.kommersant.ru/doc/4770404

( Читать дальше )

Telegram запланировал провести IPO в течение двух лет

- 12 апреля 2021, 08:13

- |

Telegram начал подготовку к IPO, которое может пройти в 2023 году, пишут «Ведомости» со ссылкой на источник, близкий к компании. Планы подтвердили два других источника — близкий к аудитору, который готовит Telegram к размещению, и близкий к инвестбанку, знакомому с планами мессенджера.

Сейчас Telegram ведёт pre-IPO диагностику и выбирает регион и биржи, где будет проходить размещение, говорят источники издания. Мессенджер рассматривает два варианта — Nasdaq и Гонконгскую биржу, так как более 40% пользователей Telegram находятся в Азии, а через два года этот показатель может достичь 50%.

При этом один из собеседников «Ведомостей» говорит, что основатель Telegram Павел Дуров «пока не решил, как правильно выйти». По его словам, кроме IPO компания рассматривает прямой листинг и выход на биржу в обход путём слияния со SPAC-компанией, хотя Telegram, по словам собеседника «Ведомостей», «уже перерос этот механизм».

( Читать дальше )

Fix Price (FIXP) - Обзор компании, фундаментальный анализ / Стоит ли покупать акции компании?

- 12 апреля 2021, 00:01

- |

Fix Price демонстрирует самые впечатляющие темпы роста выручки и прибыли среди ритейла на российском рынке. Такому росту позавидовали бы даже IT компании. Но всё ли так идеально? Насколько справедливо оценена компания на IPO? Какие есть риски для инвестора?

Обо всем этом в новом ролике! 👇

( Читать дальше )

💡 Хроники IPO: выбор эмитента

- 11 апреля 2021, 19:14

- |

Добрый день, друзья!

Продолжаю рассказ о ходе эксперимента с IPO, целью которого является выяснение того, какая из спекуляций приносит бо́льшую доходность: покупка акций Фонда первичных размещений или прямая покупка акций на IPO (начало см. здесь: https://smart-lab.ru/search/topics/?blogofuser=vds1234&q=ipo).

Дисклеймер. Не пытайтесь повторять! Опасно для капитала!

В прошлых хрониках мы разобрались с техническими аспектами участия в IPO: выбор брокера, минимальная сумма депозита, аллокация и локап-период. И вот наконец-то мы подошли к самой увлекательной для инвестора части – выбору эмитентов для участия в IPO.

Поскольку применяемая мной методика оценки ключевых индикаторов конкурентного потенциала уже несколько лет показывает хорошие результаты на фондовом рынке США, то я был уверен, что она поможет мне с выбором эмитентов и в рамках эксперимента с IPO.

Забегая вперед, вынужден констатировать, что мой двадцатилетний опыт финансовой аналитики для

( Читать дальше )

Applovin IPO, лидер в развитии бизнеса мобильных приложений.

- 11 апреля 2021, 15:31

- |

Компания AppLovin основана в 2012 году, занимающаяся разработкой мобильных приложений, которая предоставляет разработчикам интегрированные решения для развития их бизнеса. AppLovin помогает разработчикам мобильных приложений, в частности разработчикам мобильных игр, решать ключевые проблемы маркетинга и монетизации с помощью программного обеспечения, которое охватывает более 410 миллионов пользователей в день.

AppLovin Core Technologies

Базовые технологии — это фундаментальная технологическая инфраструктура, которая поддерживает их Программное обеспечение и, в свою очередь, их приложения. Основные технологии состоят из механизма рекомендаций по машинному обучению AXON, уровня управления данными App Graph и эластичной облачной инфраструктуры. Основные технологии каталогизируют и ежедневно объединяют миллиарды взаимодействий по всему миру в проприетарную диаграмму приложений. AXON получает информацию из App Graph и использует свои алгоритмы машинного обучения, чтобы подбирать каждому пользователю релевантный рекламный контент, повышая вовлеченность и монетизацию.

( Читать дальше )

Обзор на новый SPAC от ребят, которые вывели DraftKings и Skillz

- 10 апреля 2021, 21:51

- |

Название: Soaring Eagle Acquisition Corp.

Тикер: $SRNGU

Собрали денег: $1.725B

Цель слияния: нет определенного сектора, по слухам от Bloomberg, это будет биотех Ginkgo Bioworks

Дата листинга: 23.02.2021

Андеррайтер: Goldman Sachs

Ключевые фигуры: Harry Sloan, Jeff Sagansky

Цена на момент написания обзора: $10.85 за юнит (1 юнит = 1 акция + 1 варрант за каждые 5 юнитов)

Описание

Новый многообещающий SPAC от «орлов» (Eagle Equity Partners) под руководством ветеранов Голливуда Гарри Слоана и Джеффа Сагански. После невероятного успеха их прошлых СПАКов, среди которых DraftKings и Skillz, они смогли собрать практически $2 млрд. на их новый SPAC, что позволит вывести действительно крупную и известную компанию. Вчера Bloomberg сообщил, что $SRNG выведут биотех Ginkgo Bioworks, а это надежный источник, они редко ошибаются.

Обзор команды

( Читать дальше )

IPO Applovin Corporation (APP). Инструменты для развития мобильных приложений

- 09 апреля 2021, 18:05

- |

Applovin Corporation — компания мобильных технологий со штаб-квартирой в Пало-Альто, Калифорния, США. Applovin занимается разработкой программных решений, которые предоставляют создателям мобильных приложений передовые инструменты для развития их бизнеса за счет автоматизации маркетинга и монетизации своих продуктов. С момента появления платформы Applovin разработчики установили более шести миллиардов мобильных приложений. Кроме того, компания имеет успешный и диверсифицированный портфель собственных мобильных приложений.

Технологические решения Applovin состоят из механизма рекомендаций по машинному обучению AXON, графика приложений и эластичной облачной инфраструктуры. Технологии компании обрабатывают в среднем более 3 петабайт данных, делают до 3 триллионов прогнозов и совершают до 6,5 триллионов действий в сутки, при этом оставаясь достаточно гибкими, чтобы быстро адаптироваться к потребностям клиентов. Система App Graph хранит и управляет анонимными данными с сотен миллионов мобильных устройств, которые затем используют движок AXON для лучшего прогнозирования и сопоставления пользователей с релевантным рекламным контентом.

( Читать дальше )

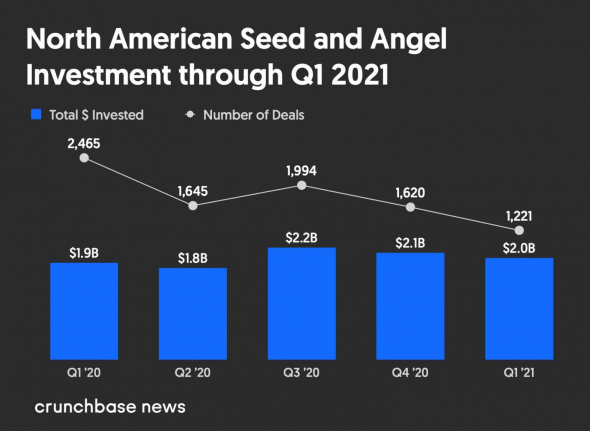

Отчет по венчурам

- 09 апреля 2021, 16:19

- |

Но в свежем отчете Cruchbase есть интересные моменты:

. Общий объем венчурного финансирования в деньгах растет

. Количество Seed-раундов падает.

. В деньгах Seed-рынок стагнирует, т.е. средний чек сида растет.

. Early-stage (Series A-B) тоже как-то вяло стагнируют в количестве сделок, просто повышая средний чек.

. Зато preIPO раунды и IPO радостно пампятся в штуках и в баксах.

О чем это может говорить?

1. Инвесторы на фоне кризиса испугались инвестировать во что-то новое, хотят «гарантированных» иксов.

( Читать дальше )

Выход Segezha на публичный рынок - драйвер дальнейшего роста стоимости АФК - Промсвязьбанк

- 09 апреля 2021, 12:22

- |

Выручка АФК «Система» в 4 квартале 2020 года составила 193,37 млрд рублей, увеличившись на 6,9% по отношению к аналогичному периоду 2019 года, говорится в отчете корпорации. Скорректированная OIBDA Системы в отчетном периоде выросла на 6,1% — до 56,18 млрд рублей. Рентабельность по скорректированной OIBDA снизилась на 0,2 п.п. год к году — до 29,1%.

Результаты АФК оказались лучше ожиданий рынка. Мы позитивно оцениваем итоги работы, подчеркивая, что они во многом были обусловлены сильными показателями как ключевых публичных активов Системы — МТС, так и непубличных — Медси, Сегежи и Степи. Сегежа планирует IPO на следующей неделе на МосБирже и рассчитывает привлечь порядка 500 млн долл. Для АФК выход Сережи на публичный рынок — один из драйверов дальнейшего роста стоимости. Мы рекомендуем «покупать» акции АФК Система с целевым уровнем 45 руб./акцию.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал