ipo

Дом.рф - хорошее размещение

- 19 ноября 2025, 12:09

- |

Почему интересно? в бюджете на 2025-2027 — 1 трлн поддержка ипотеки через дом.рф кредитов по направлению «ЖКХ» и особо об этом никто не написал, то есть по факту принятия бюджета начнут распространять

Активы 4 трлн + 1-1,5 трлн в следующем году — итого 5,5 трлн самых обеспеченных кредитов под высокие ставки

Но если есть упущенные минусы — пишите. Еще есть время до часу снять заявку

- комментировать

- 375

- Комментарии ( 12 )

🧨 В 12:00 мск приём заявок на IPO ДОМ.РФ завершится

- 19 ноября 2025, 10:32

- |

📍 Подать заявку на участие через приложение без брокерской комиссии

📍 Полный обзор компании и параметров размещения

Дифференциация требований к потенциальным эмитентам в зависимости от стадии развития компании и уровня риска для инвестора может расширить российский рынок капитала — Алексей Лазутин — РИА

- 19 ноября 2025, 09:50

- |

Дифференциация требований к потенциальным эмитентам в зависимости от стадии развития компании и уровня риска для инвестора может расширить российский рынок капитала, заявил Алексей Лазутин, глава подкомитета «Деловой России» по публичным рынкам капитала. По его словам, это позволит привлечь на биржу больше компаний, включая региональные, сообщает РИА Новости.

«Сохранение главного принципа — предоставление всей существенной информации инвестору для оценки риска вложений и отказ от избыточных требований к эмитентам — откроет доступ на рынки капитала дополнительным компаниям», — отметил Лазутин.

Он подчеркнул, что хотя в России насчитывается десятки тысяч потенциальных эмитентов, строгие регуляторные требования сокращают их число до нескольких сотен. В качестве примера эксперт привел Индию, где упрощение доступа региональных компаний к фондовому рынку привело к значительному росту первичных размещений: только в этом году там прошло 172 размещения небольших компаний, что превышает половину всех эмитентов акций на российском рынке.

( Читать дальше )

IPO ДОМ.РФ

- 19 ноября 2025, 08:42

- |

Доброго дня!

Уже скоро завершится сбор заявок на участие в IPO ДОМ.РФ. Посмотрел их материалы, в результате получил следующие основные мультипликаторы c учетом максимального объема размещения (при меньшем объеме мультипликаторы будут чуть дешевле, т.е. выгоднее для покупателя):

P/E (2025) = 3,92

P/E (2026) = 3,25

P/BV (на 01.01.2026) = 0,68

ROE сейчас около 21% и в дальнейшем может оставаться на аналогичном уровне. Интересные мультипликаторы? В целом – да. Можно ли сказать, что предложение выгодное? Давайте просто сравним со Сбером, и станет ясно. Мультипликаторы Сбера по текущей цене:

P/E (2025) = 4,08

P/E (2026) = 3,75

P/BV (на 01.01.2026) = 0,86

ДОМ.РФ выходит с небольшим дисконтом к Сберу, особенно по капиталу, но очевидно, что Сбер это флагман нашего рынка, и должен стоить с премией за устойчивость, открытость и ликвидность как бумага первого выбора с огромной долей в индексах. Получается, что как-будто большого апсайда в ДОМ.РФ и нет (относительно динамики Сбера). А участвовать ли в размещении – это решает каждый сам, оценка в целом адекватна ситуации на рынке, и IPO не выглядит супер выгодным или наоборот — излишне дорогим.

( Читать дальше )

⭐️IPO Дом РФ 🏠всё, что нужно знать перед участием. Риски и мечты. Стоит ли игра свеч? 🕯

- 19 ноября 2025, 08:37

- |

IPO Дом РФ рискует стать самым успешным IPO 2025 года 😀😂Мы не считаем размещение Glorax идеальным, а вот у Дом РФ есть шанс

👉 IPO последних лет (скоро обновим)

🔎О компании

Дом РФ — один из ключевых игроков строительной экосистемы. Банк шестой по активам, входит в ТОП-5 по проектному финансированию застройщиков и ипотеке, контролирует крупные массивы земли и занимается арендным жильём. По сути, это прокси на весь рынок новостроек: от эскроу до ипотечных потоков

Экосистема забирает себе деньги на всех участках: от поиска и подготовки земельного участка под строительство до финансирования ипотеки на 30 лет, или формирование долгосрочного рентного фонда. Т.е. если образовываются излишки недвижимости на рынке – есть возможность не продавать, а сдавать. Или, как пробует Самолет – упаковать в ПИФ и потом продать инвесторам. Главное в Дом РФ – уникальная экосистема

( Читать дальше )

IPO Дом.РФ. Обзор размещения. Участвую или нет?

- 19 ноября 2025, 08:27

- |

В прошлом опросе победил обзор данного IPO поэтому несмотря на то, что о нем не сказал только ленивый сделаю обзор размещения со своим мнением, ДОМ.РФ будет торговаться 20 ноября, а до 19 числа открыт сбор заявок.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

❓Чем занимается компания?ДОМ.РФ – это большая экосистема разных продуктов, связанных с жильем. Говоря простым языком, это набор разных направлений по одной теме – недвижимость. Тут есть всё:

⚡Земля и недвижимость: (уникальная платформа реализации земель, градостроительная проработка. С продажи земли ДОМ-РФ получает агентское вознаграждение как процент от суммы продажи на торгах)

⚡Строительство жилых домов ( проектное финансирование, Девелопмент, Лифтовое оборудование ( ТОП-1 по производству лифтов в России)

( Читать дальше )

🏠 Дом РФ главное об IPO

- 18 ноября 2025, 22:54

- |

🔹Заявки принимаются до 18.11, точное время уточняйте у своего брокера (Т, например, принимает до 11мск, сбор заявок в ВТБ заявлен до 13)

🔹Диапазон цен ₽1650-1750 за акцию, но книга уже переподписана, размещение пройдет по верхней границе

🔹Капитализация исходя из верхней оценки ₽283 млрд

🔹Объем размещения пока под вопросом, зависит от спроса; заявлено ₽20-30 млрд. Сделка полностью cash-in

🔹Состав участников, предпочитаемая структура акционеров (розница, или фонды), ожидаемая аллокация — не опубликованы. Ждём в день размещения

Учитывая, что «книга заявок» уже переподписана по верхней границе, кому-то акций не достанется, и в первый день торгов в стакане будет ажиотаж 😊

🐾Наше мнение:

Более стабильный, чем ВТБ, но не такой универсальный как Сбер, поэтому дисконт к капиталу оправдан. Дом РФ это ставка на развитие строительного рынка, причем не со стороны стройки напрямую а на всех звеньях. Но фокус на стройке может быть как плюсом, так и минусом. Никто же не предлагал участвовать в истории роста банка в начале льготной ипотеки 🤨хотя капитал на развитие больше требовался тогда, а не сейчас

( Читать дальше )

⚡ Растут ли акции после IPO?

- 18 ноября 2025, 20:37

- |

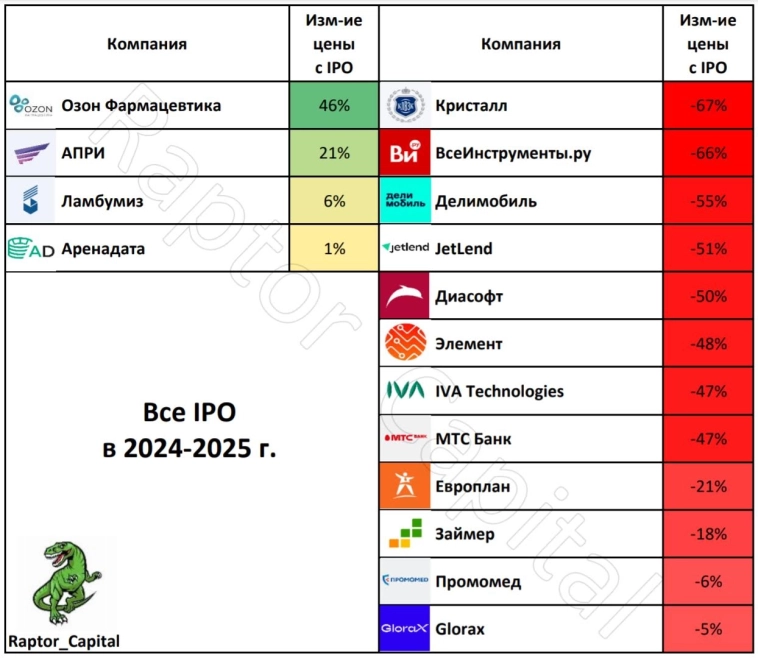

📌 В преддверии IPO Дом РФ решил обновить мою таблицу динамики акций компаний, которые провели IPO в 2024-2025 годах (с учётом дивидендов).

📈 ЛИДЕРЫ РОСТА:

• В 2024-2025 годах IPO провели 16 компаний, и лишь у 4 из них цена акций к сегодняшнему дню выше цены размещения – Озон Фармацевтика (+46%), АПРИ (+21%), Ламбумиз (+6%) и Аренадата (+1%).

• АПРИ и Ламбумиз имеют капитализацию всего 10-15 млрд рублей, их акции есть не у всех брокеров, и не везде они доступны для неквалифицированных инвесторов. Аренадата выросла всего на 1% (с учётом дивидендов), поэтому единственное здоровое и успешное IPO за почти 2 года – это Озон Фармацевтика.

📉 ЛИДЕРЫ ПАДЕНИЯ:

• 12 компаний из 16 на сегодняшний день стоят дешевле цены размещения. 8 компаний из них подешевели в 2-3 раза: Кристалл (–67%), Всеинструменты ру (–66%), Делимобиль (–55%), JetLend (–51%), Диасофт (–50%), Элемент (–48%), IVA (–47%), МТС Банк (–47%). Чуть лучше ситуация у оставшихся 4 компаний: Европлан (–21%), Займер (–18%), Промомед (–6%), Glorax (–5%).

( Читать дальше )

ДОМ.РФ уточняет объем предложения инвесторам в размере 25 млрд руб. при IPO

- 18 ноября 2025, 20:26

- |

Уточняем объем предложения институциональным и розничным инвесторам в рамках размещения в размере 25 млрд руб.

✅ В настоящий момент по верхней границе текущего ценового диапазона получено свыше 30 заявок от всех категорий институциональных инвесторов, также высокий интерес проявляют розничные инвесторы;

✅ Компания будет стремиться обеспечить сбалансированное распределение акций между институциональными и розничными инвесторами для обеспечения благоприятных условий на вторичных торгах;

✅ Предварительный сбор заявок будет окончен в 13:00 19.11.2025 по московскому времени. Заявки на приобретение акций можно подать через ведущих российских брокеров.

Полная версия пресс-релиза — по ссылке.

Дом.PФ уточнил объем предложенных акций в ходе IPO — 25 млрд руб ( предыдущий ориентир составлял не менее 20 млрд руб) — РБК Инвестиции

- 18 ноября 2025, 19:53

- |

«Дом.РФ», одна из крупнейших российских финансовых групп, обладающая статусом единого института развития в жилищной сфере, продолжает прием заявок на участие в первичном публичном размещении дополнительного выпуска обыкновенных акций «Дом.РФ» уточняет объем предложения институциональным и розничным инвесторам в рамках размещения в размере 25 млрд рублей»

Также компания сообщила, что:

— По верхней границе ценового диапазона получено свыше 30 заявок от всех категорий институциональных инвесторов, также высокий интерес проявляют розничные инвесторы;

— Будет стремиться обеспечить сбалансированное распределение акций между институциональными и розничными инвесторами для обеспечения благоприятных условий на вторичных торгах.

t.me/selfinvestor/23540

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал