ipo 2025

Глоракс (GLRX). Стоит ли участвовать в IPO?

- 29 октября 2025, 08:21

- |

Приветствую на канале, посвященном инвестициям! 31.10.2025 планируется старт торгов акциями GloraX (GLRX). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

GloraX основан в 2014 году в Санкт-Петербурге. Это динамично развивающаяся федеральная девелоперская компания, работающая в сфере жилой недвижимости. Фокус на массовый сегмент комфорт-класса, но также есть проекты бизнес и премиум классов.

( Читать дальше )

- комментировать

- 2К | ★4

- Комментарии ( 3 )

Алексей Моисеев: видим желание компаний выходить на рынок капитала. Драйвером для инвестиций может и должен стать фондовый рынок, компании все активнее проявляют к нему интерес

- 28 октября 2025, 21:00

- |

◾ Драйвером для инвестиций может и должен стать фондовый рынок, компании все активнее проявляют к нему интерес. Об этом сообщил заместитель министра финансов Алексей Моисеев в рамках инвестиционного форума ВТБ «Россия зовет!» в Казани.

◾ По словам Алексея Моисеева, если раньше инвесторам приходилось уговаривать компании размещаться, то теперь инициатива исходит от самих эмитентов.

«Видим желание компаний выходить на рынок капитала. Парадигма, если не перевернулась, то, по крайней мере, сильно изменилась. Если 10 лет назад инвесторы уговаривали компании и хотели, чтобы они выходили на рынок капитала. То сегодня ситуация изменилась – мы видим бум IPO. Большое количество компаний выводит свои акции на рынок», – прокомментировал замминистра финансов.

◾ В то же время, по его словам, из-за внешних факторов волатильность рынка бывает высокой, что осложняет долгосрочное планирование.

«Компании боятся продешевить, инвесторы боятся купить акции на каком-то локальном минимуме», – добавил замминистра.

( Читать дальше )

Есть много компаний, готовых к IPO, в одном только IT-секторе их 10. Высокая ключевая ставка и стоимость долгового финансирования снижают оценку бизнеса. Компании ждут стабилизации рынка — ВТБ

- 28 октября 2025, 19:05

- |

Инвестиционный форум ВТБ «РОССИЯ ЗОВЕТ! Казань»

Старший вице-президент, руководитель департамента по работе с клиентами рыночных отраслей банка ВТБ Дмитрий Средин:

О реализации проектов при высоких ставках

Без инвестиций трудно расти — мы это очень ярко видим. Большинство крупных российских компаний поставили долгосрочные инвестиционные программы на паузу. Тем не менее, некоторые масштабные проекты продолжаются — например, нефтехимический комплекс в Усть-Луге, проект ВСМ Москва-Санкт-Петербург, Баимский ГОК.Такие проекты получают большую поддержку государства как на федеральном, так и на региональном уровне, где без точечных и фокусных мер работа была бы очень сложной просто исходя из стоимости финансирования.

О развивающихся отраслях

Сейчас в фокусе те отрасли, которые Президент РФ назвал приоритетными на следующие 5-7 лет. Это транспортная и коммунальная инфраструктура, роботизация. Также внимание направлено на сферу услуг: в развитых экономиках её доля в структуре ВВП — около 75%, у нас — 55-60%.

( Читать дальше )

🏙 GloraX выходит на IPO! Что важно знать инвестору

- 28 октября 2025, 15:22

- |

В своем канале я неоднократно уделял внимание, на мой взгляд, одному из наиболее перспективных игроков в строительном секторе — Глораксу. И вот момент настал! На прошлой неделе стало известно, что компания объявила о начале приема заявок на участие в первичном публичном размещении обыкновенных акций с листингом на Московской бирже, проще говоря, IPO:

1. Параметры размещения

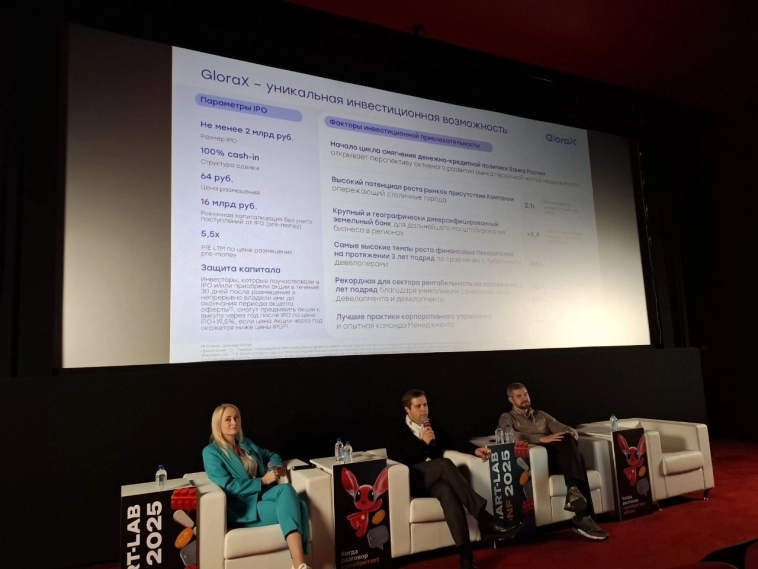

— Цена размещения: 64 ₽ за акцию, что соответствует капитализация компании в 16 млрд ₽. без учёта привлечённых средств (P/E LTM = 5,5x).

— Формат: cash-in — средства пойдут на реализацию долгосрочной стратегии роста, а также на снижение долговой нагрузки. Прием заявок проходит до 30 октября 2025 года. Начало торгов ожидается 31 октября 2025 года под тикером GLRX и ISIN RU000A10CRQ4.

— Объём размещения: свыше 2 млрд ₽.

— Важный момент: по оценкам в отчетах ведущих банковских аналитиков, справедливая стоимость компании составляет около 25 млрд руб. При этом компания готова выходить с капитализацией 16 млрд руб. Это хороший шаг в низкой фазе рынка: будучи первыми крупными IPO в этом году на Мосбирже, Глоракс хотят заложить основу для хорошего инвесткейса и дать инвесторам возможность заработать на росте.

( Читать дальше )

4 вопроса к АО «Глоракс».

- 28 октября 2025, 14:41

- |

Купируем риски для инвестора в преддверии IPO с привязкой к цифрам из их отчётности за 2024 г. и 1П 2025 г.

Опрос с небольшим перевесом показал: обзор по IPO всё-таки нужен. Пробежался по отчётности — вопросов оказалось больше, чем ожидал. Задал четыре ключевых вопроса IR-команде. Вот что ответили:

1. Риск дефицита операционного денежного потока.

В 2024 году Группа показала отрицательный операционный денежный поток −0,78 млрд руб., а в 2023 г. — ещё хуже (−16,5 млрд руб.). А тогда ещё была безадресная льготная ипотека. (рис 1)

Вопрос: за счёт чего компания планирует переломить хронический отрицательный cash flow? Ведь IPO решает этот вопрос разово.

Ответ: Так как эскроу-счета учитываются за балансом девелопера, то отрицательный cash flow – вполне естественная динамика для активно развивающегося девелопера вследствие отсутствия операционных поступлений по проектам до раскрытия эскроу-счетов. Мы ожидаем, что по мере выхода компании на стабильный уровень объемов строительства (ок. 2 млн кв. м) и регулярного раскрытия эскроу-счетов денежный поток стабилизируется на положительном уровне.

( Читать дальше )

⚡️ FabricaONE.AI: кандидат на IPO, у которого совпали цифры и здравый смысл ⚡️

- 28 октября 2025, 11:18

- |

На панели SmartLab «Кандидаты на IPO» три компании — FabricaONE.AI, IEK Group и Basis — выглядели как участники разного жанра.

FabricaONE.AI — рациональный инженер.

IEK — промышленный ветеран.

Basis — красивая подруга в клубе, как подметил спикер компании со сцены.

Сегодня поговорим о первых 💁♀️

FabricaONE.AI говорила о фактах — и именно в этом был главный контраст.

Выручка за 2 года выросла с 10,1 до 18,6 млрд ₽, долгов нет, доля рекуррентной выручки — 34%, скорректированная EBITDA росла в среднем на 79% ежегодно, рентабельность — около 19%, целевая — 24%. Компания входит в группу Softline, объединяет около 5,5 тысячи сотрудников и 1,4 тысячи клиентов.

IPO нужно не ради спасения, а ради ускорения роста — формат cash-in, когда деньги идут в развитие, а не в карманы акционеров.

📊 Структура, которая работает

FabricaONE.AI строит бизнес на четырёх направлениях — заказная разработка, тиражное ПО, промышленное программное обеспечение и обучение, всё это подкреплено искусственным интеллектом внутри решений.

( Читать дальше )

27 октября Ростелеком сообщил о заседании совета директоров, где обсуждались изменения долей участия в двух юрлицах. Одно из них, по данным, может быть ГК «Солар», которая отказалась от комментариев

- 27 октября 2025, 22:26

- |

www.kommersant.ru/doc/8159674

🏗️GloraX: первое IPO на Мосбирже в 2025 году

- 27 октября 2025, 11:30

- |

GLORAX:IPO cгарантией

Gloraх за последние несколько лет превратился из небольшой региональной компании в игрока федерального уровня. Сейчас компания работает в 11 регионах России и планирует в 2025 году увеличить свое присутствие до 13-15 регионов РФ. На октябрь 2025 г. компания занимает 21 место по объему текущего строительства среди застройщиков в РФ. По прогнозам компании, в 2025 г. объем продаж может увеличиться на 60-90% до 200 -230 тыс. кв. метров. Объем продаж в 2025 г., как ожидается, достигнет 45 млрд руб., что на 40% больше, чем в 2024 г.

Основная особенность компании заключается в уникальной бизнес-модели, которая совмещает строительство жилья и комплексное развитие территории. Glorax покупает участки без градостроительной документации и разрабатывает ее самостоятельно. Цикл вывода на рынок проектов без исходно-разрешительной документации опережает отрасль и составляет 15 месяцев, что в совокупности с использованием инструментов комплексного развития территории позволяет увеличивать возврат на капитал и рентабельность проектов.

( Читать дальше )

GloraX | Заметки с полей SmartLab

- 27 октября 2025, 11:26

- |

Мы посетили большое количество сессий, работая всей командой сразу. Материала много, будем его выпускать постепенно. Начнем с первого IPO уходящего года. Важные заметки c выступление:

Мы пообщались еще дополнительно с менеджментом, уточнив особо планы на ближайшие пару лет и проговорив вопрос защиты.

🟢Планы IPO: привлечь не менее 2 млрд руб., сделка 100% cash-in, капитализация 16 млрд руб. без учета поступлений от IPO. Оценка 5,5 P/E LTM.

🟢Есть механизм защиты инвесторов: кто участвует в IPO или купил в течение 30 дней после размещения и непрерывно владел акциями до оферты, смогут предъявить акции к выкупу с доходностью 19,5% годовых в случае, если цена окажется ниже размещения.

🟢GloraX покупает земельные участки без разрешительной документации и сам создает стоимость внутри себя, так как после получения документов земля растет в цене в 3-4 раза. Это создает дополнительную маржу внутри компании в отличие от конкурентов, которые привыкли покупать готовые под стройку участки.

( Читать дальше )

GloraX: IPO, которое играет против страха всего рынка.

- 27 октября 2025, 10:31

- |

В субботу модерировала сессию девелопера GloraX на конференции Смартлаб — и это был живой и насыщенный диалог. Пока коллеги-эмитенты перешёптывались за кулисами: «IPO сейчас? В такое-то время?» — GloraX спокойно выкатила модель, где на риск есть ответ, а на вопросы — цифры.

📌 Основные параметры:

— Цена размещения: 64 руб., объём — от 2 млрд руб.

— Free float: 12,5–25%, весь объём — cash-in

— Листинг пока 2 уровень, но амбиции — перейти в первый

— Приём заявок до 30 октября 2025

— Тикер $GLRX

🔐 IPO с подушкой: оферта, которая может сработать

Если через год хотя бы в одну из пяти основных торговых сессий средневзвешенная цена окажется ниже цены IPO, компания выкупает акции с премией +19,5%. Но только у тех, кто держал бумаги весь год и купил их либо на IPO, либо в первые 30 дней. Кстати, маржиналка с овернайтом должна быть отключена.

В эти 5 дней:

— аффилированные лица не торгуют

— нет шортов

— нет маркетмейкера

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал