fitch ratings

Fitch Ratings повысило прогноз роста мирового ВВП в 2023г до 2,4% с 2,0%. В России наблюдается существенное улучшение

- 24 июня 2023, 00:01

- |

Wed 21 Jun, 2023 — 09:27 ET

Fitch Ratings повысило прогноз роста мирового ВВП в 2023 году до 2,4% с 2,0% в мартовском выпуске «Перспектив развития мировой экономики» (GEO). Самые большие обновления были на развивающихся рынках (EM), где входящие данные были намного сильнее, чем ожидалось.

Мы повысили рост развивающихся рынков без учета Китая на 2023 год до 2,9% с 2,0%,при этом в Бразилии, Индии, Мексике и России наблюдаются существенные улучшения.

Мы повысили прогноз Китая на 2023 год до 5,6% с 5,2% после более быстрого, чем ожидалось, восстановления после возобновления работы в 1К23. В последние месяцы восстановление несколько замедлилось, но потребление продолжает нормализоваться, а макроэкономическая политика начинает смягчаться.

Мы также повысили наш прогноз роста в США на 2023 год до 1,2% с 1,0%, поскольку рост потребления и рабочих мест остается устойчивым. Мы по-прежнему ожидаем, что ужесточение политики ФРС подтолкнет экономику к умеренной рецессии, но сроки этого были перенесены на 4К23-1К24. Наш прогноз роста в США на 2024 год, соответственно, был снижен до 0,5% с 0,8%.

( Читать дальше )

- комментировать

- 138

- Комментарии ( 0 )

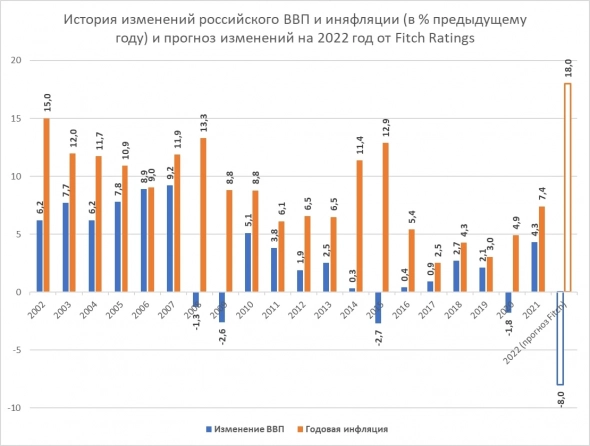

Прогнозы FItch о падении ВВП (-8%) и инфляции (18%) в сравнении со значениями последних лет

- 24 марта 2022, 07:45

- |

Агентство Fitch Ratings дало прогноз по динамике российского ВВП и уровню инфляции в РФ на 2022 год. -8% по ВВП, +18% по инфляции.

Прогнозирование сейчас, пусть его проводит и уважаемое международное РА, сродни гаданию на кофейной гуще. Привожу график ВВП и инфляции в ретроспективе и с прогнозом Fitch только для того, чтобы показать, что будет, если прогноз сбудется. А будет в этом случае худшее из падений ВВП и инфляционных изменений за более чем 20 лет.

В ситуации слабого понимания происходящего, вообще, лучше ставить на худшие исходы. Чтобы избежать неприятных неожиданностей. Приведенная диаграмма – повод об этом подумать.

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обзор прессы: санкции, ЛСР Группа, СБП, Яндекс, OZON, Fitch Ratings — 05/03/22

- 05 марта 2022, 08:12

- |

Fitch понизило рейтинги «Газпрома», ЛУКОЙЛа и других российских сырьевых компаний

Рейтинговое агентство Fitch Ratings понизило рейтинги 26 российских сырьевых компаний. Среди них — «Газпром», «Татнефть», НОВАТЭК, ЛУКОЙЛ, «Башнефть», «Северсталь», «Норникель» и «Русал».

https://www.kommersant.ru/doc/5248940

Fitch понизило рейтинги 20 российских регионов и городов и 32 банков

Рейтинговое агентство Fitch Ratings понизило рейтинги 32 российских банков и поместило их на пересмотр. Аналогичное решение принято для 20 региональных органов власти. Понижение рейтингов банков коснулось Сбербанка, Газпромбанка, Альфа-банка, Тинькофф-банка, Райффайзенбанка, банка «Хоум Кредит» и других. Из российских регионов рейтинг понижен у Москвы, Московской области, Санкт-Петербурга, Красноярского, Ставропольского, Алтайского краев, Свердловской области, ЯНАО, Татарстана, Новосибирска и других.

( Читать дальше )

Рейтинговое агентство Fitch ожидает 2 повышения ставки ФРС в этом году

- 12 января 2022, 09:48

- |

Также агентство прогнозирует 4 повышения в 2023 году. По итогу ставка должна достигнуть отметки в 1,75%

ГТЛК-21. Падший ангел ? - Финам

- 24 апреля 2020, 17:02

- |

Между тем, станут ли облигации компании полноценными «падшими ангелами» — то есть, можно ли ожидать существенного ухудшения кредитных рейтингов «ГТЛК» на фоне текущего кризиса – вопрос открытый. В частности, 20 апреля 2020 г. агентство Fitch Ratings изменило прогноз по долгосрочному рейтингу дефолта компании «ГТЛК» в иностранной валюте с «позитивного» на «стабильный», однако, подтвердило его на уровне BB+.

( Читать дальше )

Алроса остается интересной инвестиционной идеей - Пермская фондовая компания

- 28 марта 2019, 19:57

- |

Финансовые результаты за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 9% и достигла 300 млрд. руб. Значение показателя EBITDA увеличилось на 23%. Чистая прибыль выросла на 15%. Свободный денежный поток увеличился на 26%. Поддержку результатам оказал рост цен на продукцию. Благодаря увеличению средней цены продажи алмазов на 14,6%, финансовым показателям удалось продемонстрировать рост, несмотря на снижение продаж на 8%, выраженное в каратах. Дополнительно также стоит отметить повышение рейтингов компании тремя крупнейшими рейтинговыми агентствами.

«Международное рейтинговое агентство Fitch Ratings повысило долгосрочный рейтинг дефолта АК „АЛРОСА“ с уровня „BB+“ до „BBB-“. Прогноз по рейтингу – „Стабильный“. Агентство отметило лидирующие позиции компании на мировом рынке алмазов, повышение финансовой устойчивости и улучшение прозрачности. Fitch стало уже третьим международным агентством, повысившим рейтинг АЛРОСА до инвестиционного уровня. За последние 12 месяцев это сделали также Moody's и S&P Global Ratings.»

( Читать дальше )

Fitch подтверждает рейтинг России на уровне «BBB-»; Позитивный прогноз

- 18 февраля 2019, 13:19

- |

Fitch Affirms Russia at 'BBB-'; Positive Outlook

Fitch подтверждает рейтинг России на уровне «BBB-»; Позитивный прогноз

15 Feb2019 04:02 PMET

Fitch

( Читать дальше )

Обзор/Инфограмма: Российская налоговая реформа не помешает получению прибыли от нефти и газа

- 11 февраля 2019, 12:53

- |

Fitch Ratings: Russian Tax Reform Won't Hamper Oil & Gas Profit Generation

Fitch Ratings: Российская налоговая реформа не помешает получению прибыли от нефти и газа

08 Feb 2019 06:29 AM ET

Ссылка на отчет (ы) Fitch Ratings: Нефть и газ России: рост прибыльности на фоне пересмотра налогообложения

Fitch Ratings: Нефть и газ России: рост прибыльности в условиях пересмотра налогообложения

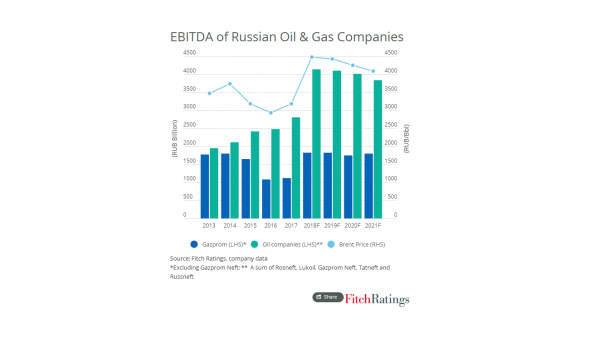

FitchRatings-Moscow/London-08 February 2019: Мы ожидаем, что российские нефтегазовые (O & G) компании продолжат генерировать сильную прибыль и денежные потоки в 2019-2021 гг., Говорится в новом отчете Fitch Ratings. Налоговая проверка российского правительства, скорее всего, окажет лишь незначительное негативное влияние на сектор добычи, но смешанное влияние на сектор переработки.

Мы ожидаем, что российские нефтегазовые компании сообщат о впечатляющем росте EBITDA в рублях в среднем на 50% в годовом сопоставлении в 2018 году, что обусловлено ростом цен на нефть и снижением курса рубля. Средние цены на нефть достигли рекордно высокого уровня в рублевом выражении в 2018 году, и мы ожидаем, что они мало изменятся в 2019 году. Наши ожидания сильной среднесрочной прибыли были включены в наш рейтинг для российских производителей нефти и газа, и мы прогнозируем, что они будут устойчивыми скромное среднее кредитное плечо около 1х в 2019-2021 гг.

( Читать дальше )

Fitch Ratings повысило прогноз для Brent на 2020 и 2021 гг

- 10 декабря 2018, 11:36

- |

Fitch Ratings: OPEC+ Supply Controls Are Key for Medium-Term Oil Prices

Fitch Ratings: контроль поставок ОПЕК+ является ключевым фактором для среднесрочных цен на нефть

05 Dec 2018 06:35 AM ET

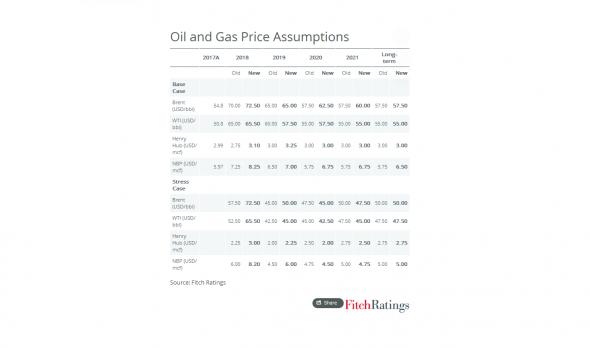

Fitch Ratings — Лондон — 05 декабря 2018 г. Изменения в Fitch Ratings предположения о цене на нефть и газ являются скромными, но мы полагаем, что контроль поставок будет поддерживать среднесрочные цены на нефть в диапазоне $60-65 за баррель для нефти марки Brent. В более долгосрочной перспективе мы по-прежнему ожидаем, что цены упадут ниже $60 за баррель в связи с падением предельных издержек производителей на полный цикл.

( Читать дальше )

Fitch сообщило, каким банкам доллар по 80 рублей создаст проблемы

- 05 октября 2018, 20:24

- |

05.10.18 16:49

Аналитики агентства Fitch Ratings считают, что при росте курса USDRUB до 80 рублей за доллар США, у ВТБ и Газпромбанка возникнут сложности с выполнением нормативов по надбавкам к капиталу. В агентстве напоминают, что ослабление российской валюты ведет к росту взвешенных по риску валютных активов, и указанные два банка являются наиболее чувствительными к этому фактору.

Впрочем в Fitch подчеркнули, что минимальные требования ВТБ и Газпромбанк все равно будут выполнять, и о нарушении нормативов без учета надбавок можно будет говорить лишь в случае роста курса доллара к рублю существенно выше 100 рублей.

Стоит отметить, что в обзоре российского банковского сектора, опубликованном в августе, Fitch придерживалось более пессимистичных оценок: тогда в агентстве ожидали проблем у нескольких крупных банков при курсе USDRUB выше 70, а при росте выше 80 рублей за доллар ожидали проблем у значительной части банковского сектора России.

www.profinance.ru/news/2018/10/05/bozt-fitch-soobschilo-kakim-bankam-dollar-po-80-rublej-sozdast-problemy.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал