etf

Дивидендные Аристократы США на московской бирже!

- 08 февраля 2021, 09:33

- |

- комментировать

- 455 | ★1

- Комментарии ( 7 )

Новости компаний — обзоры прессы перед открытием рынка

- 08 февраля 2021, 08:47

- |

В ритме сланца. Рост добычи нефти в США может подстегнуть ее в ОПЕК+

Сланцевая индустрия США начинает активно восстанавливаться, по мере того как цены на нефть вплотную приближаются к $60 за баррель — уровню рентабельности подавляющего большинства сланцевых производителей. По данным Baker Hughes, в январе число буровых в США выросло на 9%, хотя пока и остается вдвое меньшим, чем год назад. Постепенное восстановление добычи в США может заставить страны ОПЕК+ более активно наращивать свое производство, чтобы не утратить долю рынка. Впрочем, по мнению экспертов, ОПЕК+ нет необходимости идти для этого на резкие шаги.

https://www.kommersant.ru/doc/4681658

Инвесторы ищут пути развития. Их снова привлекают emerging markets

Международные инвесторы сократили вложения в развитые рынки. Обновление исторических максимумов американскими индексами на протяжении последних месяцев, а также неопределенность с очередным траншем денежного стимулирования заставляет инвесторов выбирать более доходные направления, прежде всего развивающиеся страны. В выигрыше остается Китай, от которого ждут налаживания отношений с США. Но часть инвестиций может вернуться и в Россию, в том числе на фоне ожидания менее жестких

( Читать дальше )

Кукл - это ваше творение. Объясняю на примере BlackRock и GameStop (GME)

- 07 февраля 2021, 03:24

- |

Однако выводы надо бы скорректировать:

«Сказка о том, как хомячки порвали Wall Street))) Но удивительным образом оказалось, что BlackRock на 31.12.20 имел 13% от всех акций GameStop…»

Ничего удивительного, эта информация была открыта и ранее в 2020 году.

Многие инвесторы сейчас предпочитают вложиться в ETF акций BlackRock под брендом iShares.

«Думаю, что по отчетам на конец января 2021 у BlackRock не останется ни единой акции.»

Чтобы понять какие акции входят в ETF и в каком объеме — сходите на сайт etf. com

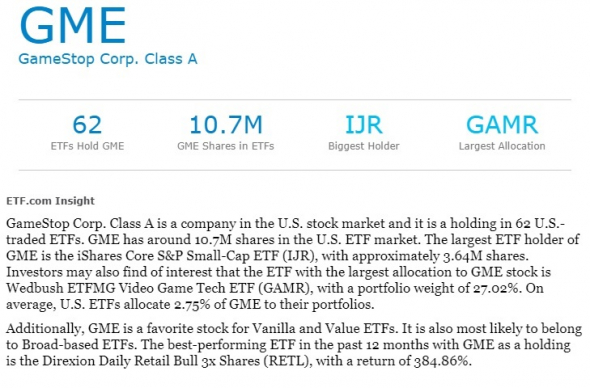

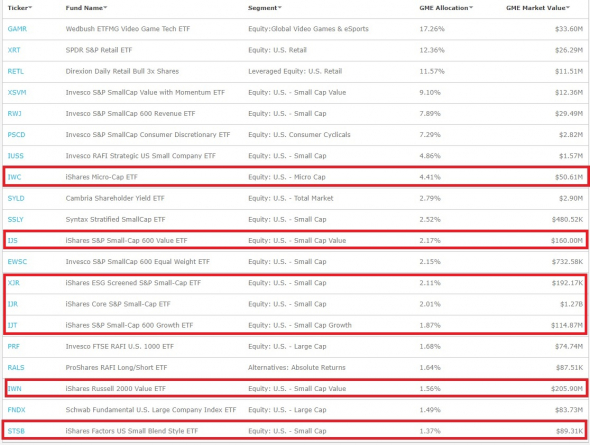

Акция GameStop (GME) сейчас входит в 62 фонда ETF. Ниже приведен список ТОП-20 самых крупных «аллокаций» GME в портфеле:

Таким образом 2 млрд долларов частных инвесторов сейчас «упаковано» в ETF iShares на акциях GME.

( Читать дальше )

Что ждет фондовый рынок США?

- 04 февраля 2021, 16:00

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

Что не так с акциями GameStop? / Рост фьючерса на Серебро / Virgin Galactic и шортсквиз / Блиц №15

- 03 февраля 2021, 19:56

- |

Когда ждать обвал Рынка? Акции Tesla по $2000? Налоги на вклады в 2021 / Ответы на вопросы. Блиц №14

- 27 января 2021, 19:08

- |

Инвестиционные фонды недвижимости. Практическое руководство частного инвестора.

- 27 января 2021, 10:51

- |

В ноябре 2020 года в издательстве 360.CCF увидела свет наша первая книга на русском языке — «Real Estate Investment Trust (REIT). Инвестиционные фонды недвижимости. Практическое руководство частного инвестора.» В январе 2021, отбросив в сторону ложную скромность, можно занятся саморекламой.

Real Estate Investment Trust — это практическое руководство на русском языке, написанное опытными американскими инвесторами в недвижимость с целью побудить русскоязычных инвесторов из разных стран к исследованию рыночного сектора REIT в целях наиболее эффективных инвестиций. Большинство инвесторов, даже в Соединенных Штатах, не имеют четкого представления о компаниях REIT в виду отсутствия надлежащего отраслевого опыта. В книге используется упрощенный, но достаточно профессиональный язык, и приведены множественные практические примеры, чтобы предоставить возможность каждому отдельному инвестору, независимо от уровня его опыта, узнать актуальную информацию в отношении рынка недвижимости США и стратегии REIT инвестиций.

Из книги вы получите практическую информацию, а именно, характеристики типов недвижимости, классификация собственности, способы определения качественных REIT, базовую отраслевую терминологию, стратегии активного и пассивного инвестирования, а также влияние пандемии COVID-19 на отдельные секторы недвижимости, и многое другое.

( Читать дальше )

Пять причин, по которым SEC должна одобрить биткойн-ETF

- 26 января 2021, 19:41

- |

Если назначение президентом Джо Байденом Гэри Генслера возглавить Комиссию по ценным бумагам и биржам будет подтверждено, Генслер должен действовать быстро, чтобы побудить сотрудников агентства перейти к утверждению биткойн-ETF, показывая, что США не только понимают криптовалюты, но и стремятся защитить инвесторов и поставить страну на равные условия с остальным миром. Этот шаг давно назрел. Считается, что SEC без надобности затягивает вопрос об утверждении ETF, ориентированных на криптовалюты. Неофициальный опрос в Твиттере, который я недавно провел, показал, что почти 80% из 2192 ответивших считают, что SEC должна одобрить биткойн-ETF. Около 50% вложили бы в один. Я проводил эти опросы в течение многих лет, и это самый высокий показатель в пользу одобрения. Мой опрос прекрасно сочетается с побитовым опросом финансовых консультантов. В этом опросе 63% респондентов заявили, что ETF был предпочтительным инструментом для инвестирования в биткойн, по сравнению с 16% для прямого владения цифровой монетой и 10% для взаимного фонда. Люди говорят это не как сторонники криптовалюты, а как поклонники и пользователи очень прочной и эффективной структуры ETF. Они чувствовали бы то же самое, если бы SEC отказала в золотом ETF или в китайском ETF с акциями A, которые являются отличными примерами того, как ETF открывают новые возможности и успешно демократизируют уникальный класс активов. Вот пять причин, по которым SEC должна одобрить ETF:

Если назначение президентом Джо Байденом Гэри Генслера возглавить Комиссию по ценным бумагам и биржам будет подтверждено, Генслер должен действовать быстро, чтобы побудить сотрудников агентства перейти к утверждению биткойн-ETF, показывая, что США не только понимают криптовалюты, но и стремятся защитить инвесторов и поставить страну на равные условия с остальным миром. Этот шаг давно назрел. Считается, что SEC без надобности затягивает вопрос об утверждении ETF, ориентированных на криптовалюты. Неофициальный опрос в Твиттере, который я недавно провел, показал, что почти 80% из 2192 ответивших считают, что SEC должна одобрить биткойн-ETF. Около 50% вложили бы в один. Я проводил эти опросы в течение многих лет, и это самый высокий показатель в пользу одобрения. Мой опрос прекрасно сочетается с побитовым опросом финансовых консультантов. В этом опросе 63% респондентов заявили, что ETF был предпочтительным инструментом для инвестирования в биткойн, по сравнению с 16% для прямого владения цифровой монетой и 10% для взаимного фонда. Люди говорят это не как сторонники криптовалюты, а как поклонники и пользователи очень прочной и эффективной структуры ETF. Они чувствовали бы то же самое, если бы SEC отказала в золотом ETF или в китайском ETF с акциями A, которые являются отличными примерами того, как ETF открывают новые возможности и успешно демократизируют уникальный класс активов. Вот пять причин, по которым SEC должна одобрить ETF:( Читать дальше )

Инвестиционные обзоры 2021

- 26 января 2021, 11:10

- |

В статье выбраны ключевые идеи из обзоров мировых инвестбанков и управляющих на 2021 год. Из 13 просмотренных отчетов лучшими, на наш взгляд, оказались материалы от Citi и JP Morgan. Они предлагают более конкретные решения для портфелей, что отличает их от общих фраз в отчетах других банков.

В Bastion Podcast #34 мы обсуждаем многие из этих графиков, так что можно сказать, что у обзора есть еще и аудиоверсия.

Структура обзора

1) Макроэкономика. Максимально короткая часть о влиянии мировой экономики на финансовые рынки.

2) Основные инвестиционные идеи. Какие портфельные решения предлагают аналитики.

3) Выводы для стратегий Bastion. Цель статьи — применить наблюдения для управления собственными портфелями.

Консенсус по макроэкономике

Большинство аналитиков согласны, что мировая экономика сейчас находится в стадии восстановления. После спада из-за локдаунов в I и II кварталах 2020 года экономику ждет несколько лет восстановления и медленного роста. Ниже картинка прогноза динамики мирового ВВП от Vanguard. Почти все прогнозы других аналитиков совпадают с такими сценариями.

( Читать дальше )

Минусы ETF и БПИФ в РФ

- 26 января 2021, 10:22

- |

Большинство финансовых консультантов и видеоблогеров в РФ советуют новичкам ETF, отмечая их незначительные минусы, такие как: реинвестирование дивидендов, негарантированный доход, а некоторые даже относят такой минус как англоязычное описание подробной инфы о фонде)))

У меня начало подгорать от их советов и захотелось высказаться, перечислив реально значимые минусы ETF и БПИФ представляемые на РОССИЙСКОМ фондовом рынке, дабы развеять иллюзии новичков о простом пассивном инвестировании в индекс.

Итак, первый минус: комиссия за управление.

Комиссия зашита в цену ETF и списывается ежедневно. На долгосрочном инвестировании комиссия съедает существенную часть дохода. Про транзакционные издержки начинающих инвесторов наглядно расписано у Арсагеры, в качестве примера выжимка из книги: при вложенных 100 000 на 10 лет (без учета пополнений) при инфляции 6%, ставке 5% и комиссии фонда в 1%, на выходе имеем доход 159 000 и транзакционных издержек на 24 000 !!! За 30 лет: доход 1 600 000, а комиссий на 540 000!!! Это ппц…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал