etf

Курс по трейдингу для начинающих! Какие есть ценные бумаги? Их взаимосвязь между собой.

- 26 ноября 2020, 14:10

- |

- комментировать

- Комментарии ( 2 )

Токсичные телеграм-каналы и итоги среды

- 25 ноября 2020, 21:49

- |

Отстоявшись немного на отметки в 3060 п., Индекс Мосбиржи вновь показал силу быков, которые загнали его вплотную на ближайший уровнь сопротивления на 3134 п. Исторический максимум манит спекулянтов, которые в скором времени предпримут попытки штурма вершин.

Помогает Индексу и рост нефтяных котировок, которые наконец выходят за пределы своей проторговки и нацеливаются на ближайший уровень в $50 за баррель.

А вот доллар пока еще слаб. Пробив уровень в 76 рублей, торгуется под отметкой. В моменте может показать слабость и спуститься к 75, вплоть до 74 рублей. Между 74 и 75 буду присматриваться к покупкам. Самой оптимальной стратегией считаю частичную фиксацию прибыли в FXRW (Глобальный фонд акций) и перекладка в фонд с валютным хэджированием — FXRU.

Акции в течение дня росли широким фронтом. Отставали некоторые экспортеры и акции золотодобытчиков. Пока на рынке стоит эйфория, на нем нет места защитным активам. Полюс потерял -0,54%, а Polymetal -0,95%.

( Читать дальше )

Хайп на Акциях Биотехов / Купить акции Moderna? / Взлет и падение акции Biogen / Блиц №8

- 25 ноября 2020, 18:47

- |

Стратегия ротации ETF - 16% годовых в $ США (часть 3)

- 23 ноября 2020, 04:05

- |

Если вы еще не в курсе про фактор моментума читайте часть 1 и часть 2, там были некоторые вопросы — неточности, но в этой части 3 они уже все учтены.

Итак небольшой апдейт по стратегии, с недавнего времени проект Quantopian к сожалению закрылся и возможность тестировать на качественных минутных данных с развернутой статистикой пропала, поэтому пришлось оперативно перебрасывать стратегию в платформу QuanConnect. В Quantopian была лучшая детальная статистика, лучший интерфейс для бэктестов (на основе zipline), но сейчас остался только QuantConnect.

( Читать дальше )

Где и как выгодно купить etf на индексы?

- 21 ноября 2020, 15:36

- |

Акции Palantir +100% / Как я купил Palantir в 2019 году по $8? / Где смотреть Отчетность? Блиц №7

- 19 ноября 2020, 18:47

- |

Список ETF с ежемесячной выплатой дивидендов.

- 18 ноября 2020, 20:07

- |

Дивидендное инвестирование становится

все более популярной темой

за последние полдесятилетия,

поскольку сверхнизкие ставки

вынуждают инвесторов

искать доходы

в новых местах.

Хотя большинство ценных бумаг, по которым выплачиваются дивиденды,

выплачиваются ежеквартально, существует ряд фондов,

которые выплачиваютежемесячные дивиденды.

Ниже мы собрали каждый ETF, который выплачивает ежемесячные дивиденды или распределение:

Следует отметить, что все эти ETF имеют ежемесячный график выплат,

но из-за уникальных стратегий не все могут производить платежи каждый месяц.

Все доходности указаны как доходность за 12 месяцев.

Существует более двух десятков ценных бумаг ETF с ежемесячными дивидендами:

| ETF | Assets (Millions) |

Yield |

|---|---|---|

| WisdomTree SmallCap Dividend (DES, A-) |

( Читать дальше )

Зачем вам Биткоин, когда есть акции Tesla? / Отчет компании Tesla / Волатильность и Трейдинг

- 18 ноября 2020, 18:30

- |

ETF или акции, проблема выбора.

- 18 ноября 2020, 12:38

- |

У всех бумаг есть свои плюсы и минусы.

С акциями все просто. Выбираешь тех, чья продукция пользуется спросом, долги не зашкаливают, есть какая то собственность, желательна поддержка государства, в виде госзаказа, и покупаешь. Покупать желательно с дисконтом. Например сбер давали недавно с 20% скидкой)). Потом все акции выводишь на хранение в депозитарий. И все сиди и жди.

Плюсы. дивиденды: от вложенного можно получать от 10% и до бесконечности. Например прошлогодний сбер мне дал 10%, а тем нто покупал его по 13 рублей… очень много)))

. хранится все в депозитарии эмитента, то есть риски промежуточных структур равны 0. Можно даже выписку бумажную взять.

. курсовая стоимость, как минимум нивелирует инфляцию, и дает возможность закупиться подешевле.

Минусы. Эмитент может обнулиться, как например ЮКОС, Трансавиа, леманы. При хорошей диверсификации это не критично.

( Читать дальше )

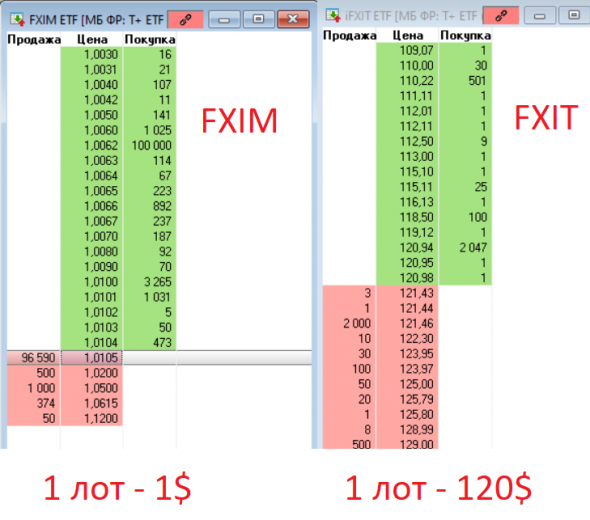

Новый ETF FXIM зачем?

- 18 ноября 2020, 10:36

- |

Если говорить прямо, фонд не совсем новый а «старый-новый» так как состав полностью совпадает с FXIT.

Популярен не будет, так как покупка только за $. «Классический FXIT» кстати тоже можно купить за баксы и ликвидность там мягко говоря не очень.

Вообще не понимаю смысл данного фонда, цена за 1 лот FXIT в $ около 120$. Что, приемлемо даже для мелких инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал