SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lagamail

Стратегия ротации ETF - 16% годовых в $ США (часть 3)

- 23 ноября 2020, 04:05

- |

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц, только покупки без плеча.

Если вы еще не в курсе про фактор моментума читайте часть 1 и часть 2, там были некоторые вопросы — неточности, но в этой части 3 они уже все учтены.

Итак небольшой апдейт по стратегии, с недавнего времени проект Quantopian к сожалению закрылся и возможность тестировать на качественных минутных данных с развернутой статистикой пропала, поэтому пришлось оперативно перебрасывать стратегию в платформу QuanConnect. В Quantopian была лучшая детальная статистика, лучший интерфейс для бэктестов (на основе zipline), но сейчас остался только QuantConnect.

(на самом деле проблема получения данных и поддержка среды для тестирования является актуальной проблемой).

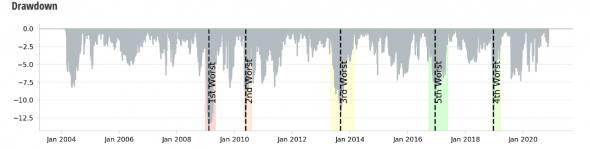

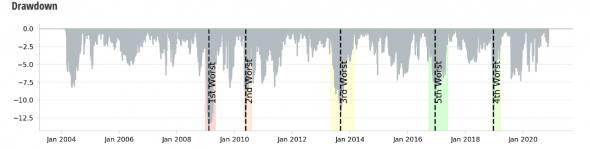

Бэктест стратегии на минутных данных ETF за 16 лет без плеча:

Стратегия стабильно обгоняет индекс США даже без минимального плеча без существенных просадок.

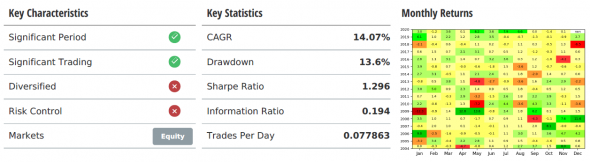

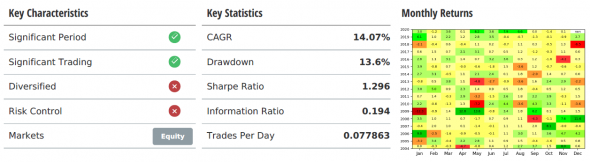

Среднегодовая доходность за 16 лет (CAGR) — 14.07%

Коэффициент Шарпа - 1.3

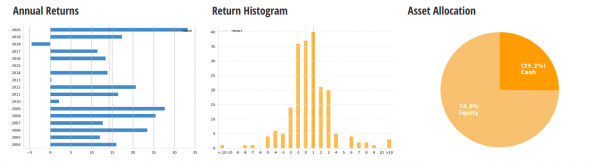

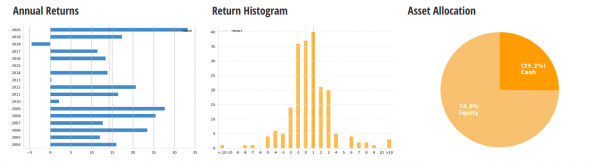

Гистограмма распределения и доходность по годам.

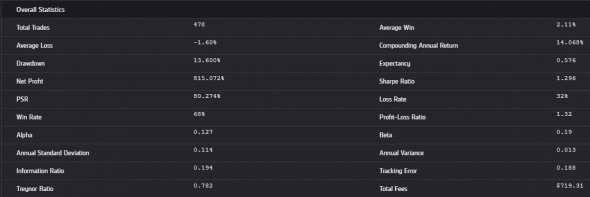

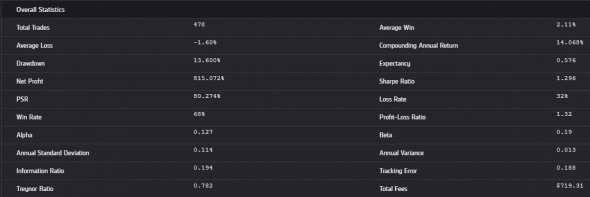

Детальная статистика стратегии.

Интересный параметр Probalistic Sharpe Ratio (PSR) — 80.27% в QuanConnect — это они считают доверительный уровень для значения коэффициента Шарпа 1.3.

Лучший 2020 год ! — доходность стратегии с начала года 33% в $ США без плеча с просадкой менее 7,5%. Скоро выложу тут, как торговать постоянно растущую кривую доходности с максимально выгодно. Самый простой способ это например взять плече 1.5, тогда получите среднегодовую доходность 21% в $ США при макс. просадке 18,7% за 16 лет, но хочется еще лучше.

Если вы еще не в курсе про фактор моментума читайте часть 1 и часть 2, там были некоторые вопросы — неточности, но в этой части 3 они уже все учтены.

Итак небольшой апдейт по стратегии, с недавнего времени проект Quantopian к сожалению закрылся и возможность тестировать на качественных минутных данных с развернутой статистикой пропала, поэтому пришлось оперативно перебрасывать стратегию в платформу QuanConnect. В Quantopian была лучшая детальная статистика, лучший интерфейс для бэктестов (на основе zipline), но сейчас остался только QuantConnect.

(на самом деле проблема получения данных и поддержка среды для тестирования является актуальной проблемой).

Бэктест стратегии на минутных данных ETF за 16 лет без плеча:

Стратегия стабильно обгоняет индекс США даже без минимального плеча без существенных просадок.

Среднегодовая доходность за 16 лет (CAGR) — 14.07%

Коэффициент Шарпа - 1.3

Гистограмма распределения и доходность по годам.

Детальная статистика стратегии.

Интересный параметр Probalistic Sharpe Ratio (PSR) — 80.27% в QuanConnect — это они считают доверительный уровень для значения коэффициента Шарпа 1.3.

Лучший 2020 год ! — доходность стратегии с начала года 33% в $ США без плеча с просадкой менее 7,5%. Скоро выложу тут, как торговать постоянно растущую кривую доходности с максимально выгодно. Самый простой способ это например взять плече 1.5, тогда получите среднегодовую доходность 21% в $ США при макс. просадке 18,7% за 16 лет, но хочется еще лучше.

2.9К |

Читайте на SMART-LAB:

Календарь первички ВДО и розничных облигаций (ПКО СЗА купон 25,5%)

📍 ПКО СЗА БО-06 (для квал. инвесторов, BB–|ru| , 200 млн руб., ставки купона 25,25%, YTM 28,39%, дюрация 2,14 года)....

09:49

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически...

22:26

Остальные периоды нужно получать консолидацией из минуток.

VIX включать в портфель я вообще не хочу, фонды на волатильность несут в себе больших риски. Достаточно посмотреть что случилось с XIV.

3х плечевые ETF — в них заложена 3хDaily Return, а не Total Return, поэтому если обычный ETF в боковике, то плечевой ETF в минусе.

Плечевые ETF хороши, когда вы точно знаете что именно сейчас начнется хорошее движение. А если не знаете, то их лучше избегать.

Как таргетировать веса, это тоже отдельный интересный вопрос.

Если ребалансировать по волатильности мы теряем доходность, но уменьшаем волатильность, а если волатильность стратегии нас устраивает тогда зачем снижать доходность.

Всех интересуют понятные инструменты, никто много денег под стратегию с 3Х ETF не выделит.

Можно на СЛ поискать по ключу UPRO + TMF и у этих ребят есть огромный тред на форуме boggleheads.

Я торговал по весне как раз, все хорошо было, но лучше брать Насдак.

А по твоей стратегии не понял — где сама стратегия? :) Есть с реала данные?

Базу стратегии доработал, теперь еще реализация исполнения (то есть как это правильно торговать внутри дня), нужно закодить внутридневную торговлю, тогда и шарп вместе с доходностью будет больше двух.

Кодить мне не сильно заходит да и много времени забирает.

С реала данные? Так ребалансировка один раз в месяц, а тест на минутных данных, там погрешность вообще мизерная.

Принцип использую Моментум, но палить детальную реализацию не хочется, так как слишком много ушло времени на изучения темы. Да и интерес к посту очень маленький.

Если хочется 30% годовых и макс. просадной 25% самый тупой вариант взять плече 2.

Как ETF отсортировывались по сегментам? Допустим, при капе от миллиарда есть SPY и есть вангардовский эмеджи маркетс — какой считался?

Или брался весь зоопарк и смотрелись лидеры?

По графику видно, что основная прибыль, по отношению к бенчмарку, получена во время просадки фонды 08-09г. Но это итак понятно, раз выход идет в облигации. Дальше жесткий боковик, почти никак не обгоняет бенчмарк. И такой же повтор в 2020г.

Но тогда в чем плюс подхода? Можно просто бенчмарк держать и также перекладываться в облигации. Результат будет похожим.