etf

У меня вопрос по стоимости фонда FinEx FXGD. Текст вопроса в блоге: https://smart-lab.ru/blog/545901.php

- 22 июня 2019, 11:59

- |

- ответить

- 596 | ★1

- Ответы ( 11 )

Стоимость FXGD

- 21 июня 2019, 13:35

- |

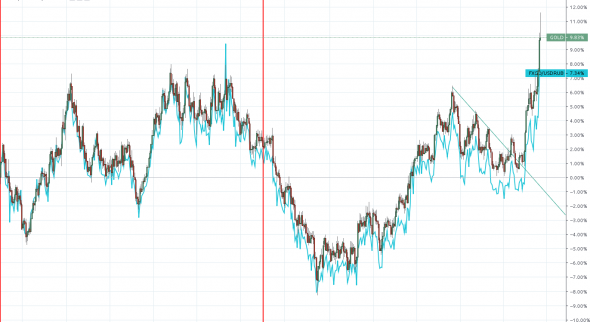

В Tradingview есть полезная функция, позволяющая сравнивать графики. Очень удобно для оценки качества фондов. Вот я, обеспокоенный вкладчик, сравнил FXGD с биржевыми ценами на золото. Оказывается, с июня 2018 года, т. е. за один год, рыночная стоимость золота выросла на 7.51%, а долларовая стоимость FXGD – на 5.91%. Отставание за один год составило 1.6 процентных пункта.

За два года отставание FXGD от золота – (9.83% — 7.34%) = 2.49 п.п.

( Читать дальше )

Россия — лидер среди стран BRIC по оттоку капитала

- 18 июня 2019, 14:26

- |

Отток с развивающихся рынков продолжился, в то время как фонды американских акций привлекли рекордную сумму с марта 2019 г.

Развивающиеся рынки

Шестую неделю подряд фонды развивающихся рынков фиксируют отток капитала. По итогам прошлой недели инвесторы в общем забрали 45 млн долларов. В то же самое время продолжилась тенденция изъятия денег из фондов акций и вложения в фонды облигаций.

К примеру, с 08 по 14 июня из ETF акций вывели 238 млн долларов, а в ETF долговых бумаг принесли почти 193 млн долларов.

Россия на прошлой неделе стала лидером по объему оттока капитала — из нашей страны забрали 122,7 млн долларов. В общей сложности с начала года чистое сальдо потоков капитала сократилось до 289 млн долларов, тогда как к 10 мая оно было равно 637,3 млн.

Суммарный приток средств в ETF российских акций (млн дол.)

Источник: ETF, расчеты Investbrothers

( Читать дальше )

ДИВИДЕНДЫ — жалкие подачки для тех, кто не умеет считать.

- 17 июня 2019, 10:39

- |

«Компании платят дивиденды! Большие дивиденды! Можно купить акции и жить на дивиденды как рантье! Вам не нужно продавать свои акции, для получения прибыли, т.к. компании платят дивиденды!!!»

Дивиденды это круто — Дауни всем видом одобряет.

Слыхали подобное? Сегодня разберем и докажем, что пачка дивидендных компаний почти всегда проиграет по доходности пачке тех компаний, которые не платят дивиденды вообще.

( Читать дальше )

ETF

- 16 июня 2019, 12:38

- |

Торговые сигналы

- 14 июня 2019, 16:33

- |

Михаил Дорофеев теперь не только управляющий портфелем DTI Algorithmic, но ещё бот!

Предлагаю вам принять участие в тестировании нашего нового (и пока полузакрытого) продукта. Это телеграм-бот, который присылает ежедневные сигналы для торговли на американском фондовом рынке.

Наша торговая стратегия называется Судья Дредд, и она полуавтоматическая: за качество идей и доходность отвечают искусственный интеллект и наш мощный Михаил Дорофеев. Он известен вам по инвестидеям, трейдерским инсайдам и аналитике.

Инструменты: 2000 наиболее ликвидных акций NYSE, 50 наиболее ликвидных ETF и топ-20 фьючерсов CME.

Подробности в Telegram: https://blog.dti.team/drd-smartlab

Как я инвестирую и на что опираюсь...

- 11 июня 2019, 11:14

- |

3 июня 2019 опубликовал новый инвестиционный бюллетень, в котором был доработан раздел Готовые инвестиционные портфели и я в своем посте (https://smart-lab.ru/blog/542394.php) анонсировал передачу, на которой рассказал, как можно пользоваться консенсус прогнозами с точки зрения оптимизации при составлении собственного портфеля.

Передача прошла на ProValue.club 6 июня 2019, где я достаточно подробно описал подход в составлении собственного портфеля, и по сути изложил существо принятия решения в собственных инвестиций.

( Читать дальше )

Брокеры с хорошим доступом и бесплатным депозитарием

- 10 июня 2019, 22:16

- |

Интересует брокер в Москве, который:

-работает с ETF Finex

— бесплатный депозит

— имеет хороший доступ к торгам

— имеет хороший саппорт

FINAM + ETF USD - по многочисленным просьбам!

- 07 июня 2019, 17:32

- |

«ФИНАМ» предоставил клиентам доступ к торгам ETF за валюту

Клиенты просили — и FINAM оперативно включил новый режим торгов T+ETF USD. Отрадно, что теперь почти все крупные брокеры предоставляют клиентам такую возможность.

АО «ФИНАМ» c 10 июня расширяет возможности своих клиентов для торговли на фондовом рынке Московской биржи. Трейдеры, использующие торговую платформу QUIK, получают возможность проводить сделки с акциями валютных биржевых фондов (ETF) в долларах США. В ближайшее время «ФИНАМ» планирует дать эту возможность и своим клиентам, использующим торговую платформу TRANSAQ.

Покупка и продажа номинированных в долларах США ETF за доллары США позволяет инвесторам, включающим с свой портфель валютные инструменты, избежать курсовых рисков и сэкономить на конверсионных операциях.

https://www.finam.ru/about/newsitem/finam-predostavil-klientam-dostup-k-torgam-etf-za-valyutu-20190607-165546/- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал