SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

bonds

USA Corp BONDS подскажите

- 03 сентября 2013, 18:32

- |

Подскажите, кто в курсе?

Какой минимальный лот, если покупать амер корп. облиги ?

Какие комиссы, в чем отличие от наших может есть?

Работаю через interactivebrokers.com

например:http://reports.finance.yahoo.com/z2?ce=5215547147511795816053&q=b%3d1%26cpl%3d5.000000%26cpu%3d10.000000%26mtl%3d12%26mtu%3d24%26pr%3d0%26rl%3d5%26ru%3d-1%26sf%3dm%26so%3da%26stt%3d-%26tc%3d1%26yl%3d5.000000%26ytl%3d5.000000%26ytu%3d10.000000%26yu%3d10.000000

Какой минимальный лот, если покупать амер корп. облиги ?

Какие комиссы, в чем отличие от наших может есть?

Работаю через interactivebrokers.com

например:http://reports.finance.yahoo.com/z2?ce=5215547147511795816053&q=b%3d1%26cpl%3d5.000000%26cpu%3d10.000000%26mtl%3d12%26mtu%3d24%26pr%3d0%26rl%3d5%26ru%3d-1%26sf%3dm%26so%3da%26stt%3d-%26tc%3d1%26yl%3d5.000000%26ytl%3d5.000000%26ytu%3d10.000000%26yu%3d10.000000

- комментировать

- 60

- Комментарии ( 4 )

Казнить нельзя помиловать !?

- 27 августа 2013, 22:52

- |

Время подходит для Итальянской наступательной операции под кодовым названием «Спасите дона Сильвио».

Сильвио Берлускони, находящемуся под домашним арестом за уклонение от уплаты налогов, угрожает запрет на политическую деятельность. Возможно, что еще на этой неделе коалиционное правительство Италии распадется и прекратит свое существование так как завтра

( Читать дальше )

Сильвио Берлускони, находящемуся под домашним арестом за уклонение от уплаты налогов, угрожает запрет на политическую деятельность. Возможно, что еще на этой неделе коалиционное правительство Италии распадется и прекратит свое существование так как завтра

( Читать дальше )

Должны ли вы иметь в своем портфеле облигации?

- 20 августа 2013, 19:57

- |

Среди инвесторов популярны стратегии распределения активов. Большинство людей думают, что рынок акций более рискованный для вложения капитала, но имеет больший потенциал прибыли в отличие от рынка облигаций. В свою очередь, рынок облигаций является местом для консервативных инвесторов, где они инвестируют свой капитал в относительно стабильные активы, жертвуя при этом потенциальным выигрышем.

Но в последнее время, все устоявшиеся мнения об акциях, облигациях и распределении активов перевернулись с ног на голову. Даже когда фондовый рынок обновил исторический максимум, облигации сильно пострадали и инвесторы понесли убытки по облигациям. Учитывая возможное повышение процентных ставок и сворачивания программы QE3 по выкупу облигаций, возникает вопрос: Имеет ли смысл стратегия распределения активов в отношении облигаций?

Масштабы обвала

Потери на рынке облигаций в последние месяцы были существенными, и насколько сильно пострадали инвесторы зависело от того в каких инструментах они держали свои деньги. Например, известный пасивный ETF Vanguard Total Bond (NYSE: BND) просел с конца апреля на 4%, даже после учета прибыли, которую выплатил фонд. С активно управляемым ETF инвесторам не повезло еще больше, не менее известный PIMCO Total Return ETF (NYSE: BOND) потерял 4,5% за тот же период.

( Читать дальше )

Но в последнее время, все устоявшиеся мнения об акциях, облигациях и распределении активов перевернулись с ног на голову. Даже когда фондовый рынок обновил исторический максимум, облигации сильно пострадали и инвесторы понесли убытки по облигациям. Учитывая возможное повышение процентных ставок и сворачивания программы QE3 по выкупу облигаций, возникает вопрос: Имеет ли смысл стратегия распределения активов в отношении облигаций?

Масштабы обвала

Потери на рынке облигаций в последние месяцы были существенными, и насколько сильно пострадали инвесторы зависело от того в каких инструментах они держали свои деньги. Например, известный пасивный ETF Vanguard Total Bond (NYSE: BND) просел с конца апреля на 4%, даже после учета прибыли, которую выплатил фонд. С активно управляемым ETF инвесторам не повезло еще больше, не менее известный PIMCO Total Return ETF (NYSE: BOND) потерял 4,5% за тот же период.

( Читать дальше )

анализ опционной позиции на TLT (зарабатываем на росте доходности US treasuries)

- 29 мая 2013, 12:36

- |

На рынке долга происходят тектонические сдвиги.

Доходность 20 летних US treasuries растет. Большой вопрос, куда уходит бабло?

Пока не дорос до фьючерсов на US treasuries, частнику проще сделать опционную позицию на ETF, например TLT - iShares Barclays 20+ Year Treas Bond.

На графике виден слом растущего тренда, и возможно реализуется фигура голова-плечи.

Не будем думать о предстоящих ужасах, пока ближайший уровень поддержки $110.

Недельный график TLT

( Читать дальше )

Доходность 20 летних US treasuries растет. Большой вопрос, куда уходит бабло?

Пока не дорос до фьючерсов на US treasuries, частнику проще сделать опционную позицию на ETF, например TLT - iShares Barclays 20+ Year Treas Bond.

На графике виден слом растущего тренда, и возможно реализуется фигура голова-плечи.

Не будем думать о предстоящих ужасах, пока ближайший уровень поддержки $110.

Недельный график TLT

( Читать дальше )

There is no business like a bond business

- 02 апреля 2013, 13:14

- |

Listen to this guy, folks — he does really get it! :)http://www.youtube.com/watch?v=6gxGzdw1YFk

C пометкой срочно...В ожидания чуда доходности ! Испанские-Итальянские облигации пытаются взять минимум этого года.

- 12 октября 2012, 20:54

- |

Кто держит ориентир по анализу долгового рынка пришла замечательная новость по ПИГС бондам в частности по Испании Италии))))) эта новость приятно тем кто пытается на корректах покупать EUR покрайней мере под саммит глав ЕС 18-19 октября

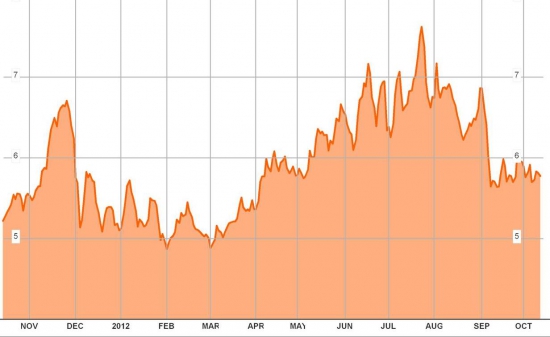

Испанские десятилетки показывают в первые с 4-апреля 2012г SPANISH BONDS — 10 YR NOTE Low: 5.61000 % http://www.bloomberg.com/quote/GSPG10YR:IND

Italy Govt Bonds 10 Year Gross Yield пошли еще дальше выставили 5% Low: 4.94700 % http://www.bloomberg.com/quote/GBTPGR10:IND

Снижению доходности послужила спекуляции что Испания готова на выходных обратиться к ЕС за финансовой помощью. а так же приближающей саммит глав ЕС 18-19 октября на котором будут приниматься судьбоносные решения. Вотана сила слова ЕЦБ (OMT) вотани спекуляции — разговоры о возможном переломе кризиса в Европе надежды на саммит глав ЕС 18-19.10.2012г

вопщем: прикупил Italy Bonds 10 Year, прикупаю на спадах EUR ...

Испанские десятилетки показывают в первые с 4-апреля 2012г SPANISH BONDS — 10 YR NOTE Low: 5.61000 % http://www.bloomberg.com/quote/GSPG10YR:IND

Italy Govt Bonds 10 Year Gross Yield пошли еще дальше выставили 5% Low: 4.94700 % http://www.bloomberg.com/quote/GBTPGR10:IND

Снижению доходности послужила спекуляции что Испания готова на выходных обратиться к ЕС за финансовой помощью. а так же приближающей саммит глав ЕС 18-19 октября на котором будут приниматься судьбоносные решения. Вотана сила слова ЕЦБ (OMT) вотани спекуляции — разговоры о возможном переломе кризиса в Европе надежды на саммит глав ЕС 18-19.10.2012г

вопщем: прикупил Italy Bonds 10 Year, прикупаю на спадах EUR ...

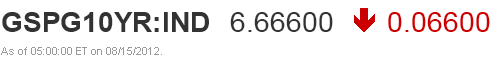

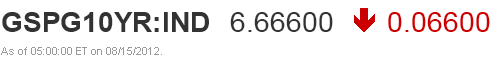

Доходность по 10-летним испанским гособлигациям 6,666

- 15 августа 2012, 13:25

- |

Только что видел такую картину по 10-летним испанским долгам:

Мне кажется это знак. Осталось понять, что он значит. :)

Мне кажется это знак. Осталось понять, что он значит. :)

Техосмотр 10.4.12

- 10 апреля 2012, 21:59

- |

Бонды добрались до хаёв. Сейчас хотелось бы так же резво вниз.

Нефть отвалилась на 7 баксов. Может и ниже прогуляться, она туда забралась не благодаря повышенному спросу, а с помощью США и Европы с их переделом мира. Короче реальной спрос где-то ниже. Хотя мне кажется она останется здесь, нарисует диапазон в 5-6 баксов и будет колбасится.

fsp500 откорректировался от хая на ~4%. Объемы там маленькие, закрыться не об кого и набрать позу тоже проблема. все движения будут идти через боковики.

Резюме: широкий боковик, с низкой волатильностью.

Нефть отвалилась на 7 баксов. Может и ниже прогуляться, она туда забралась не благодаря повышенному спросу, а с помощью США и Европы с их переделом мира. Короче реальной спрос где-то ниже. Хотя мне кажется она останется здесь, нарисует диапазон в 5-6 баксов и будет колбасится.

fsp500 откорректировался от хая на ~4%. Объемы там маленькие, закрыться не об кого и набрать позу тоже проблема. все движения будут идти через боковики.

Резюме: широкий боковик, с низкой волатильностью.

Germany-Spain бондовый спред....

- 05 апреля 2012, 13:28

- |

… достиг максимального значения с декабря. Скоро идем в пол?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал