apple

Обратный выкуп

- 19 августа 2021, 12:32

- |

Berkshire Hathaway — компания Уоррена Баффетта, инвестирующая доходы от страхового дела в отдельные бизнесы или в неконтрольные пакеты акций интересных компаний.

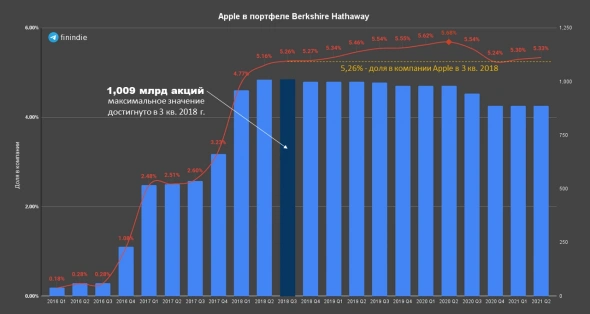

Начиная с 2016 г., компания начала покупать акции Apple. Столбиками на графике изображено количество акций Apple в портфеле (правая шкала). К концу 2018 Berkshire владел 5,26% от всех акций Apple. Тогда кол-во акций достигло 1 млрд штук. Начиная с 4 кв. 2018, Berkshire иногда продаёт акции Apple, в сумме продав уже 122,8 млн шт. Всегда после сообщения о продаже появляются новости с кошмарными заголовками.

Но давайте взглянем на реальную долю, которой владеет Berkshire. Достигнув 5,26% в 2018 г., она почти не опускалась ниже этой отметки, несмотря на значительное сокращение количества акций. Магия? Обратный выкуп! Apple постоянно сокращает количество акций в обращении, тем самым предоставляя акционерам выбор — ничего не делать, но ваша доля в компании будет расти или продать немного акций, сохранив целевую долю. Berkshire пользуется второй опцией.

Инвестиции Berkshire в Apple: ~$36 млрд;

Получено дивидендов: ~$3 млрд;

Продажа 122,8 млн акций в период 2018-2020: ~$13,5 млрд;

Текущая стоимость оставшихся 887,13 млн акций: ~$129,8 млрд.

Источник

Кто успел купить акции Apple после выхода фильма Форрест Гамп?

- 16 августа 2021, 19:48

- |

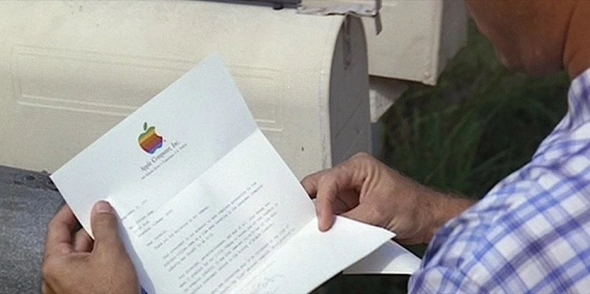

Сколько вы бы получили сейчас, если бы проинвестировали $1 000 в акции Apple, как сделал главный герой Форрест Гамп в одноименном фильме?

Скорее всего, все смотрели фильм Форрест Гамп, премьера которого состоялась в Лос Анджелесе 23 июня 1994 г. Главный герой, Форрест Гамп, по сюжету фильма не особо отличающийся высоким интеллектом, добивается «американской мечты», при этом толком не осознавая этого.

В одном из кадре фильма Форрест Гамп вкладывается в «какую-то фруктовую компанию» по наводке своего друга, лейтенанта Дэна, которому он полностью доверил все свои вопросы в финансовых делах. Это решение обеспечивает им обоим безбедное существование.

Давайте прикинем, какое состояние было бы у зрителя, который только что вышел из кинотеатра после премьеры фильма Форрест Гамп и приобрел бы в тот же момент акции Apple на сумму $1 000.

( Читать дальше )

NASDAQ больше не тянет SP500

- 13 августа 2021, 18:04

- |

2) C середины июля акции Apple разгружают .

( Читать дальше )

В Сенат США внесли проект об ограничении контроля Apple и Google над магазинами приложений

- 12 августа 2021, 10:36

- |

👉 Новый двухпартийный законопроект, направленный на защиту рынка приложений от доминирования технологических гигантов Apple и Google, внесли в сенат. Сенаторы Ричард Блюменталь, Марш Блэкберн и Эми Клобучар предложили, в частности, запретить магазинами приложений (App store) заставлять разработчиков использовать только платежные системы компании-владельца торговой площадки

👉 В проекте предлагается запретить магазинам приложений вынуждать разработчиков пользоваться только собственными платежными системами технологических компаний

👉 Им также придется отказаться от санкций против разработчиков, которые предлагают свои приложения через отдельные магазины или свои платежные системы

👉 Законопроект сделает незаконным для таких компаний, как Apple, использование непубличных данных компаний, использующих магазины приложений, для создания конкурирующих продуктов

www.theverge.com/2021/8/11/22620454/apple-google-app-store-senate-play-bill-epic-games-fortnite

Apple похоже будут продолжать повышать цены на iPhone

- 11 августа 2021, 20:34

- |

А другого выхода и нет. Apple таким образом борется с ростом затрат на производство новых телефончиков. Тем более, что люди готовы платить за новые модели. Очевидно, что некоторый процент пользователей iPhone будет готов платить гораздо более высокие цены, и Apple разумно применяет такую ценовую политику. Просто есть те, которые жить не могут без нового iPhone и боятся порицания в своих кругах, покупать они будут за любые деньги.

Отчасти причина более высоких цен заключается также в том, что стоимость компонентов не снижается. Apple должны повысить цены, чтобы добавлять новые функции, за которые большинство клиентов готовы платить.

IPhone X не принес особой ценности, кроме эстетики. Без сомнения, телефон классный, но iPhone 8 обладает почти такой же функциональностью (хотя и с другим экраном и другим способом разблокировки телефона) по гораздо более низкой цене.

Жду что будет с акциями после выхода новой модели. Рынок странный, так что даже если будет дикий ажиотаж, не факт, что стоимость акций поползет вверх.

Акции Zynga рухнули после публикации отчёта

- 09 августа 2021, 09:50

- |

Zynga (ZNGA) отчиталась за 2 кв. 2021 г. (2Q21) 05/08 после закрытия основной торговой сессии. Выручка в отчётном квартале взлетела на 59,4% до $720 млн. По отношению к 1Q21 рост составил 5,8%. GAAP чистая прибыль в расчёте на 1 акцию (EPS) 2 цента против убытка -$0,16 во 2Q20. Аналитики, опрошенные FactSet, прогнозировали в среднем $680 млн и EPS -$0,02.

Заказы (bookings) подскочили на 37,5% и составили $712 млн. Аналитики в среднем ожидали, что заказы составят $718 млн. По итогам 1Q21 Zynga рассчитывала получить выручку $675 млн и bookings $710 млн.

Скорректированная (adjusted) EBITDA $173,7 млн против $70 млн годом ранее. Денежные средства и эквиваленты плюс к/с фин. вложения составили на конец квартала $1,5 млрд. Чистый долг, учитывая конвертируемые ноты, отрицательный -$185,9. Свободный денежный поток (FCF) $158 млн по сравнению с $142 млн во 2Q20.

Прогноз. Zynga в 3Q21 ожидает выручку $665 млн, bookings $660 млн и adjusted EBITDA $150 млн. Чистый убыток $110 млн. Zynga повысила прогноз по выручке на 2021 г. с $2,7 млрд до $2,73 млрд. Прогноз по bookings сокращен с $2,9 млрд до $2,8 млрд. Аналитики ожидали в 3Q21 выручку $721,3 млн, в 2021 г. выручку $2,73 млрд и bookings $2,92 млрд.

( Читать дальше )

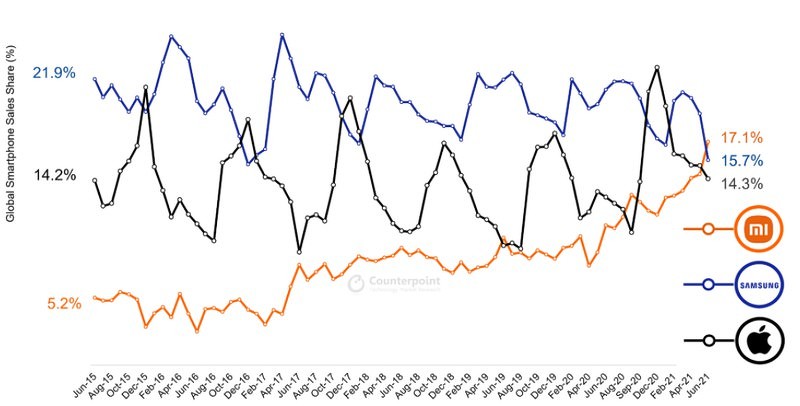

Сяоми накуканила Кука и Самсунг

- 06 августа 2021, 23:05

- |

Искренне поздравляю китайцев! Молодцы пацаны! И не потому, то у меня есть офисный смартфон и камера Xiaomi. И не потому, что это приятные девайсы. А потому, что конкуренция — это хорошо. А жесткая конкуренция — еще лучше.

Приглашаю комрадов в комменты померяться девайсами))

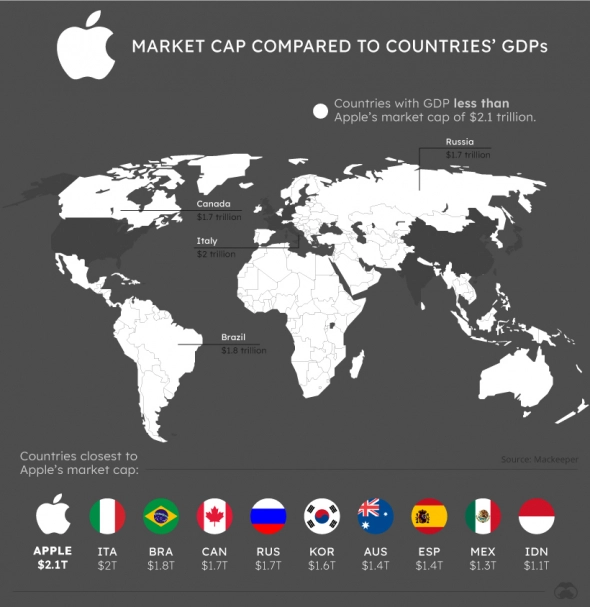

Только семь стран в мире имеют более высокий ВВП, чем рыночная капитализация Apple.

- 06 августа 2021, 10:53

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал