altus capital

Онлайн-бизнес Детского мира может быть привлекательным для портфельных инвесторов - Газпромбанк

- 10 декабря 2020, 12:08

- |

Эффект на компанию. «Детский мир» запустил онлайн-магазин в 2011 г. По итогам 9М20 выручка данного сегмента выросла в 2,5 раза г/г до 22,1 млрд руб. Доля онлайн-продаж в общей выручке сети в России увеличилась в 2,3 раза г/г до 23,3%. Компания планирует довести долю онлайн-продаж до 45% от общего объема к 2024 г.

IPO онлайн-подразделения позволит выделить стоимость этого подразделения из общей структуры бизнеса компании. Исходя из текущих оценок аналогов из онлайн-сектора, этот бизнес может быть оценен по гораздо более высоким мультипликаторам, что даст возможность повысить рыночную оценку всей компании. Онлайн-бизнес «Детского мира», в отличие от недавно дебютировавшего на фондовом рынке Ozon, является прибыльным, что должно послужить дополнительным фактором инвестиционной привлекательности этого бизнеса для портфельных инвесторов.

( Читать дальше )

- комментировать

- 208

- Комментарии ( 0 )

Спецкомитет Детского мира проанализировал предложение Altus, советует акционерам поступать по своему усмотрению

- 10 декабря 2020, 10:04

- |

В Письме и на Звонке были получены разъяснения Altus и Покупателя по некоторым аспектам Приглашения, которые Комитет считает важным раскрыть акционерам Компании, а именно:

- Покупатель не владеет акциями Компании (либо иными ценными бумагами, которые, в соответствии с российским законодательством агрегируются для целей расчетов пороговых значений, влекущих необходимость делать обязательное предложение о приобретении акций российского акционерного общества), и у Покупателя нет намерения приобретать 100% акций Компании и нет договоренностей по приобретению акций Компании у третьих лиц за рамками Приглашения;

- Покупатель намеревается приобрести не более 220 961 000 акций Компании, что составляет 29,9% общего количества размещенных акций Компании;

- Приглашение не адресовано акционерам из ряда юрисдикций за пределами России, включая, в том числе, США (а также их зависимые территории, отдельные штаты и Округ Колумбия), чтобы избежать необходимости выполнения различных требований законодательств таких юрисдикций, которые могли бы быть применимы к Приглашению, если бы оно распространялось на акционеров из таких юрисдикций, и указанное ограничение не связано с какими-либо санкционными ограничениями в отношении Покупателя;

- Altus и Покупатель не действуют в рамках консорциума, Приглашение делается добросовестно и с соблюдением требований российского законодательства о рынке ценных бумаг, и Покупатель намеревается исполнить свои обязательства по Приглашению.

( Читать дальше )

Прогноз рынка по росту выручки Детского мира в 2020 году может быть повышен - Альфа-Банк

- 03 декабря 2020, 17:14

- |

Таким образом, мы не исключаем, что наш прогноз, как и консенсус-прогноз рынка могут быть повышены (рост выручки примерно на 9% в 2020), что предполагает замедление роста до 8-9% в 4К20.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

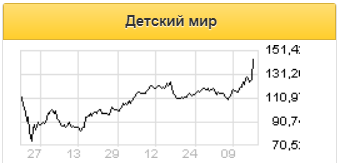

В то же время мы считаем, что эти данные уже отражены в котировках после объявления оферты фондом Altus Capital (29,9% акций по цене 160 руб./акцию). После ралли на 12% с понедельника и на 26% с момента SPO 1 сентября (против роста индекса Московской биржи на 7%), акции торгуются по высокому коэффициенту 6,8x EV/EBITDA 2021П (с премией 17% к историческому среднему показателю) при дивидендной доходности 7,5% по итогам 2020П.

Ключевые показатели продаж мы приводим ниже:

Продажи «Детского мира» выросли на 14,8% г/г в ноябре, немного замедлившись с 16% г/г в октябре, однако все еще опережая рост продаж на 13,5% г/г и на 9,5% г/г в 3К20 и за 9М20 соответственно.

( Читать дальше )

Оферта Altus Capital должна позитивно повлиять на акции Детского мира в краткосрочной перспективе - Sberbank CIB

- 01 декабря 2020, 17:48

- |

Предложенная оферта Altus Capital должна позитивно повлиять на котировки «Детского мира» в краткосрочной перспективе, однако более долгосрочные последствия не вполне очевидны. Новый собственник может получить два-три места в совете директоров, что обеспечит ему рычаги влияния на этот орган корпоративного управления.Красноперов Михаил

Крылов Андрей

Sberbank CIB

Было бы интересно узнать, в чьих интересах действует AltusCapital (если эта структура действует в интересах третьих лиц) и какой стратегией руководствуются новые инвесторы, покупая акции «Детского мира». Объявленная цена оферты предполагает, что компанию оценивают по коэффициенту «стоимость предприятия/EBITDA 2021о» на уровне 8,6, т. е. значительно выше средних исторических уровней.

Дальнейшее движение акции Детского мира вверх будет ограниченным - Газпромбанк

- 01 декабря 2020, 15:23

- |

Эффект на компанию. Предложенная Altus Capital цена (160 руб./акц.) предполагает:

— премию в размере 27,9% к цене закрытия в прошлую пятницу, 27 ноября (125,12 руб.)

— премию в размере 33,3% по отношению к средней цене за прошедший месяц (120 руб.)

- премию в размере 38% по отношению к средней цене за 3 месяца (115,93 руб.)

— премию в размере 43,2% по отношению к средней цене за 6 месяцев (111,74 руб.)

— премию в размере 42,9% по отношению к цене на последнем SPO в сентябре 2020 г. (112 руб.)

Поскольку общий размер оферты меньше 30%, после ее исполнения у инвестора не возникает обязательства сделать обязательную оферту о выкупе акций у всех существующих акционеров компании.

Что касается бизнес-логики сделки, мы считаем, что покупка Детского мира может быть интересна онлайн-ретейлерам, заинтересованным в развитии собственной логистической инфраструктуры в регионах. В этом контексте Детский мир с его обширной сетью, насчитывающей 810 магазинов по всей России и в Казахстане, а также огромной лояльной клиентской базой – это отличный актив для любого онлайн-ретейлера, стремящегося получить физическое присутствие на местах для масштабирования своего бизнеса по всей стране.

( Читать дальше )

Существует вероятность, что сделка Детского мира и Altus Capital не состоится - Финам

- 30 ноября 2020, 16:01

- |

Срок подачи заявок истекает 18 декабря, и мы полагаем, что вплоть до этого времени акции «Детского мира» будут пользоваться спросом у инвесторов, при этом не исключается, что бумаги компании достигнут цены, предусмотренной в рамках данного предложения.

Если сделка будет полностью реализована, то ее стоимость составит 35,35 млрд руб., а Altus Capital станет крупнейшим акционером сети. Впоследствии фонд может перепродать долю или ее часть стратегическому инвестору, ориентируясь на свою стратегию.

Напомним, что в сентябре текущего года два крупнейших акционера «Детского мира» – АФК «Система» и Российско-китайский инвестиционный фонд – полностью вышли из капитала компании, а крупнейшим держателем бумаг ретейлера формально стал кредитор Goldman Sachs, которому через аффилированные структуры принадлежит 8,55% акций «Детского мира».

В то же время, «Детский мир» стал первым из ПАО со 100% free float, и компания не видит существенных рисков отсутствия крупного мажоритарного акционера, в связи с чем существует вероятность, что сделка может вовсе не состояться.Аседова Наталия

ГК «Финам»

Детский Мир не вел никаких предварительных обсуждений с Altus о возможной сделке - компания

- 30 ноября 2020, 14:00

- |

Совет директоров и Менеджмент Компании не вели никаких предварительных обсуждений с Altus о возможной сделке с акциями Компании, не запрашивали от нее никаких предложений и не имеют никакой информации о намерениях и взглядах Altus в отношении Компании и доли в капитале Компании, которую она планирует приобрести.

Менеджмент и Совет директоров будет предоставлять общественности дополнительную информацию об этой ситуации в должное время, как только у Компании появится дополнительная информация.

сообщение

Новость об оферте Altus Capital поддержит котировки Детского мира на период сбора заявок - ИК QBF

- 30 ноября 2020, 13:28

- |

Данная новость окажет поддержку котировкам «Детского» мира на период сбора заявок, который продлится с 3 по 18 декабря. В краткосрочном периоде (период сбора заявок) рост цены акции возможен вплоть до цены оферты (160 руб.), однако важно понимать, что объем предложения может составить более 220,96 млн бумаг, что приведет к пропорциональному выкупу.Бугаев Михаил

ИК QBF

После сбора заявок вероятна некоторая коррекция, однако нацеленность Altus Capital на раскрытие фундаментальной стоимости, может привести к росту котировок в среднесрочном периоде.

Интересно посмотреть предыдущий опыт инвесткомпании по приобретению российских публичных активов. Altus Capital приобретала в 2019 году долю 29,97% в «Аптеки 36,6» на допэмиссии по цене 5,05 руб. 27 ноября 2020 стало известно о реализации пакета в размере 12,5%, стоимость акций которых в настоящий момент находятся около 13,5 рублей.

Аптечная сеть 36,6 - планирует открыть не менее 100 аптек в год

- 02 июля 2019, 10:42

- |

В планах компании — развитие онлайн-продаж, доля которых должна достичь около 10% от совокупной розничной выручки.«Обеспечение органического открытия не менее 100 новых аптек в год в краткосрочной перспективе с одновременным исполнением программы по релокации имеющихся неэффективных аптек»

источник

Аптека 36,6 - Altus Capital

- 21 июня 2019, 16:33

- |

Инвестиционный фонд Altus Capital приобретает пакет акций «Аптечной сети 36,6»

Компания Altus Capital Pharmacy Retail 1 Limited, входящая в состав инвестиционных фондов группы Altus Сapital, приобрела 29,97% акций ПАО «Аптечная сеть 36,6».

Покупка акций произведена в рамках объявленной аптечной сетью дополнительной эмиссии по открытой подписке по цене 5.05 руб. за акцию. В совокупности с условиями сделки по приобретению кредиторской задолженности аптечной сети в декабре 2018 г., о чем ранее сообщалось, данную цену Altus Capital считает привлекательной, с потенциалом существенного роста в краткосрочной и среднесрочной перспективе с учетом масштаба розничной сети компании и курса, взятого новым менеджментом компании, а также потенциала рынка фарм-ритейла и его современных трендов в России.

«Рынок здравоохранения в целом и, в частности, сегмент фарм-ритейла — весьма привлекателен и перспективен. «Аптечная сеть 36,6» — один из ведущих игроков данного сегмента, — отмечает управляющий партнер Altus Capital Дмитрий Кленов. — Эта аптечная сеть обладает существенным потенциалом роста как в ближайшей, так и в среднесрочной перспективе».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал