VIX

Vix 83,20 это пик?

- 18 марта 2020, 20:40

- |

Завтра попустит?

Что какие мысли?

- комментировать

- 439

- Комментарии ( 8 )

Экспирация VIX.CBOE.H2020

- 17 марта 2020, 14:46

- |

Инсайдеры начали скупать фондовый рынок США

- 13 марта 2020, 23:58

- |

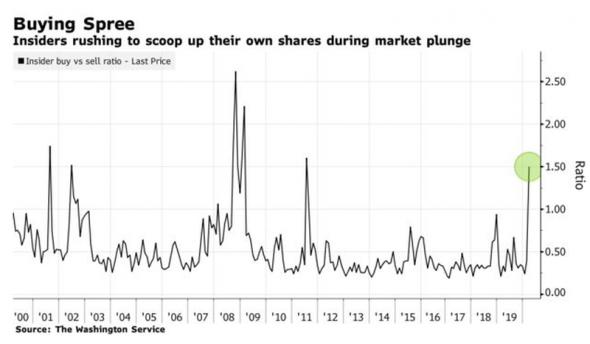

Активность корпоративных инсайдеров на фондовом рынке Штатов значительно выросла в последние недели, соотношение между покупателями и продавцами находится на максимуме с момента обвала котировок в 2011 году:

(Корпоративные инсайдеры значительно нарастили покупки акций после произошедшего обвала на фондовых рынках.)

В настоящий момент индекс S&P 500 торгуется на 14% ниже своего пятилетнего среднего значения, это побудило почти 1400 руководителей различных компаний перейти к активным покупкам акций своих предприятий. При этом на трех покупателей в настоящий момент приходится только двое продавцов.

Впрочем, торопиться покупать вместе с инсайдерами не стоит. Историческая тенденция такова, что рост числа подобных сделок со стороны топ-менеджеров всегда предшествовал дну рынка и не соответствовал непосредственно самой точке разворота. Так было во время кризиса пузыря доткомов (2000–2001 годы) и Великой рецессии 2008–2009 годов:

( Читать дальше )

На американском рынке начался системный кризис ликвидности

- 13 марта 2020, 00:12

- |

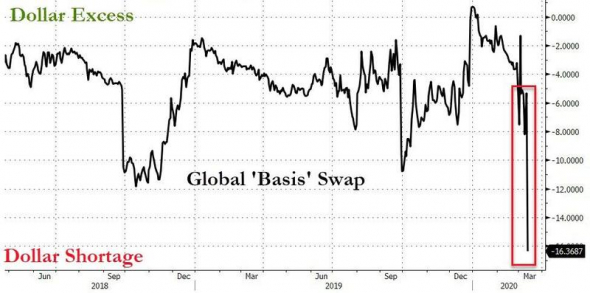

На финансовых рынках творится нечто невообразимое. Индекс валютных свопов, отражающий потребность финансовых институтов в долларовой наличности (в противовес валютам других развитых стран) буквально рухнул в последние несколько дней:

(Индекс валютных свопов, отражающий потребность инвесторов в долларовой наличности, буквально рухнул в последние несколько дней.)

Всем нужна долларовая наличность. Индекс финансовых условий в США находится на минимальных значениях за последнее десятилетие:

( Читать дальше )

Кризис только впереди?

- 12 марта 2020, 18:01

- |

В последнее время все больше и больше ходит слухов о надвигающемся финансовом кризисе. Попробуем разобраться действительно ли так. Множество СМИ «гремят» заголовками о коронавирусе, сильных падениях цен на акции и прочем. Эксперты уже года полтора говорят, что бычье ралли на фондовом рынке должно перейти в коррекцию или даже рецессию. Но не поддаваясь общественному мнению взглянет на ситуацию объективно и посмотрим по порядку.

В последнее время все больше и больше ходит слухов о надвигающемся финансовом кризисе. Попробуем разобраться действительно ли так. Множество СМИ «гремят» заголовками о коронавирусе, сильных падениях цен на акции и прочем. Эксперты уже года полтора говорят, что бычье ралли на фондовом рынке должно перейти в коррекцию или даже рецессию. Но не поддаваясь общественному мнению взглянет на ситуацию объективно и посмотрим по порядку.Для начала рассмотрим цикличность кризисов. Сделав запрос в гугл можно увидеть даты экономических кризисов за прошедшие 10-150 лет и выяснить, что среднее значение между глобальными экономическими кризисами примерно 11 лет. С момента последнего кризиса 2008г. прошло уже 12 лет, что наталкивает н мысль: «не пора ли?».

( Читать дальше )

Индекс страха VIX 68. Инвесторы держитесь

- 12 марта 2020, 17:21

- |

Отставить панику

- 09 марта 2020, 20:54

- |

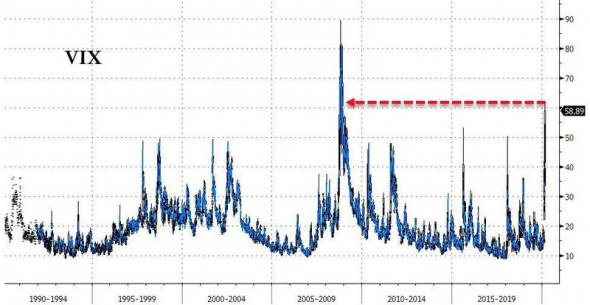

Накал страстей на мировых финансовых рынках стремительно нарастает. Инвесторы, столкнувшись последовательно с расползающейся по миру эпидемией коронавируса и нефтяным шоком, теряют последние остатки разума, взвинчивая волатильность до максимальных значений со времен финансового кризиса 2008–2009 годов:

(Индекс волатильности американского фондового рынка VIX достиг максимальных значений со времен финансового кризиса 2008–2009 годов.)

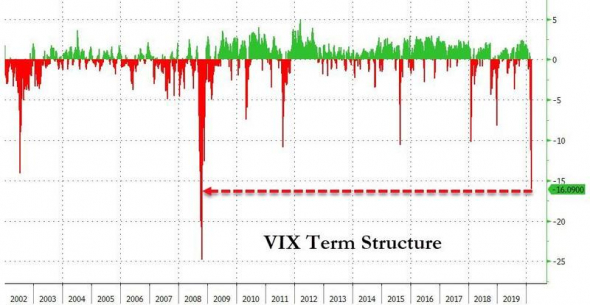

При этом кривая фьючерсных цен на индекс VIX уходит в глубокую бэквордацию, отражая ожидания значительного роста неопределенности в краткосрочной перспективе:

( Читать дальше )

Опционы на VIX

- 06 марта 2020, 17:13

- |

Вопрос к более-менее подкованным в опционах теме:

Я исповедовал очень простую стратегию — покупал раз в месяц на 60 $ опцион на VIX в ожидании очередного кризиса. И вот, после года дисциплинированных покупок, момент настал.

Но тут случилось не совсем понятное — я покупал 35 колы в среднем от 120 дней до экспирации (страйк выбирал из бюджета в балансе с более менее достижимым уровнем БА) сейчас VIX под 50 а мои майские, июньские, июльские и тд колы, которые к слову, уже глубоко в деньгах повысились в цене долларов на 10-15.

В силу каких не учтенных мною параметров так выходит? Я понимаю про дельту, про подразумеваемую волатильность и тд. Да, у дальних опционов все медленнее (к слову апрельский вырос до 120). Но они в деньгах на 15 пунктов и только 10 $ прироста? Дельта и волатильность выросли. Тэта не сожрала еще и половины стоимости. Я уж не говорю, что реальная картина в 10 раз хуже изначального профиля позиции и бог с ним, это только теоретическая история.

Еще хотел бы добавить следующий момент:

При первом подходе VIX к 50 мой апрельский 35 кол стоил 120$, через несколько дней VIX опять подошел к 50 и тот же колл стоит 350$

В общем прошу понимающих ситуацию лучше меня объяснить дураку что к чему.

Буду благодарен.

Как можно торговать VIX прямо сейчас.

- 06 марта 2020, 00:06

- |

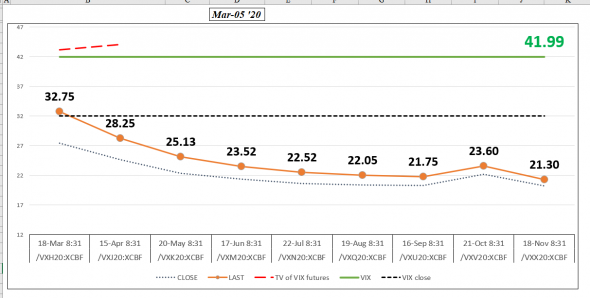

VIX — почти 42, мартовский фьючерс на VIX — 32,75. 35/45 вертикальный колл-спред в март18 стоит около 2.

Если предположить, что VIX останется на том же уровне до экспирации мартовских опционов, то где окажется мартовский фьючерс, который является базовым активом для мартовских опционов? Он сравняется с VIX. То есть, 35/45 колл-спред будет стоить 41,99 — 35 = 6,99. Прибыль 4,99.

Понятно, что, скорее всего, к экспирации мартовских опционов, VIX на тех же уровнях не останется. Как же нам застраховаться от этого?

Один из вариантов, купить коллы (вертикали, бабочки) в SPY/SPX. Сроком до экспирации не больше двух недель, так как текущая IV очень высокая.

На какую сумму купить SPY коллы? У нас потенциальная прибыль от VIX колл-спреда почти 5. Думаю, если потратим на SPY коллы 20-40% от нее, то это будет нормально.

На каких страйках искать? На расстоянии не больше ширины АТМ стреддла в используемой серии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал