Treasures

2022 год оказался худшим годом за последние 150 лет для инвесторов в облигации

- 09 октября 2023, 11:09

- |

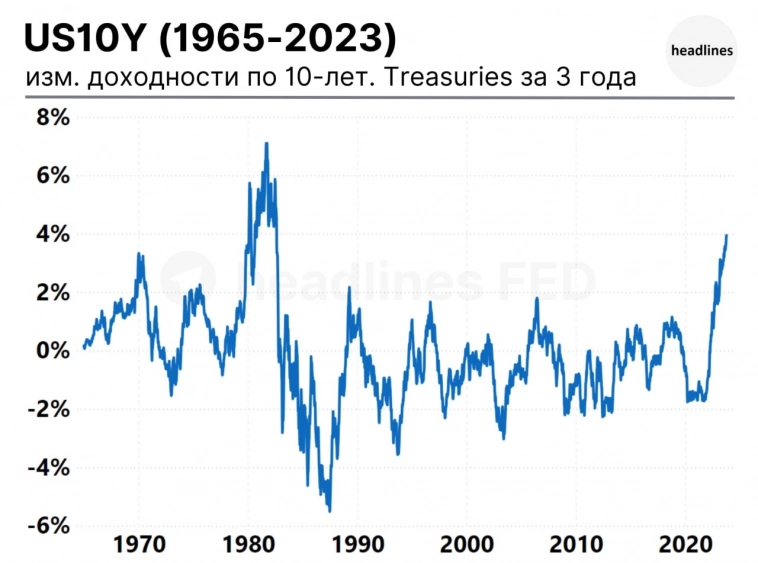

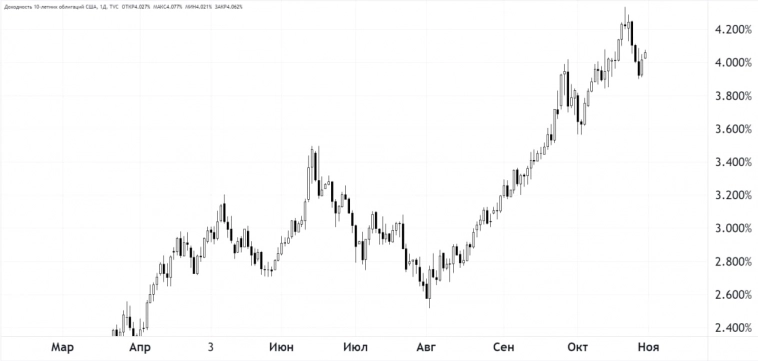

Доходность 10-летних Treasuries выросла с 0.66% в апреле 2020 года до 4.88% на прошлой неделе.

В последний раз доходность так сильно менялась в течение трех лет в 1979-82 годах, когда председатель ФРС Пол Волкер боролся с мощнейшей инфляцией 1970-х годов. В тот период наступила не одна, а целых две рецессии.

За сопоставимым с текущим ростом доходности в 1987 году последовал обвал фондового рынка, известный как «Черный понедельник».

Прошлый год оказался худшим годом за последние 150 лет для инвесторов в облигации, с совокупной доходностью = -15.7%, что даже хуже, чем в кризисный 2009 год.

источник: bloomberg.com, headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

- комментировать

- 284

- Комментарии ( 0 )

Доходность 10-летних гособлигаций США

- 18 сентября 2023, 12:43

- |

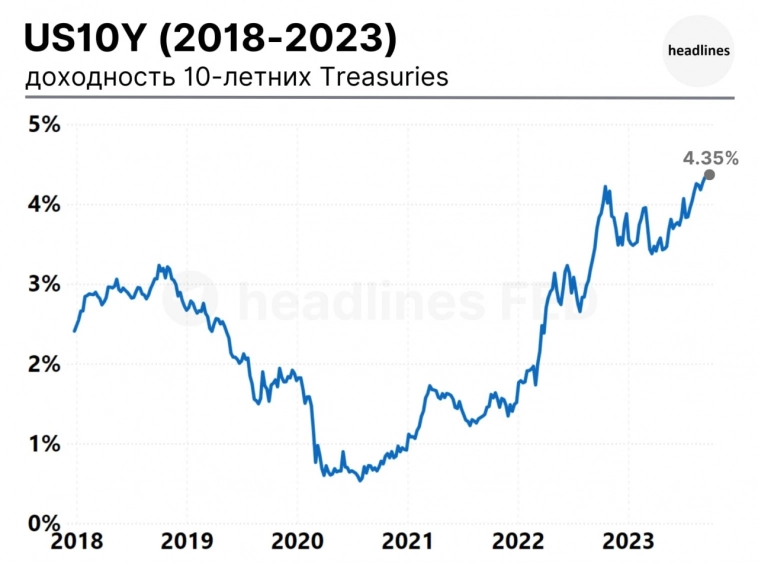

Доходность 10-летних гособлигаций США обновила максимум с 2007 года.

источник: headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Доходность десятилетних гособлигаций США достигла максимума с 2007 года

- 22 августа 2023, 09:55

- |

Базовая доходность 10-летних казначейских векселей достигла максимума в 4,34%. Это самый высокий уровень с ноября 2007 года. Это примечательно тем, что более высокая доходность облигаций обычно означает более низкие цены на акции

Кроме того, выросла доходность по двухлетним бондам американского минфина, превысив отметку в 5%, что соответствует пиковым значениям февраля 2023 года.

1prime.ru/Bonds/20230822/841534625.html

Кривая доходности Treasuries

- 21 июля 2023, 13:09

- |

Разница между доходностью 10-летних и 2-летних Treasuries находится уровне -0.93% — вблизи рекордных 40-летних минимумов. За последние 50 лет, каждый раз, когда эта разница падала ниже нуля (т.е. кривая доходности инвертировалась) в США наступала рецессия. Кроме того, инверсия кривой доходности сопровождается падением рынка акций.

При очень инвертированной кривой доходности, как правило, наблюдается замедление роста кредитования, что, скорее всего, станет основной причиной, по которой США вступят в рецессию в этом или следующем году.

( Читать дальше )

Госдолг США вырастет до $50 трлн к 2030 году, а потом начнется его настоящий взлет

- 05 июня 2023, 13:17

- |

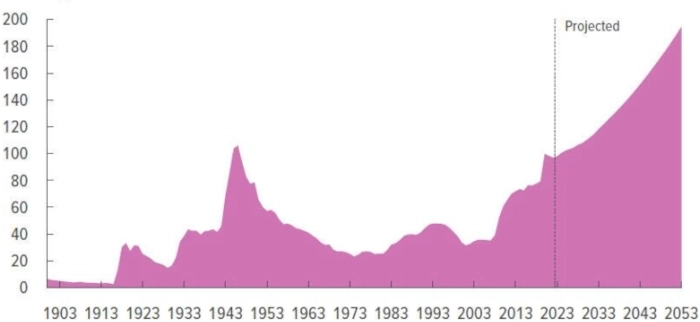

Отношение госдолга США к ВВП страны в %

Вся эта концепция спасения человечества путем решения выдуманного кризиса выглядит нелепой. В ближайшие десятилетия вряд ли кто-то вспомнит о доброй воле, проявленной Америкой в целях спасения своих кредиторов от катастрофического дефолта, на грани которого она оказалась в 2023 году. Об этом не вспомнит никто.

Однако внимание мира будет приковано к неумолимому росту нашего огромного госдолга, который, по прогнозам, вырастет с текущих $31,4 трлн (98% от ВВП США) до $50 трлн к 2030 году (118% от ВВП США). А после этого начнется его настоящий взлет: к 2053 году отношение госдолга США к ВВП достигнет 195% на фоне опережающего роста стоимости его обслуживания и обязательных расходов бюджета.

www.profinance.ru/news2/2023/06/05/c96g-gosdolg-ssha-vyrastet-do-50-trln-k-2030-godu-a-potom-nachnetsya-ego-nastoyaschij.htmlДефолт в США. Что будут покупать?

- 22 мая 2023, 13:47

- |

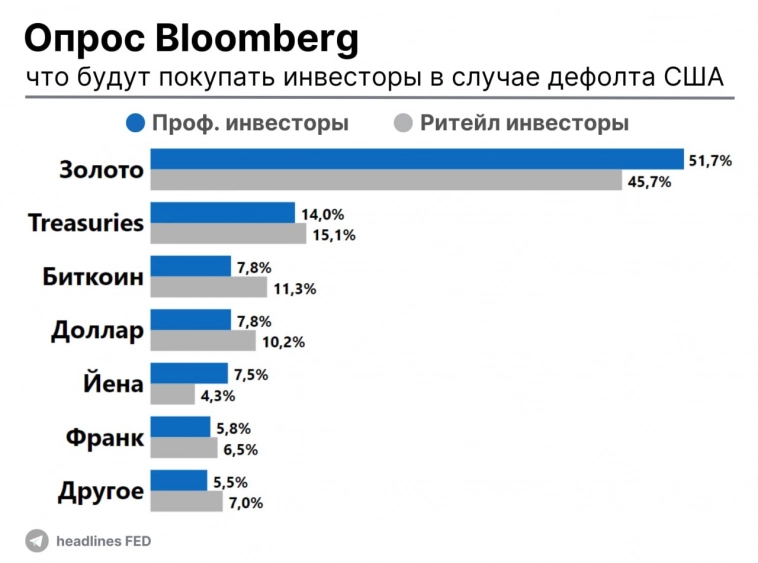

По мере приближения к потолку госдолга США, появляется риск возможного дефолта. Как следствие, растет потребность инвесторов в активах, которые могут выступить в роли хеджа. Проведенный Bloomberg опрос показал — какие инструменты выбирают профессиональные и ритейл инвесторы в случае достижения лимита по госдолгу.

Любопытен тот факт, что около 15% инвесторов готовы покупать Treasuries даже в случае дефолта.

источник: bloomberg.com, headlines FED

*дата опроса: 8-12 мая, были опрошены 637 человек.

Почему все говорят про инверсию кривой доходности? Объясняемы на пальцах

- 14 марта 2023, 18:51

- |

8 марта вышла новость о рекордном уровне кривой доходности облигаций (103.5 б.п.) — главного индикатора рецессии в экономике США. Расскажем простым языком, что это за индикатор и для чего он нужен.

Но прежде чем говорить по теме, введём несколько хорошо знакомых нам терминов (вдруг кто-то только пришёл на рынок и еще не во всем разобрался).

Облигации — ценная бумага, займ. Посредством ее покупки инвестор одалживает деньги компании и получает проценты. Через время эмитент (компания, выпускающая ценные бумаги) должен вернуть инвестору номинальную стоимость облигации.

При выпуске облигации покупают по номинальной стоимости (например 1 бумага имеет номинал в 1000 руб). На рынке же ее выкупают уже по рыночной (Чаще всего используют процентное выражение от номинала — 99%: 990 руб).

Доходность по облигации всегда определена — выплаченные купоны (в процентах) плюс возврат самого номинала по истечению срока займа. Покупая облигацию, стоит обратить внимание на ее доходность к погашению (такая доходность, которую получил бы инвестор, если бы купил облигацию в СЕЙЧАС и держал бы её до погашения).

( Читать дальше )

В США подступает новые кризис - крах ликвидности Treasuries

- 31 октября 2022, 13:22

- |

US Treasury market оцениваемые в $24 трнл. начинает штормить, поскольку повышение ставок ФРС приводит к росту доходности облигаций и снижению их стоимости. Особую чувствительность от волатильности на рынке облигаций испытывают акции. По мнению аналитиков, потрясения на рынке США могут привести к падению акций на 25% и нанести ущерб всей мировой системе.

Масла в огонь подливает политика ЦБ Японии. На фоне слабеющей йены Банк Японии сбрасывает Treasuries. Напомню, что исторически именно Япония является главным держателем госдолга США. На этой неделе йена продолжит испытывать давление на фоне приближающегося заседания ФРС 1-2 ноября. Остается гадать продолжит ли ЦБ Японии интервенции для поддержания курса нац валюты. (PS: ДА).

А пока ФРС США сокращает баланс, доходности 10-леток уже превышают 4% годовых — максимум с 2008 г.

Китай снижает вложения в госбонды США уже 4-ый месяц подряд — объем вложений снизился до минимума с 2010 года

- 17 мая 2022, 10:09

- |

Китай снижает вложения в госбонды США уже 4-ый месяц подряд — в марте было продано бумаг на $15.2 млрд. Объем вложений снизился до минимума с 2010 года. (Данные Минфина США)

Отрицательная доходность облигаций

- 23 декабря 2021, 11:36

- |

В каждом потоке обучения среди вопросов нахожу такие, которые заставляют идти и изучать новую информацию. Обратная связь и нестандартные вопросы — это одна из причин по которой я этим всем занимаюсь.

В текущем потоке длинных инвестиций прилетел вопрос — «почему у некоторых облигаций отрицательная доходность?» Ну согласитесь, это бредово — давать в долг и платить за это, а не получать процент.

Мой канал Телеграм и YouTube

После штудирования ряда статей и материалов сделал следующие выводы, применимые к нашим ОФЗ:

1. Спекулятивная. Если Минфин запланировал выкуп ОФЗ, то цена самой бумаги пойдёт вверх.

2. Избыток денег. У Минфина достаточно денег, но процедуру выпуска просто так не свернуть. При этом инвесторы покупают бумаги для диверсификации — если рынок рухнет, ставки вырастут и можно перепродать облигацию дороже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал