SPO

SPO Астры.

- 18 апреля 2024, 18:39

- |

Причём цена бумаг на SPO оказалась значительно дешевле рыночных цен. Бумаги ожидаемо подешевели.

В чем смысл?

— Компания хочет увеличить free- float ( количество акций в свободном обращении) до 15%, тем самым они хотят попасть в первый уровень листинга. А затем произойдёт включение в индексы, увеличение ликвидности и прочие чудеса в виде привлечения новых инвесторов.

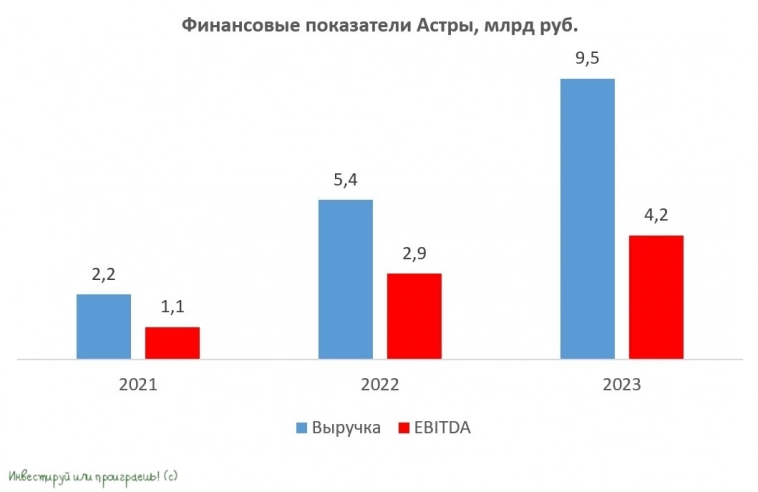

💡Отчёт за 2023 год очень бодрый :

+ Выручка группы выросла на 76% год к году (г/г) и составила 9,54 млрд руб.

+ Операционная прибыль достигла 4,09 млрд руб. (+46% г/г).

+ Прирост EBITDA составил 16% г/г до 3,85 млрд руб.

+ Рентабельность EBITDA по итогам 2023 г.: 40%.

+ Чистая прибыль: 3,64 млрд руб. (+18% г/г).

Долговая нагрузка практически отсутствует.

Менеджмент компании сообщил, что будет рекомендовать выплатить дивиденды за 2023 г. не менее 50% чистой прибыли. Рекомендация может быть дана летом. Но думаю что дивиденды могут быть очень скромными, на уровне 1,5 %.

Планы: за 2 года утроить бизнес. 🤷♂️

( Читать дальше )

- комментировать

- 460

- Комментарии ( 0 )

Важный комментарий по нашему SPO

- 18 апреля 2024, 15:28

- |

❗️ Друзья, важный момент

Видим множество вопросов относительно цены SPO и небольшие расхождения в трактовке нашего релиза с уточненными параметрами. Мы планируем исполнять заявки по 555 руб. за акцию. Речи о возможном верхнем диапазоне по цене закрытия последнего дня сбора заявок НЕ идет.

❤️Ваша $ASTR

Астра

- 18 апреля 2024, 14:24

- |

🥜Я лично понял, что цена размещения будет 555р. Но многие пишут что в диапазоне 555-620р. Кто-то говорит, что цена будет равна сегодняшнему закрытию! Честно говоря можно запутаться.

🥜Теперь если цена всё же будет 555р., почему тогда не падает! Возможно цену поддерживают организаторы, что бы продать рынку желаемый объём. Такое возможно, ведь представьте, если бы бумага грохнулась на 540р., то какой бы дурак стал подавать заявку по 555р. А так есть дисконт. Если так, то на бумагу будет серьёзное давление в день получения бумаг спекулянтами, коих очень много. Получив по 555р. и закрыться по 580+ на следующий день, совсем не плохой спекуль получается.

🥜Короче, ситуация немного запутанная, увидим всё завтра!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

SPO Астры идет к своей развязке: магия числе продолжается

- 18 апреля 2024, 13:35

- |

💻 Группа Астра, ведущий российский производитель инфраструктурного ПО, в начале этой недели анонсировала планы по проведению SPO. Напомню, что компания стала публичной буквально осенью прошлого года, и в рамках подготовки к размещению менеджмент ещё тогда намекал прямым текстом, что в среднесрочной перспективе планируется провести SPO, для повышения ликвидности акций и попадания в ключевые индексы.

❗️Вижу сегодня много дискуссий на тему того, что можно шортить акции «Астра», и на SPO потом откупить обратно. В целом мысль логичная, т.к. рыночная цена на момент объявления ценового ориентира была выше 555 рублей. При этом обращу внимание, что очевидно спрос высокий и солидная переподписка есть, о чём компания в своём пресс-релизе прямым текстом сообщила, значит и аллокации 100% ждать совсем не стоит. Из этого делаем вывод, что откупить сразу точно не получится, поэтому не переборщите с шортами ценой баланса всего портфеля!!! Да и вообще с шортами играться не нужно, это опасная затея, говорю вам на основе своего 15-летнего инвестиционного опыта.

( Читать дальше )

Текущую коррекцию в бумагах Астры можно использовать для покупки - Промсвязьбанк

- 18 апреля 2024, 12:54

- |

Вчера инвесторы негативно реагировали на новости о возможной цене размещения. С открытия акции Астры упали более, чем на 2%, до 581 руб. Ожидаем сегодня дальнейшей коррекции бумаг Астры, несмотря на то, что размытия долей акционеров SPO не несет. Но глобально сохраняем положительный взгляд на компанию на фоне хороших финансовых результатов за 2023 г. и дальнейших перспектив за счет развития собственных рентабельных продуктов и экосистемы, а также точечных M&A сделок, планируется на 2024-2025 гг. увеличение чистой прибыли в 3 раза, до 10-11 млрд руб., долговая нагрузка практически нулевая.

Считаем, что текущую коррекцию возможно использовать для покупки бумаг на долгосрочную перспективу. Наш таргет на горизонте 12 месяцев — 670 руб./акция.«Промсвязьбанк»

🔥 Дарвин был неправ: запускаем эволюцию вспять вместе с SPO Астра за восемь простых шагов 🔥

- 18 апреля 2024, 12:45

- |

⬇️ Итак, поехали ⬇️

⏰ Шаг 1: В последний момент случайно узнать о том, что Астра, оказывается, проводит дополнительное размещение

🔎 Шаг 2: Внимательно прочитать условия SPO по диагонали, заметить что-то про 555 рублей, начать неистово считать

🚀 Шаг 3: Почувствовать шелест бесплатных денег, распродать все активы под чистую — в том числе и имеющиеся на счету акции Астры, стать гордым участником аукциона невиданной щедрости

💼 Шаг 4: Получить заслуженную аллокацию в виде двух с половиной бумажек на десятимиллиардную заявку, увидеть то, как акции вновь устремляются вверх, задуматься о допущенных стратегических ошибках и тщетности бытия

⚡️ Шаг 5: Поделиться с соплеменниками своими изысканиями о том, что «Астра — пирамида, инвестиции — лохотрон, биржа — казино»

⚠️ Шаг 6: Понять, что ваши крики, стоны, мольбы, плач, смех, сопли и слёзы не помогают бумаге вернуться на уровень, на котором было принято волевое решение всё продать и удариться в SPO

☯️ Шаг 7: Сходить в храм, познать истинное смирение и откупить дороже

( Читать дальше )

Новые подробности по SPO Группы Астра. Будущая оценка компании

- 18 апреля 2024, 11:12

- |

Компания сообщила о новых подробностях проведения SPO.

Информация об SPO

1. Объем сделки составит 10% от общего количества акций. Таким образом, free-float увеличится до 15%.

2. Ценовой ориентир SPO — 555 руб. за акцию. Получается форвардный мультипликатор P/E через 2 года после 3-х кратного роста прибыли при текущей цене будет 10,67х. Для компании роста — это дешево.

3. Книга заявок открыта до 18:30 мск 18 апреля, брокеры могут устанавливать свое время прекращения приема заявок. Сделки купли-продажи в рамках SPO будут заключаться в течение всего дня 19 апреля 2024 г.

4. Заявки участников рынка по цене ниже 555 руб. за акцию будут отклонены. Об этом Астра сообщила в пресс-релизе компании.

Подробнее о SPO и Группе Астра читайте в предыдущем обзоре.

Информация к изучению

- Что такое SPO?

- Что такое free-float (фри-флоат)?

- Что показывает мультипликатор P/E?

- Аналитическая карточка Группы Астра

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

( Читать дальше )

Прогнозируемая чистая прибыль Группы Астра будет расти примерно на 70% в год - Атон

- 18 апреля 2024, 11:01

- |

Продающий акционер предложит 10% от общего количества акций компании. Уточненный целевой ориентир составляет 555 рублей за акцию. Заявки по более низкой цене будут отклонены. Биржевая книга открыта до 18:30 18 апреля, брокеры могут установить собственные сроки приема заявок. Ожидается, что сделки в рамках предложения будут заключаться в течение дня 19 апреля.

По нашим расчетам, 555 рублей на акцию предполагают оценку по мультипликаторам на 2024П на уровне 15,5x EV/EBITDA и 16x P/E, а по мультипликаторам на 2025П — на уровне 9.5x EV/EBITDA и 10x P/E. Мультипликаторы на 2025 в целом совпадают с медианными оценками по российскому ИТ-сектору, и учитывая выдающиеся темпы роста компании — чистая прибыль, по прогнозам, будет расти примерно на 70% в год в 2024-2025 — мы считаем, что это может быть привлекательной оценкой в среднесрочной и долгосрочной перспективе.Атон

Астра определила минимальную цену для SPO

- 18 апреля 2024, 09:46

- |

Компания опубликовала уточненные параметры предложения:

550 руб. – минимальная цена акции

19 апреля будет определена итоговая цена, но не выше цены закрытия 18 апреля

10,5–21 млн акций будет предложено от продающего акционера

15% может достигнуть количество акций в свободном обращении

5,7–11,5 млрд руб. может составить общий объём размещения

Инвесторы негативно отреагировали на новость из-за низкой цены размещения. С открытия акции Астры упали на 3,3%, до 588 руб. 👇

📍Ожидаем дальнейшей коррекции бумаг Астры, хотя SPO не несёт размытия долей акционеров. Считаем, что размещение может пройти на уровне 580 руб./акция.

В целом сохраняем положительный взгляд на компанию на фоне сильных финансовых результатов. Считаем, что текущую коррекцию можно использовать для покупки бумаг на долгосрочную перспективу.

Наша целевая цена акции на горизонте 12 месяцев – 670 руб. #ASTR

#ЕкатеринаХейфец

Аналитический Центр ПСБ

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

( Читать дальше )

Акции Астры взлетели перед SPO на 28% а потом вернулись обратно. SFI откатился на 25% от максимумов

- 18 апреля 2024, 09:26

- |

Интересно, что прям перед анонсом SPO Астра оп-оп, за пару-тройку дней +28%, а потом обратно на цену SPO как раз.

После того как акции побывали на уровне 723, ценник 555 уже не выглядит дорогим, да ведь?:)

Зато просадка от хая -20% характеризует потенциальные риски в бумаге, это тоже надо понимать.

события конечно быстро развиваются.

интересно, за полгода с момента IPO по 333 и SPO по 555 (+67%) сильно ли поменялись фундаментальные факторы? Как думаете?

SFIN, который учетверился менее за 3 мес, отвалил от хая уже -25%.

Это нам просто напоминание о том, насколько большими могут быть убытки, когда таришь акции после стремительного роста

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал