S&p

Периодическая таблица Неминделеева.

- 12 января 2022, 09:03

- |

Для инвесторов 2021 год стал годом, когда почти все классы активов завершили свою работу в плюсе, а товары принесли одни из лучших доходов.

Индекс S&P Goldman Sachs Commodity Index (GSCI) стал третьим наиболее эффективным классом активов в 2021 году с доходностью 37,1%, опередив недвижимость и все основные фондовые индексы.

После высоких показателей сырьевых товаров (особенно металлов) в предыдущем году, 2021 год был посвящен энергетическим товарам.

В тройку лидеров на 2021 год вошли энергоносители, при этом уголь обеспечил лучшую годовую доходность среди всех товаров за последние 10 лет на уровне 160,6%. По данным US Global Investors, уголь также был наименее волатильным товаром в 2021 году, а это означает, что инвесторам было спокойно, поскольку цены на ископаемое топливо резко выросли.

( Читать дальше )

- комментировать

- 3.8К | ★7

- Комментарии ( 2 )

Turnaround Tuesday

- 11 января 2022, 14:21

- |

Разворотный вторник» — тенденция фондового рынка к восстановлению после слабого понедельника.

ПОЧЕМУ ЭТА СТРАТЕГИЯ РАБОТАЕТ?

По ряду причин вторник является оптимальным днем для положительного изменения настроений на рынке.Плохие новости, опубликованные в выходные дни, учитываются в рыночной цене в понедельник и перевариваются во вторник.

На слабых рынках крупные инвесторы фиксируют прибыль в пятницу, чтобы уменьшить размер своих позиций, удерживаемых в выходные.

Во вторник они снова начинают наращивать позиции. Инвестиционные фонды также закрывают позиции в пятницу. Они увеличивают свою денежную позицию на понедельник, чтобы обслужить инвесторов, которые дали инструкции о выходе в выходные дни. Наконец, частные инвесторы часто ликвидируют позиции в понедельник, когда в выходные публикуются плохие новости.

Сегодня как раз такой вторник.

Так что есть все шансы проверить!

А что "падает" то или такие "дорогие" акции США..?

- 11 января 2022, 02:34

- |

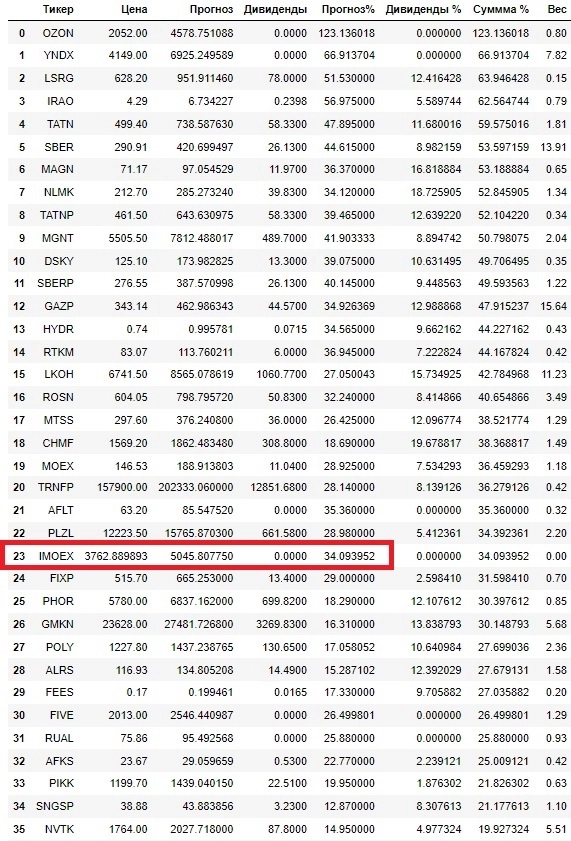

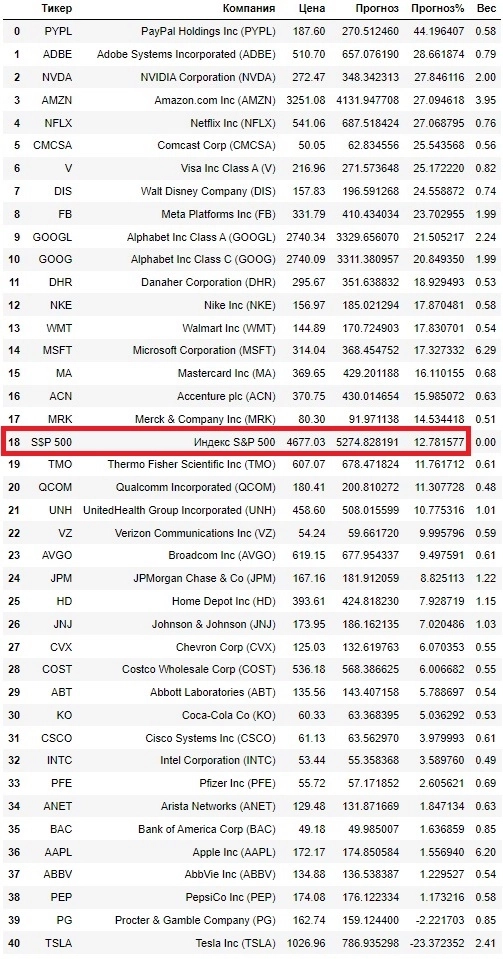

Ранее я уже оставлял перечень компаний, которые прямо сейчас в моём портфеле. Купил ещё в октябре многие из них, когда одни надеялись и верили на «отскок» дохлой лошади одной местячковой страны, другие — в хайповые «истории» роста другой страны, привыкшей решать проблемы со своей экономикой за счёт кризисов, проблем с экономикой, войн, революций и т.д. в других странах...

И свои фантазии оставьте за пределами моего блога и комментариев в нем, а ещё лучше — за пределами биржи и мест обсуждений сугубо экономических вопросов. И лично я на биржу шел из бизнеса (приостановленного спустя много лет только из-за пандемии) зарабатывать, а не рассуждать на темы ура-патриотизма или ещё чего-то, например, и уж тем более не инвестировать в туалетную бумагу, которая в любой момент при определённых условиях (как сейчас, например, и последние месяца 3) обязана не просто слегка дешеветь, а лететь в пропасть… хотя да, я и на местной туалетной неплохо успел заработать до октября 2021 года, и даже в верхние 1,5% рейтинга ЛЧИ 2021 по фонду попасть буквально за 1 месяц из 3-х.

( Читать дальше )

Куда не кинь, всюду клин.

- 08 января 2022, 23:25

- |

Рассмотрим фьючерс на S&P500 . Индекс находится на завершающей стадии роста. Предполагаю образование клина. Рост до начала марта — цель область 5000 — 5030. С точки зрения вил, можно рассмотреть построение «косых» вил. Цена дважды протестировала медиану и теперь движется к верхней границе вил.

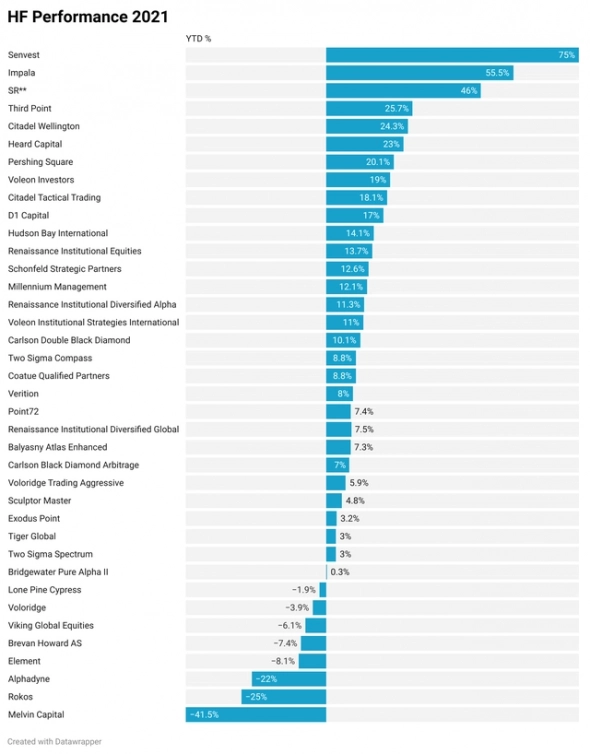

Сколько фондов в 2021 обогнали индекс? Спойлер: всего три.

- 02 января 2022, 11:55

- |

Давно известно простой и надежный способ сохранения и увеличения капитала — расти или падать вместе с рынком, т.е. с индексами.

Кстати, s&p500 за год вырос почти на 30%, а за три года на 90%.

Конечно, есть длинные записи успеха, когда хедж-фонды по 10 и более лет опережали индекс. Но таких историй единицы. Кроме того, некоторые финансисты вроде Питера Линча уходили из руководства фонда в зените славы, исключая возможность дополнить портфолио неудачными годами.

Лично я часть средств инвестирую в VOO — etf на s&p500 от Vangard.

П.С. Создал канал в Телеграме, планирую размещать только самую полезную информацию: старты продаж новых ЖК в Москве с актуальными ценами в моменте, промокоды, спец.предложения застройщиков + актуальные депозиты + выгодное рефинансирование итд.

Как ни крути, а S&P везет шорты на север...

- 23 декабря 2021, 19:14

- |

Пост без картинок и многих страниц рассуждений.

Поскольку: сколько бы их ни было, я честно не понимаю, чего американскому рынку еще надо??)

Надо для чего? Да, бл*ть, для маленького снижения хоть чуть-чуть похожего на коррекцию, хотя бы на 10-15%...

Больше всего выносит мозг и терпение такой ползучий, но внутренне весьма напряженный, рынок.

Как тут не вспомнить похожий вынос мозгов в первой половине 2007г., когда уже все уши прожужжали сабпрайм-ипотекой, а музыка все продолжала играть, M&A били все рекорды, а S&P делал финальный, пусть и не такой брутальный, вынос шортов.

Потом был добротный обвал.

А сейчас 4-5% с выборов их президента и больше ни-ни.

Более того, глядишь, на заре нового года еще и шортокрыл можно устроить))

10 лет рабства

- 22 декабря 2021, 15:09

- |

Опять курю график :-)

Рассмотрю SP500 с точки зрения:

1. графика

2. экономических показателей

3. спредов

ГРАФИЧЕСКИ

Долгосрочный тренд с 1872 года. 150 лет тренда.

Простая спекуляция (если можно говорит о спекуляции в периодах 10 лет).

Закрытие лонгов у верхней границы, покупка от нижней.

Потолок по SP видится в районе 5000-5400… и то не факт.

Посмотрим чисто графически что было с SP когда подходили к верхней границе:

1. Март 2000. Началась коррекция длинной в 9 лет. Доходность индекса составила -57,5%

2. Октябрь 1929. Индекс не добрался до верхней границы и рухнул к июню 1932 на -85%. И только коснувшись в июне 1932 года нижней границы канала начал трудный рост.

3. Март 1872. Прежде чем перейти в стадию роста индекс пилил боковик до мая 1925 (53 года), дав на выходе доходность всего 107%.

Вывод: у верхней границы тренда надо искать другие активы для инвестирования (не SP ). Покупать надо у нижней границы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал