S&P500

Невидимая история S&P 500

- 08 июня 2019, 10:15

- |

Люблю читать старые статьи, иногда можно узнать что-то новое и полезное. Вот вчера читал The Hidden History of the S&P 500 (2014)

Ниже некоторые отрывки:

* Индекс S&P 500 оригинально отслеживал 233 акции, но было трудно поддерживать ежедневные или почасовые котировки без компьютеров поэтому в 1928-ом создали S&P 90 с 50 индустриальными, 20 железнодорожными и 20 коммунальными акциями. Но еженедельно отследили индекс из 233 акций.

* В 1941-ом вместо 233 стало 416 акций, а в S&P 90 было 100 акций

* В 1957-ом благодаря компьютерам стало возможным автоматизировать индекс. Объединили 416 акции и S&P 90, и создали S&P 500 с 425 индустриальными, 60 коммунальными и 15 железнодорожными акциями.

* В 1976-ом в S&P 500 изменился, 400 индустриальные, 40 коммунальные, 40 финансовые и 20 транспортные акции. До этого финансовые акции не входили в состав индекса

* В 1988-ом отбросили модель 400-40-40-20, чтобы индекс реагировал на изменения в экономике.

* В 1989-ом начали анонсировать изменения индекса заранее.

* В 2002-ом удалили все иностранные компании из индекса (но сегодня там есть иностранные компании)

* В 2005-ом перешли на так называемом «плаваюшим-регулировком» весами

В конце статьи ссылка битая, вот рабочий http://www.cftech.com/the-brainbank-archive/finance/136-history-of-the-standard-poor-s-500.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

ФРС может снизить процентные ставки. Зерновые и масличные - рост или падение

- 07 июня 2019, 16:17

- |

Председатель Федеральной резервной системы, Джей Пауэлл, говорит о готовности снизить процентные ставки в случае ущерба от экономической войны между США и Китаем.

Почему я смотрю S&P500, индекс доллара, евро, бразильский реал, золото, нефть, природный газ. Ситуация с софтами — кофе, сахар, хлопок. Почему в течение недели, то растут, то падают зерновые и масличные. Скоро выйдет инфоролик об управляющих.

( Читать дальше )

Кризис говорите? Ну-ну

- 07 июня 2019, 14:53

- |

Решил намедни немного поработать над анализом экономики США, действия ЦБ Гегемона сейчас максимально важны. Рынок уже заложил снижение ставки ФРС с июня.

Обо все по-порядку.

Подписывайтесь на мой канал Телеграмм, и получаете более оперативную информацию https://t.me/khtrader

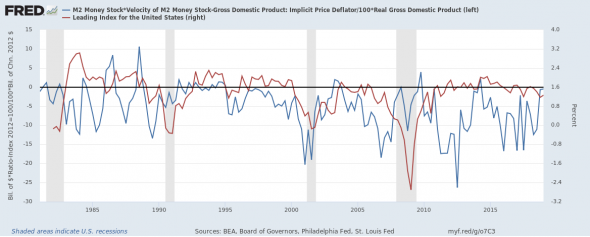

Главная картинка, это ситуация с экономикой США через призму теории (уравнения) обмена.

На картинке ниже, синяя — это ситуация с балансом спроса\предложения на деньги в США. В идеальном мире это равенство должно выполняться.

Красная — это темпы делового цикла.

Ретроспективный взгляд, без которого прогнозирование экономико-финансовой системы немыслимо, указывает на то, что перед кризисом показатель баланса уходит глубоко в отрицательную зону. Так было в 1990, 2000, 2008 годах. Что это значит? все просто, это инфляционные процессы, связанные не с монетарной инфляцией, а с промышленными факторами, т.е. сокращение производства при жестком уровне денежной массы. Это отображается на картинке снижением темпов делового цикла. И, как результат, сокращением рынка труда.

( Читать дальше )

Эффект при включении/исключении акции в/из S&P 500

- 07 июня 2019, 05:53

- |

Недавно наткнулся на статью 2001-ого года Make a Bundle on the S&P's Rejects, где утверждался что компании исключенные из индекса в 2000-ом году не по причине слияния или банкротств, в среднем выросли на 44.5%, а компании добавленные в индекс упали в среднем на 15.5%. Предлагался поддержать портфель акций исключенные из индекса S&P 500, с удержанием акции до одного года.

Немного поинтересовался и нашел некоторые исследования по теме.

В исследовании The Price Response to S&P 500 Index Additions and Deletions (2004) нашли что есть перманентный положительный эффект от добавления акции в индекс, нет негативного эффекта на цену акции от исключенния его из индекса.

Такой же вывод сделали в исследовании Regression Discontinuity and the Price Effects of Stock Market Indexing проводимое в 2013-ом году.

А в исследовании Is There an S&P 500 Index Effect? (2013) утверждается что после и непосредственно перед включением в индекс акции положительный эффект наблюдается, но она временная.

( Читать дальше )

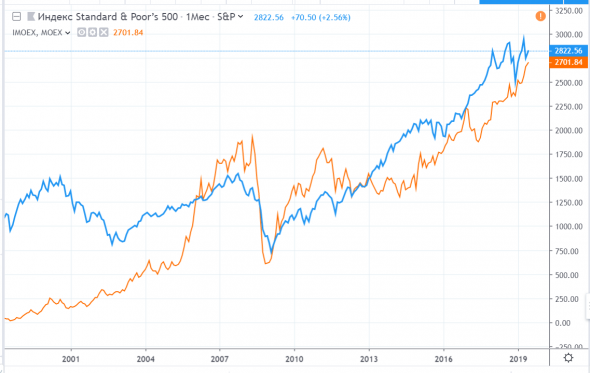

IMOEX vs SP500. Третий раз не за горами

- 05 июня 2019, 21:41

- |

Список Американских компаний на 05.06.2019

- 05 июня 2019, 18:12

- |

Список компаний на 05.06.2019

Комментарии по последней торговой сессии

Неделя проходит вполне активно, но не идет в сравнение с предыдущей, где со вторника до пятницы было очень много импульсов и настроение у инвесторов на NASDAQ Mic Cap было более бычьим. Как Вы знаете летом надеяться на высокую волатильность каждый день не стоит.

Индекс S&P 500 вчера вырос на 2,17%, оттолкнувшись от SMA 200. Ниже Вы можете увидеть разбивку по компаниям. Компании Microsoft, Amazon и Apple выросли более чем на 2% за один день.

Самый высокий рост вчерашнего дня

ScWorx Corp (WORX) – последние импульсы у компании были в феврале этого года. Около 18 часов назад, компания выпустила новость о подписании 5-летнего контракта на 4.6 млн. долл. Кол-во доступных акций для торгов равно 5.89 млн. Первое движение началось чуть более чем за час до закрытия рынка (после обеда). Первая зона сопротивления на уровне $6.85 и на $7.00. Сейчас смотрим пробитие зоны $6.00.

( Читать дальше )

ОПЕК+, ПМЭФ и визит главы Китая Си Цзиньпина как факторы поддержки нашего рынка

- 05 июня 2019, 14:58

- |

Российский рынок акций

Индекс ММВБ установил новый максимум в районе 2740 пунктов и откатился в основном благодаря акциям Газпрома. Снижение нефтяных котировок, торговые войны, пересмотр темпов роста ВВП в сторону снижения со стороны Всемирного банка не дают возможности развиться широкому ралли на российском рынке акций. Но пока, есть основания для продолжения роста нашего рынка за счет возможного восстановления нефтяных котировок на ожиданиях продления сделки ОПЕК+, за счет улучшения внешнего фона, а также под влиянием возможных позитивных новостей с Петербургского международного экономического форума и государственного визита Си Цзиньпина в Москву.

Цель по индексу ММВБ до конца недели 2770 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи ставки в привычных, относительно комфортных диапазонах. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,3-7,6%, USD 2,0-2,4%, по недельным — RUB 7,5-8,0%, USD 2,0-2,4%.

( Читать дальше )

Нефть, S&P500, золото, природный газ. Трамп и импорт из Мексики. Новые данные по зерновым и масличным

- 04 июня 2019, 20:37

- |

Отношения между США и Китаем сказываются на основных товарах. Теперь индекс S&P500, нефть, золото и даже природный газ полностью отображают ситуацию между странами. Новый раунд переговоров между США и Китаем.

Трамп написал о повышении импортных пошлин на товары из Мексики на 5%. Переговоры межу США и Мексикой.

Почему надо смотреть теперь и на евро к доллару. Почему рос бразильский реал и на что он влияет. Почему растет кофе и сахар — основные опасные моменты. Что и почему произошло на рынке зерновых и масличных. Основные моменты, которые нужно учесть в следующие две недели. Советы для торгующих опционами в данный момент на зерновых и масличных.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал