S&P500

SP500 +10% - короновирус уже не грозит? | ВИЗУАЛИЗАЦИЯ РАЗВИТИЯ COVID-19 ПО СТРАНАМ + новости за вчера по вирусу (все печально)

- 14 марта 2020, 10:19

- |

Обновили визуализацию по развитию вируса в странах, чтобы понять, действительно ли стоит расслабляться. (Похоже что не очень можно расслабляться, хотя в Китае уже стабильно).

Сама визуализация тут:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Инсайдеры начали скупать фондовый рынок США

- 13 марта 2020, 23:58

- |

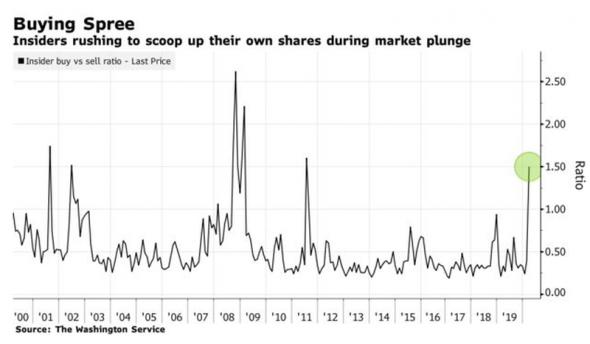

Активность корпоративных инсайдеров на фондовом рынке Штатов значительно выросла в последние недели, соотношение между покупателями и продавцами находится на максимуме с момента обвала котировок в 2011 году:

(Корпоративные инсайдеры значительно нарастили покупки акций после произошедшего обвала на фондовых рынках.)

В настоящий момент индекс S&P 500 торгуется на 14% ниже своего пятилетнего среднего значения, это побудило почти 1400 руководителей различных компаний перейти к активным покупкам акций своих предприятий. При этом на трех покупателей в настоящий момент приходится только двое продавцов.

Впрочем, торопиться покупать вместе с инсайдерами не стоит. Историческая тенденция такова, что рост числа подобных сделок со стороны топ-менеджеров всегда предшествовал дну рынка и не соответствовал непосредственно самой точке разворота. Так было во время кризиса пузыря доткомов (2000–2001 годы) и Великой рецессии 2008–2009 годов:

( Читать дальше )

Трамп заявил, что обнародует новые меры по поддержке экономики

- 13 марта 2020, 23:38

- |

Президент США Дональд Трамп заявил, что обнародует в пятницу новые меры по поддержке экономики.

«Примерно через два часа мы обнародуем бумагу», — сказал Трамп журналистам.

Тащите нефть на $40 - $42, да побыстрее

- 13 марта 2020, 23:21

- |

10 апреля отчитывается Delta Air Lines, Inc.

Сами понимаете, отчетность компаний будет плохой (существенные падения прибылей/убытки).

Небольшое обновление пенсионного плана - по мотивам "обрушения всего и вся" в прошедший четверг

- 13 марта 2020, 17:22

- |

Когда я подбирал материал по 30-летнему пенсионеру из США и 40-летнему пенсионеру из Канады, я заметил за собой один момент — мне, как человеку в начале длинного пути было интересно пролистать множество страниц их записей, отмотать время на 2008-2009 годы и посмотреть, что они писали о ситуации тогда — во время катастрофического падения фондового рынка. Для той ситуации мы с вами знаем будущее сейчас, и хотелось отследить ход их мыслей в стрессовой ситуации.

Записал больше для себя самого в будущем взгляд на сегодняшнюю ситуацию, а также решился на некоторые корректировки в плане:

1. Падение на 27% по S&P500 (от пика 3400 до 2480 за 22 дня), и на 29% по IMOEX (от пика 3220 до 2290 за 52 дня) — ещё не повод для того чтобы кричать что «всё пропало», а может даже наоборот. Я оказался к падению готов. Можно себя самого полгода назад похвалить за грамотные принятые решения.

2. Стресса от плохих красных цифр нет вообще, но есть стресс от девальвации рубля. рублёвый доход при наложении на план, исчисляемый в $$$ демонстрирует слабость и зависимость от курса рубля, но об этом я писал не раз. И это не моя персональная проблема, это проблема всех россиян. Что ж, не в первый раз, переживём

( Читать дальше )

Update. S&P500. Коротко.

- 13 марта 2020, 16:46

- |

Закрытие 2470 S&P

Afterhours КУКЛ еще добавил. до 2408 и даже 2377 принт. Оставив большинство участников -вне игры, включая меня.

Поэтому кое что из Фибоначчи Гуру*, бывш. врач -радиолог, продавший практику более 30лет назад и ушедший в трейдинг плюс частный ресторан. 95% активов составляют -US Treasury., север штата НЙ,

Кстати вчера был трежари аукцион, совпавший с сильнейшим обвалом фондового рынка. ОК

Итак Фибо -Гуру, вчера сообщил, что когда он говорил время LONG он имеет в виду только COVER SHORT. И просил извиниться за недопонимание.

Повода для Long Term LONG он считает еще нет. Пока не будут пробиты уровни Фибоначчи выше.

И вчера он работал шорт -как обычно в эти дни. Закрылся 2515. Оставив 1/5 позиции Lotto Tickets AFTERHOURS. И ее тоже закрыл 2408!!!. via SPXL

Фьючерсы он не торгует. т.к. хочет ночью спать, по его словам. )

Ниже графики.

( Читать дальше )

Финансовый кризис уже настал. Обзор долларовой ликвидности

- 13 марта 2020, 12:53

- |

На текущей неделе ФРС продолжает удивлять, на этот раз предложив РЕПО на 1 трлн долларов до конца текущей неделе, сроком кредитования от месяца до трех. До этого момента, с начала текущей неделе суточные РЕПО уже вышли на уровень 472 млрд долларов за неделю, т.е. более 100 млрд в день.

К усилиям ФРС подключились Банк Японии и ЕЦБ. Первый, сегодня заявил о широкой монетарной поддержке финансового рынка, второй – вчера провел заседание и расширил программу TILTRO-III направленную на предоставление ликвидности через стандартные инструменты монетарного стимулирования. В частности снижена ставка по обязательным резервам и другие метрики. Сегодня председатель комиссии объявит о фискальных мерах.

Рынки пока никак на это не реагируют, сегодняшний отскок можно с таким же успехом приписать технической коррекции, как и откликом на монетарные стимулы. Монетарным властям невдомек, что проблема не только в ликвидности, но и в реальном секторе. Конечно, снижение фондового рынка снижает обеспечение по кредитам, что провоцирует кредиторов выставлять новые требования заемщикам, также повышенная волатильность повышает гарантийное обеспечение к маржинальной торговле. Мы наблюдаем делевередж, что и сказывается на снижении финансовых рынках, что в условиях перекредитованности на низких ставках поставило под угрозу всю мировую финансовую систему.

( Читать дальше )

Конец коррекции S&P500?

- 13 марта 2020, 09:51

- |

Как видим, цель выполнена ):

К.м.к., отскочистам можно попробовать осторожные бесплечевые покупки ам.фонды и ETF.

PS: Но это не точно )

S&P 500. Оптимисты покупают, реалисты готовятся продолжить продажи.

- 13 марта 2020, 09:07

- |

Необходимо авторизоваться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал