S&P500

Вы все еще покупаете америку? Тогда мы идем к вам!

- 19 мая 2022, 16:12

- |

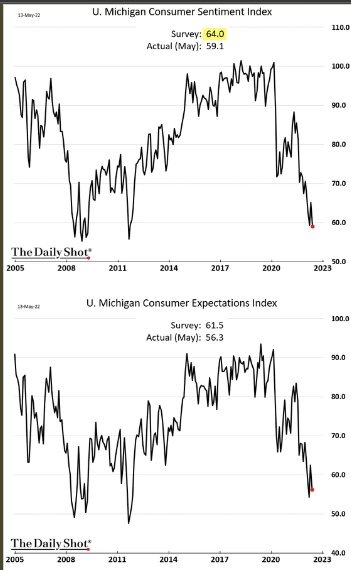

Настроения потребителя в США:

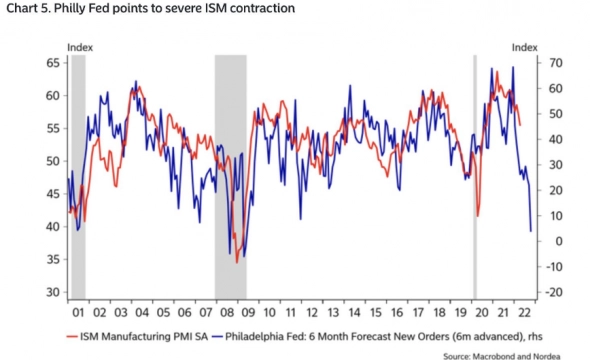

Производство и заказы

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Джереми Грэнтэм ждет падение S&P 500 не менее чем на 40% от пика

- 19 мая 2022, 15:06

- |

Джереми Грэнтэм из GMO считает, что фондовый рынок представляет собой пузырь, похожий на пузырь 2000 года, который находится в процессе сдувания

Грэнтэм сказал, что он ожидает, что S&P 500 упадет как минимум на 40% от своего пика, что, вероятно, станет в конечном итоге многолетним циклом падения акций. Это приведет к тому, что S&P 500 достигнет примерно 2880, уровня, невиданного с марта 2020 года, вызванного медвежьим рынком из-за COVID-19.

На первый взгляд, текущий фондовый рынок похож на пузырь доткомов 2000 года, учитывая, что большая часть падения пришлась до сего момента на акции технологических компаний США, но есть несколько серьезных различий между пузырем доткомов 2000 года и сегодняшним фондовым рынком, которые пугают Грэнтэма

Чего я опасаюсь, так это того, что есть несколько отличий от 2000 года, которые являются более пугающими. Одно из них заключается в том, что 2000 год был исключительно годом роста акций США, облигации оставались в стороне, доходность была потрясающей, жилье было дешевым [и] товарные рынки были в хорошем состоянии», по сравнению с сегодняшним днем 2000 год «был раем». Но цены на сырьевые товары взлетают до небес, поскольку Россия продолжает свою СВО в Украине, и очевиден тот факт, что повышение процентных ставок с минимального уровня почти в 0% приводит к большим проблемам для рынка облигаций. Чего вы никогда не захотите делать во время пузыря, так это возиться с жильем, и мы продаем его по более высокой цене, кратной семейному доходу, чем мы продавали на вершине так называемого пузыря на рынке жилья в 2006 году. Кроме того, рынок облигаций в последнее время тестировал самые низкие минимумы за 6000 лет истории. Кроме того, цены на энергоносители выросли, и цены на металлы и продукты питания в индексе ООН фактически выше, чем когда-либо прежде в реальном выражении. Таким образом, мы действительно столкнулись с ценами активов, которые по меркам истории оказались очень опасными. — добавил Грэнтэм, указывая на сходство между сегодняшним днем и огромным пузырем активов Японии в конце 1980-х годов. Японским акциям еще предстоит восстановить максимум, наблюдавшийся на их пике в 1989 году. Первое, что должно произойти во время рецессии, — это размер прибыли, и это, скорее всего, произойдет на этот раз. Мы должны довольно быстро оказаться в какой-то рецессии. Этот сценарий проявится в отчетах о доходах розничных компаний на этой неделе, и Walmart, и Target прогнозируют увеличение производственных затрат и снижение прибыли из-за этого. Есть оттенки стагфляции, как у нас было в 1970-х

Почему наш базовый сценарий говорит о том, что дно на рынке США уже достигнуто?

- 19 мая 2022, 14:58

- |

Почему наш базовый сценарий (о нем в предыдущих постах) говорит о том, что дно уже достигнуто?

1. облигации развернулись вверх / доходности вниз, причём по всей кривой (писали много раз). Можно, конечно, утверждать, что этот рост случился на бегстве из рискованных инструментов. На это мы возразим, что если бы инвесторы ждали дальнейшего роста доходностей из-за инфляции или из-за ФРС, то от риска они бежали бы в кеш, а не в облигации, где был бы риск поймать ещё убыток.

2. Доллар развернулся вниз (тоже писали много раз): йена, евро, франк — все пошли на разворот

3. Китайский рынок отлично держится и далёк от минимумов. Потому что и ослабление карантинов, и снижение давления на Техи, и кредитное стимулирование — все это уже происходит. Это хорошо не только для Китая — это снизит инфляцию и подкрепит рост всей мировой экономики.

4. Цены на большинство биржевых товаров спустились с пиков и скорее всего будут постепенно снижаться

5. Индекс жадности и страха находится в зоне «экстремального страха», причём ближе к нижней границе. Такие значения долго не держатся.

Рынок США

- 19 мая 2022, 14:52

- |

Несколько дней назад мы писали, что будет слив рынка почти до минимумов. Технически нам на это указывал незакрытый геп по VIX,

Вчера-сегодня это произошло.

Мы считаем, что на этом все. Это базовый сценарий.

В качестве худшего сценария рассматриваем снижение S&P до 3800-3780, что на 50 пунктов ниже предыдущего дна.

При таком уровне страха, как сейчас, тормозной путь рынка легко может составлять 1-2%.

Но 3800 — это очень мощный уровень, способный переломить панику.

t.me/indexplus/2003

Торговые идеи на падающем рынке: нефть, рубль, индексы, крипта. Еженедельный анализ рынка.

- 19 мая 2022, 14:37

- |

📉 Вчера произошёл обвал американских фондовых индексов — инвесторов разочаровывали отчёты Walmart и Target, а также ястребиное заявление Пауэлла

- 19 мая 2022, 09:43

- |

Индекс технологических компаний Nasdaq 100 потерял 5,06%:

( Читать дальше )

Обвал американских акций и наш шорт рынка.

- 19 мая 2022, 09:13

- |

🔥💵 Всех приветствую.

Итак, у нас вчера рухнул американский рынок на 4-6% по основным индексам. При этом в России, которая сейчас обособлена от внешних игроков есть новости по выплате дивидендов Газпромнефтью, Сургтнефтегазом и т.д. по верхней планке ожиданий рынка.

Я сам обычно торгую технику, по ней на данный момент буду встречать сегодняшний день в шорте. Что окажется для рынка важнее очень хреновый внешний фон или новости по дивидендам, увидим когда откроется рынок, но в шорте пока страшно :)

По текущей ситуации и факторам влияющим на наши с вами инвестиции очередное включение по рынку до начала торгов и обязательно подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

( Читать дальше )

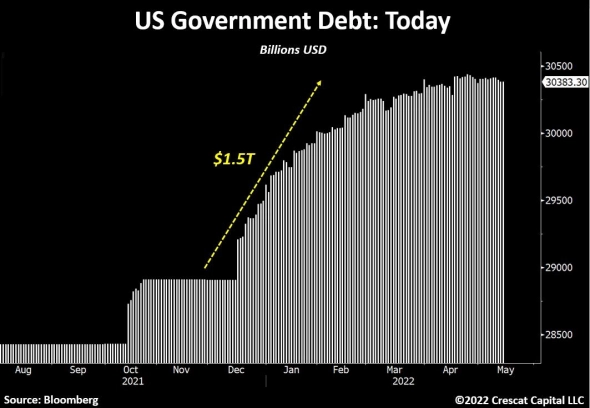

За 5 месяцев обязательства США выросли на $1.5 трлн.

- 19 мая 2022, 08:38

- |

Толькоза последние 5 месяцев обязательства США выросли на $1.5 трлн. (см. график 2). Напоминаю, это еще экономика США официально не находится в рецессии.

( Читать дальше )

Акции США, самое большое дневное падение почти за два года. Доллар и казначейские облигации выросли на фоне увеличения спроса на убежище.

- 19 мая 2022, 06:52

- |

Акции США продемонстрировали самое большое дневное падение почти за два года, поскольку инвесторы оценивают влияние более высоких цен на прибыль и перспективы ужесточения денежно-кредитной политики на экономический рост. Доллар и казначейские облигации выросли на фоне увеличения спроса на убежище.

Распродажа привела к падению S&P 500 на 4%, максимальному с июня 2020 года, при этом падение потребительских акций превысило 6%. Акции Target Corp. упали более чем на 20% в результате худшего падения с 1987 года после снижения прогноза прибыли из-за роста затрат. Акции розничных продавцов от Walmart Inc. до Macy's Inc. попали в нисходящий поток. Nasdaq 100 упал больше всего среди основных ориентиров, упав более чем на 5% из-за падения акций технологических компаний, связанных с ростом. Apple Inc. и Amazon.com Inc. также упали более чем на 5%.

В одном из своих самых ястребиных замечаний на сегодняшний день председатель Федеральной резервной системы Джером Пауэлл заявил во вторник, что центральный банк США будет повышать процентные ставки до тех пор, пока не появятся «четкие и убедительные» доказательства того, что инфляция отступает.

www.bloomberg.com/news/articles/2022-05-17/us-stock-rally-may-spur-asia-bonds-drop-on-powell-markets-wrap

ОПРОС. Наши индексы не зависят от западных?

smart-lab.ru/blog/803088.php

Сильнейшая распродажа на американском рынке!

- 19 мая 2022, 02:14

- |

S & P 500 упал на 4% в худший день с июня 2020 года, закрывшись на уровне 3923,68. Nasdaq Composite упал на 4,7% на отметке 11 418,15, а Dow упал более чем на 1100 пунктов, или на 3,6%.

Возможно, снижение произошло из-за того, что были опубликованы более слабые, чем ожидалось, результаты прибыли крупных ритейлеров. И они в своих отчетах подчеркнули, что инфляция влияет на корпоративную прибыль. Target (TGT) в среду сократила прогноз маржи операционной прибыли на весь год, поскольку затраты на ввод и транспортировку остаются повышенными, и, по оценкам, в этом году они могут увидеть дополнительные транспортные расходы на 1 миллиард долларов из-за роста цен на топливо. И это произошло после того, как Walmart (WMT), крупнейший ритейлер США, во вторник сообщил о более слабой, чем ожидалось, квартальной прибыли и сократил прогноз прибыли на год, сославшись на более высокие зарплаты, расходы на топливо и продукты питания. Акции обеих компаний упали, потянув за собой сверстников, включая Costco (COST) и Dollar General (DG)

Дополнительным негативом стало заявление главы ФРС Джерома Пауэлла о том, что американский ЦБ поднимет процентные ставки настолько высоко, насколько это необходимо, чтобы остановить всплеск инфляции.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал