S&P

Дёшев ли американский рынок ?

- 07 октября 2016, 12:26

- |

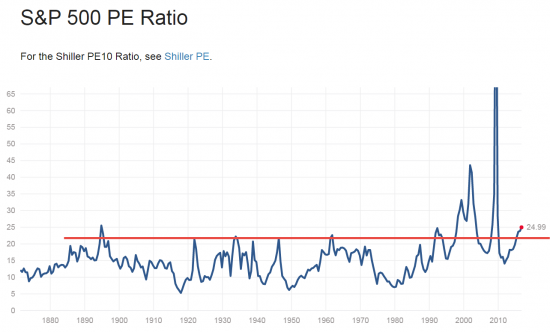

Первая, это просто PE исторические данные. Здесь не очень похоже что рынок «не дорогой».

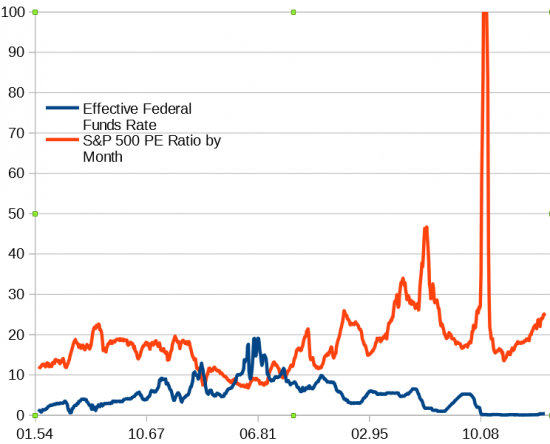

Теперь более интересная картинка, здесь показаны PE и эффективные ставки:

( Читать дальше )

- комментировать

- 46 | ★8

- Комментарии ( 31 )

Итоги прошлой недели в графиках. Nasdaq, Dow, S&P, Deutsche Bank слухи.

- 03 октября 2016, 14:54

- |

Некоторая перспектива для понимания этого “восстановления”

( Читать дальше )

S&P присвоило "ТГК-1" рейтинги "ВВ+/В" со "стабильным" прогнозом

- 26 сентября 2016, 19:48

- |

Среди позитивных факторов эксперты агентства называют прочное конкурентное положение "ТГК-1" в регионе обслуживания — Санкт-Петербурге, Карелии, Ленинградской и Мурманской областях. В частности, структура генерирующих активов является сбалансированной и включает гидроэлектростанции и станции, работающие на газовом топливе, а производство тепловой энергии составляет около 45% совокупной выручки "ТГК-1" и обеспечивает стабильные показатели денежного потока компании.

По мнению S&P, значительная доля гидрогенерирующих активов, характеризующихся низкими затратами, способствует более высокой рентабельности «ТГК-1» по сравнению с аналогичными компаниями, включая "Мосэнерго".

/ТАСС/:

S&P улучшило прогноз по рейтингам 16 российских компаний с "негативного" до "стабильного"

- 21 сентября 2016, 09:22

- |

Международное рейтинговое агентство Standard&Poor's (S&P) изменило прогноз по кредитным рейтингам 16 российских компаний с «негативного» на «стабильный». Об этом говорится в сообщении агентства.

НЛМК, «Новатэк», «Газпром», РЖД, «Роснефть», «Транснефть», «Лукойл», «Ростелеком», «Мосэнерго», МТС, «Объединенная энергетическая компания», «Совкомфлот», «Магнит», ФПК, «Россети» и «Северсталь». Подтверждён кредитный рейтинг компаний в национальной валюте на уровне "ВВ+".

«Транснефть», «Лукойл», «Газпром», «РЖД», «НЛМК» и «Северсталь». Рейтинг был подтвержден на уровне "ВВВ-".

Прогноз по рейтингам «Норильского никеля», «Фосагро» и DME Ltd оставлен без изменений из-за их финансовых показателей.

В случае с компанией НОВАТЭК рейтинг перемещен на пересмотр с возможным дальнейшим повышением.

Изменение прогноза по рейтингам последовало за улучшением прогноза по суверенному кредитному рейтингу России до «стабильного» с «негативного», отмечается в пресс-релизе S&P.

( Читать дальше )

S&P сегодня может изменить прогноз по рейтингу РФ и улучшить оценки экономики

- 16 сентября 2016, 09:08

- |

Международное рейтинговое агентство Standard and Poor's может в пятницу оставить рейтинг России неизменным, но улучшить прогноз по нему — с негативного на стабильный, или, как минимум, добавить позитивных оценок в пресс-релиз, считают опрошенные Рейтер аналитики инвестиционных банков и компаний.

http://bcs-express.ru/novosti-i-analitika/s-p-segodnia-mozhet-izmenit-prognoz-po-reitingu-rf-i-uluchshit-otsenki-ekonomikiИтоги работы во 2-м квартале

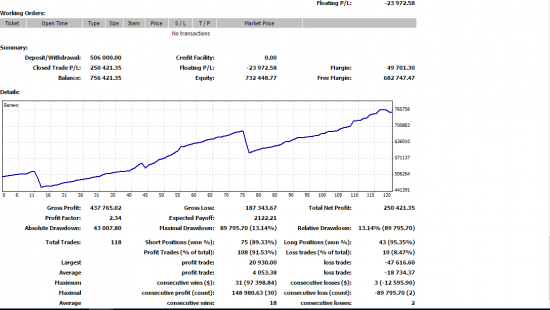

- 10 сентября 2016, 13:33

- |

В целом все неплохо, немного минусует золото, но обвала ниже 1290 пока не просматривается. Где-то там заново будем покупать. Повышение ставки до пятничных данных по инфляции в сентябре пока не рассматриваю.

опять про S&P

- 10 сентября 2016, 09:26

- |

каждый раз при каком-то шухере, все пишут такие постики)))

ну подумаешь упал сипи на 2%, и че??? понятно было, что вынос будет после такого застоя

зы: для меня лично, армагеддец начнется как пройдем 1800. а пока все спокойно

План по S&P 09.09

- 09 сентября 2016, 11:22

- |

План по S&P 07.09

- 07 сентября 2016, 14:08

- |

Давно не делал никаких прогнозов поскольку видел, что ситуация на es усложняется и какой-то конкретный прогноз было дать достаточно трудно. И все еще я не жду каких-то легких расторговок, но одна идея, которой могу поделится, у меня есть.

Вчера покупатели взяли уровень 2175 и закрыли день очень позитивно — над ключевым сопротивлением 2184. Но, во-первых, я не думаю, что в этом случае захват 75го уровня дает какую-то стабильность покупок, а во-вторых, мне не нравится отсутсвие движение вверх на овернайте. Ведь если покупатели выиграли борьбу в этой зоне и закрылись выше ключевого сопротивления, дальше должно идти легкое движение вверх. А вместо этого рынок замер на месте. Плюс РОС дня оставили под 2184.

Такие вот ключевые поинты могу для себя выделить. Поэтому ожидаю движения хотя бы в зону 2169 — 2166 в ближайшие день-два. Если будем обновлять хай вчерашнего дня, приоритет продаж приостанавливаю и буду смотреть за развитием ситуации.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал