S&P 500

Индекс S&P500, продемонстрировавший лучшую динамику с 2020 года, вот-вот вступит в период, который исторически считается самым сложным в году — Bloomberg

- 30 июля 2025, 13:17

- |

Эта сезонность может усилить ощущение на Уолл-стрит, что рекордный рост акций может смениться передышкой, поскольку оценки выглядят завышенными, а некоторые ключевые события уже приближаются. Во-первых, инвесторы будут следить за решением Федеральной резервной системы, принятым в среду, чтобы понять, закладывает ли председатель Джером Пауэлл основу для снижения процентных ставок в этом году или же он даёт понять, что нужно больше времени, чтобы оценить влияние тарифов на экономику.

На данный момент индекс S&P 500 продемонстрировал ошеломляющий рост, поднявшись на 28 % за последние 75 торговых сессий, завершившихся в пятницу. Это самый большой рост за такой период с тех пор, как акции восстановились после жестокой распродажи в разгар пандемии в 2020 году, согласно данным, собранным JPMorgan Asset Management.

( Читать дальше )

- комментировать

- 230

- Комментарии ( 0 )

Чего ожидать от летнего сезона отчетностей в США

- 25 июля 2025, 16:41

- |

Стартовал летний сезон отчетностей в США. От предыдущих он отличается тем, что во 2-м квартале тарифы Трампа уже влияли на цены — средняя эффективная ставка была примерно 10%. Рассмотрим, чего ждут аналитики в плане предстоящих отчетностей, и озвучим нашу позицию.

Прогнозы на 2 кв. 2025 г.

Более 90% американских компаний отчитаются по итогам 2-го квартала до 8 августа. Пока что отчетности опубликовали приблизительно 12% компаний. Основные опасения рынка, помимо падения потребительской активности и повышения вероятности рецессии, касаются сокращения рентабельности. Бизнес будет вынужден принять часть удара на себя, чтобы не убить спрос.

Аналитики Goldman Sachs ранее ожидали, что бизнесу удастся переложить на потребителя ~70% издержек, связанных с пошлинами. Пока что эта цифра, по оценке GS, ближе к 40%. Но она, вероятно, будет увеличиваться (что приведет к росту инфляции).

Прогнозы по EPS S&P 500 на 2-й квартал заметно снизились после введения тарифов. Консенсус-прогноз — за рост на 4,9% г/г (источник — Factset) против 9,4% в конце марта. Если он сбудется, то это будут самые медленные темпы с 4 кв. 2023 г. (4%). Хотя текущие мультипликаторы сигнализируют о том, что рынок в целом ждет более позитивных результатов.

( Читать дальше )

Индекс S&P500 на хаях

- 24 июля 2025, 11:49

- |

Доброе утро, коллеги.

На мой взгляд, Индекс S&P500 выглядит интересным для открытия короткой позиции.

Если взять за базу восходящий уровень поддержки в точках 3590, 4145, 4938 пунктов и создать параллельный канал, где верхней точкой будет начало последней существенной коррекции 6159 пунктов, то получится, что текущая позиция Индекса S&P500 находится у верхней границы данного канала, от которой может быть коррекция до ближайших уровней поддержки 6159, 5730 пунктов.

Данную историю можно реализовать через:

На российском рынке через фьючерс на Индекс S&P500 SPYF-9.25 (SFU5).

На иностранном рынке через обратные фонды ETF (которые зарабатывают на коротких позициях):

✔️ProShares UltraPro S&P500 Short (SPXU) с тройным плечом;

✔️ProShares UltraPro Short QQQ (SQQQ) с тройным плечом.

Всем успешных торгов.

Goldman Sachs: В этом месяце индекс S&P 500 продолжит свой рост, чему будут способствовать улучшение ликвидности, снижение волатильности, ослабление опасений рецессии и сезонные факторы — Bloomberg

- 01 июля 2025, 15:44

- |

Исторический прецедент предполагает, что S&P 500 может продолжить свой 25%-ный рост с апрельских минимумов. В последний раз базовый индекс терял позиции в июле в 2014 году.

«Мы вступаем в самый сильный месяц для S&P за всю историю. Июль приносит среднюю доходность в 1,67% по сравнению с 1928 годом», — заявили специалисты Goldman, отметив, что первые две недели месяца традиционно являются лучшим периодом года для акций.

www.bloomberg.com/news/articles/2025-07-01/goldman-says-us-stock-rally-to-continue-before-fading-in-august

Индекс Dow Jones

- 27 июня 2025, 10:09

- |

DJIA (Dow Jones Industrial Average) – самый неудачный и бесполезный индекс, всего 30 “голубых фишек”. S&P 500, напротив, – это большой срез американской экономики, взвешивает акции по размеру и включает дивиденды.

Но Чарльз Доу и Эдвард Джонс дали людям простую и понятные возможность понимать, растет или падает фондовый рынок. Конечно, 30 акций — этого мало, чтобы «видеть» рынок. Логично добавить еще акций и взвешивать их по рыночной капитализации.

Сейчас анализировать рынок США мне позволяет S&P 500 для США, а если разбираться, что происходит на рынках во всем мире — то MSCI World Index. Если нужно посмотреть еще шире, то беру индекс, включающий компании малой капитализации Russell 2000.

Инвестору важно сравнивать свои инвестиции с рынком, с широким рынком. DJIA тут бесполезен, потому что большая часть долгосрочной доходности акций – это сложный процент реинвестирования дивидендов.

Также инвестору важно ориентироваться на индекс, как на план для своего портфеля, а использование DJIA для этой цели сделает ваш портфель сильно недиверсифицированным.

( Читать дальше )

Индекс S&P 500 торгуется с 22-кратной ожидаемой прибылью в течение следующих 12 месяцев, на 35% выше своего долгосрочного среднего значения — Bloomberg

- 25 июня 2025, 14:43

- |

Но чем выше индекс S&P 500 , тем громче беспокойство, что его мультипликаторы начинают выглядеть неряшливыми. Индекс торгуется с 22-кратной ожидаемой прибылью в течение следующих 12 месяцев, на 35% выше своего долгосрочного среднего значения, показывают данные, собранные Bloomberg.

До сих пор даже несоответствие фундаментальных показателей росту цен на акции не помешало стратегам Уолл-стрит предположить, что инвесторам следует использовать любые потенциальные откаты в качестве возможностей для покупки — особенно для вложений в технологические и растущие акции.

www.bloomberg.com/news/articles/2025-06-25/s-p-500-needs-profit-boom-or-fed-cuts-to-justify-lofty-levels

Госдолг США выходит из-под контроля. Что будет с рынками? Есть ответ.

- 18 мая 2025, 23:39

- |

Moody’s – последнее рейтинговое агентство из «большой тройки», сохранявшее максимальный кредитный рейтинг США, – в пятницу после закрытия торгов объявило о его понижении с уровня ААА до уровня АА1.

Два других рейтинговых агентства, входящих в «большую тройку», сделали это ранее:

- Standard & Poor’s понизило кредитный рейтинг США ещё в августе 2011 года;

- Fitch – в августе 2023 года.

Во всех трёх случаях понижение кредитного рейтинга США объяснялось долгими переговорами по увеличению потолка госдолга и ростом госдолга США по отношению к ВВП. В частности, Moody's объяснило своё пятничное решение прогнозом, в соответствии с которым госдолг США вырастет до 134% ВВП к 2035 году по сравнению с 98% в 2024 году. Также беспокойство агентства вызывает политика Дональда Трампа, направленная на снижение налогов.

Что это значит для рынка?

В контексте фондового рынка США оба предыдущих случая снижения кредитного рейтинга США приводили к немедленному началу коррекции фондового рынка США на 10% и более.

( Читать дальше )

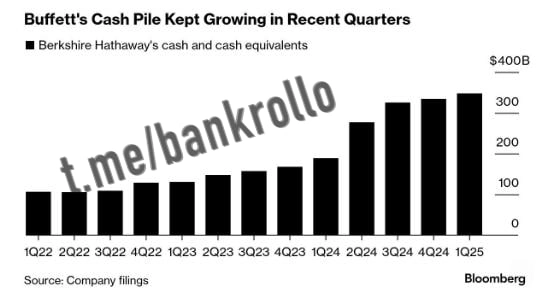

Уоррен Баффет может купить 476 компаний из индекса S&P 500

- 06 мая 2025, 18:00

- |

Уоррен Баффет теперь имеет достаточно денег, чтобы купить 476 компаний из индекса S&P 500. @bankrollo

Акции Berkshire Hathaway Уоррена Баффета взлетели на 5 502 284% с 1965 года. Для сравнения, широкий индекс S&P 500 за этот период вырос на 39 054% — CNBC

- 05 мая 2025, 19:20

- |

Акции Berkshire взлетели на 5 502 284% с момента, когда Баффетт взял на себя управление тогдашней терпящей крах текстильной компанией в 1965 году, и до конца 2024 года, согласно последнему годовому отчету компании. Для сравнения, широкий индекс S&P 500 за этот период вырос на 39 054% с учетом дивидендов.

◾ Гигантская цифра Berkshire соответствует совокупной годовой доходности в 19,9%. Это почти вдвое больше 10,4%, зафиксированных S&P 500. Это превосходство было обусловлено некоторыми годами, когда акции Berkshire оставляли более широкий рынок далеко позади. Например, в 1998 году Berkshire подскочил на 52,2%, а S&P 500 вырос на 28,6%. Акции Berkshire взлетели на 129,3% в 1976 году, намного превзойдя рост S&P 500 на 23,6%.

◾ В другие годы Berkshire удавалось обходить спады, которые затягивали рынок. Поскольку технологические акции возглавили рыночный обвал, который потянул S&P 500 на 18,1% в 2022 году, Berkshire смогла закончить год с ростом на 4%. В 1981 году, когда S&P 500 упал на 5%, базирующийся в Небраске конгломерат вырос на 31,8%.

( Читать дальше )

📉 Первые 100 дней Трампа стали худшими для фондового рынка США со времен Никсона — NBC News

- 28 апреля 2025, 19:02

- |

◾ Первые 100 дней пребывания президента Дональда Трампа на посту президента стали худшими для фондового рынка за весь четырехлетний срок президентства с 1970-х годов.

◾ По данным CFRA Research, падение индекса S&P 500 на 7,9% с момента вступления Трампа в должность 20 января до закрытия 25 апреля является вторым худшим показателем за первые 100 дней с начала второго срока президента Ричарда Никсона. Никсон видел, как в 1973 году индекс S&P 500 упал на 9,9% после того, как ряд экономических мер, принятых им для борьбы с инфляцией, привели к рецессии 1973–1975 годов. Никсон ушел в отставку в 1974 году из-за Уотергейтского скандала.

◾ По данным CFRA, в среднем индекс S&P 500 растет на 2,1% за первые 100 дней правления любого президента, по данным за годы после выборов с 1944 по 2020 год.

◾ Серьезность падения акций в начале президентства Трампа резко контрастирует с первоначальной эйфорией после его победы на выборах в ноябре, когда S&P 500 подскочил до исторических максимумов на фоне уверенности в том, что бывший бизнесмен осуществит столь ожидаемые налоговые льготы и дерегулирование.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал