S&P 500

SP500 — дважды перед «шоковым поворотом»

- 08 февраля 2023, 18:49

- |

Помните, что произошло на Уолл-стрит 13 октября 2022 года? Это было почти четыре месяца назад, для рынков это далекое прошлое, так что не волнуйтесь, если вы забыли. Мы вам напомним

13 октября 2022 года был опубликован отчет об индексе потребительских цен за сентябрь. И это была полная катастрофа. Данные показали, что потребительские цены выросли в сентябре на 0,4%, это больше, чем ожидалось, рост оказался на 8,2% больше по сравнению с прошлым годом, несмотря на агрессивное повышение ставок ФРС.

Акции падали в течение всего 2022 года в основном из-за того, что инвесторы опасались, что высокая инфляция заставит ФРС повысить ставки, что в свою очередь приведет экономику к рецессии. Таким образом, имело смысл ожидать, что еще один горячий отчет об инфляции, показывающий, что все повышения ставок до сих пор были напрасными, вызовет еще одно падение цен на акции.

Но это не так. 13 октября оказалось днем, когда рынок достиг дна в 2022 году. Вчера, 2 февраля 2023 года, индекс SP500 закрылся на отметке 4180, что на 19,7% выше октябрьского минимума на отметке 3492.

( Читать дальше )

- комментировать

- 311

- Комментарии ( 0 )

S&P 500 и циклы повышения ставки ФРС

- 03 февраля 2023, 12:19

- |

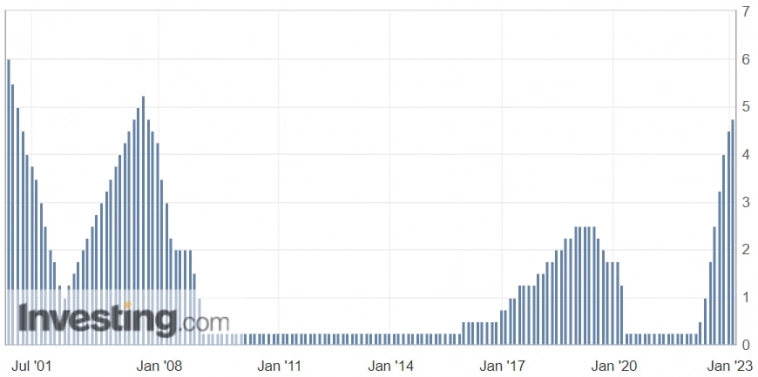

На графике — динамика S&P 500, где точка отсчёта есть момент начала ужесточения денежно-кредитной политики ФРС. Рассматривается 10 периодов.

При этом, когда инфляция имела высокую волатильность (1972-1974, 1977-1980, 2022-2023), S&P 500 снижался к отметкам -20%. В остальных случаях, падение не превышало -10%.

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

ФРС отправила нефть и акции в противоположные стороны

- 02 февраля 2023, 07:29

- |

Вчера ФРС подняла ставку до диапазона 4,5-4,75%, на 0,25 б.п.

Реакции рынков, если кратко: акции выросли, золото выросло, нефть упала.

В середине января я делал прогноз с говорящим названием «Нефть вниз, золото вниз». Кто бы сомневался, и то, и то выросло. Правда, не существенно. С золотом подожду. И, возможно, ошибаюсь.

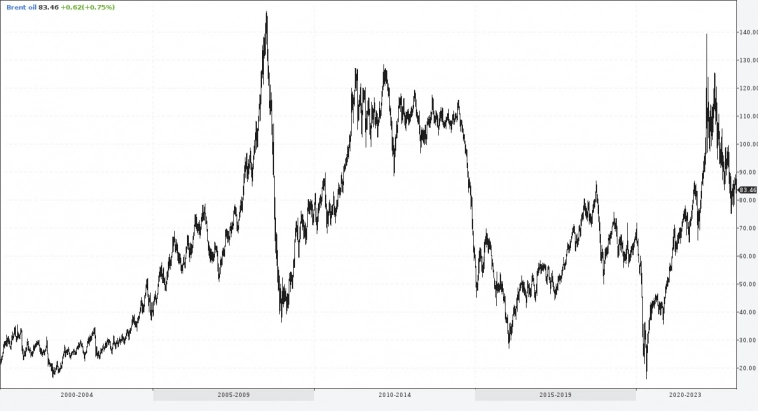

А с нефтью поупорствовую. Этот товар, вообще, не трендовый. Широченный диапазон – его многолетняя ценовая судьба, см.график. Добавим, что долларовая инфляция, если пристрастно судить о ценовом диапазоне, должна была бы постепенно сдвигать его вверх. Но не сдвигает. Да и сам диапазон, учитывая логистические перебои и «зеленую революцию» в энергетике, думаю, в прошлом.

( Читать дальше )

Что ждать от заседания ФРС в среду 1 февраля?

- 30 января 2023, 16:38

- |

Что ждать от заседания ФРС в среду 1 февраля, сбудутся ли мечты шортистов?

На данный момент, согласно фьючерсам на процентные ставки, рынок закладывает повышение на 0,25 базисных пунктов, здесь пока все просто и понятно, но интрига заключаются в другом — какими будут итоги заседания и что скажет сам Мистер Пауэлл, будет ли он кошмарить рынки или обойдется без агрессивной риторики?

Наша команда не ждёт на этом заседании никаких резких и необдуманных поступков со стороны FOMC, вероятнее всего все закончится так — повысят ставку на 0,25% и ограничатся нейтральной риторикой, в стиле:

✅Инфляция замедляется, успехи в этом плане есть, ставку возможно еще придется поднять минимум один раз на 0,25 базисных пунктов. Что бы обуздать инфляцию, для достижения целевого показателя в будущем, ставка должна будет находится на высоком уровне какое-то время✅

( Читать дальше )

Рынки растут весь январь. Признаки слома нисходящего тренда

- 24 января 2023, 15:29

- |

S&P 500, NASDAQ и прочие индексы росли первые три недели января на фоне более слабых инфляционных сигналов и показали уверенные признаки слома глобального нисходящего тренда. На второй неделе месяца Биткоин впервые за почти год показал сильное движение вверх.

Откуда рост?

Год начался с нарратива «Инфляция достигла пика» на рынках, в который многие поверили после отчета по инфляции от 12 января. Кроме того, по данным Мичиганского университета, индекс потребительских настроений вырос до 64,6%, что на 8% выше декабрьского значения 59,7%, а годовые инфляционные ожидания снизились до 4% с 4,4% в декабре (самый низкий показатель с апреля 2021 года).

Масла в огонь подлило открытие китайского рынка. Когда китайские власти, наконец, отказались от своей ковидной политики и открыли экономику, акции выросли в надежде, что китайский спрос наконец возобновится спустя почти три года, что поможет мировой экономике.

( Читать дальше )

S&P500: сравнение 1973-1974 и 2022-2023

- 24 января 2023, 09:54

- |

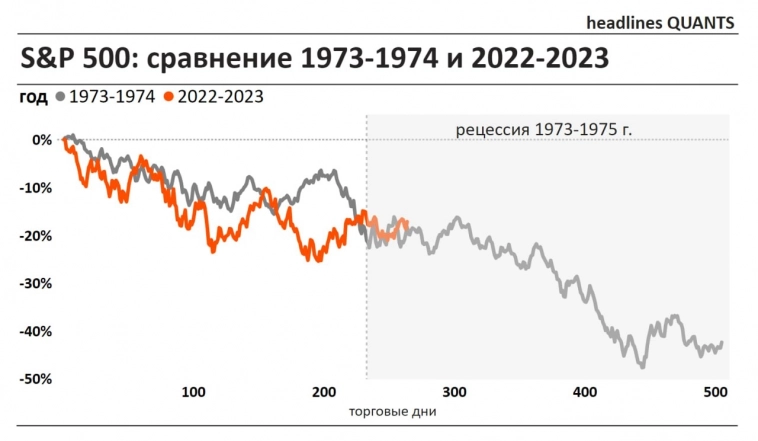

Десятилетие 1970-х отличается периодом долгого и устойчивого роста инфляции. Пики роста пришлись на начало, середину и конец 1970-х, и после каждого пика инфляции следовала рецессия.

S&P 500 в период 1973-1974, как и в случае 1969-1970, находился в медвежьем рынке, и в конце 1973 экономика США погрузилась в рецессию на 16 месяцев ( 01.12.1973 — 01.03.1975 ).

источник: headlines Q.

* данные за 2022-2023 взяты за период 01.01.22 — 20.01.23

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

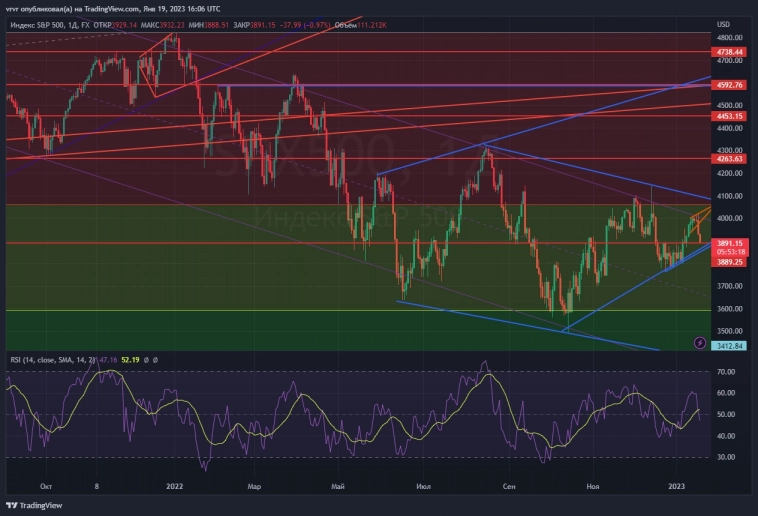

S&P 500 на 19.01.2023

- 19 января 2023, 19:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал