S&P

Не только ChatGPT: Лучшая компания в секторе ЦОД для ИИ (Часть 3)

- 15 мая 2023, 08:27

- |

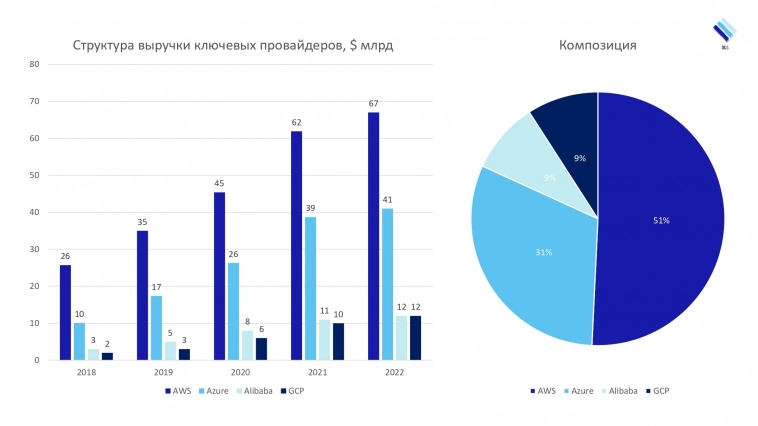

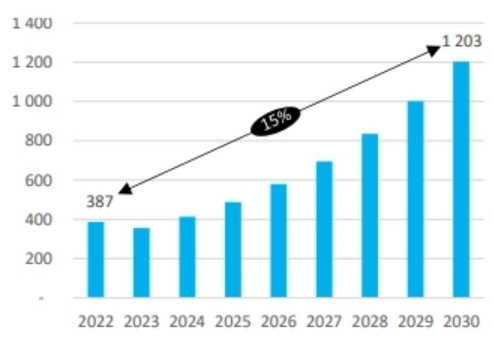

С ростом популярности ИИ на волне хайпа ChatGPT ключевые провайдеры облачных услуг вступили в гонку за предложение клиентам наиболее быстрых и удобных решений в сфере ЦОД для ИИ. В силу более существенных потребностей в аппаратных мощностях современный ИИ требует скорости обработки данных превышающей 100-400 Гбит/с. Такую скорость могут обеспечить прежде всего так называемые гипермасштабируемые ЦОД (hyperscalable data centers) и то кто из ключевых провайдеров сможет обеспечить своим клиентам наиболее оптимальные условия на рынке гиперскейлеров, будет зависеть кто окажется победителем в гонке за конечного потребителя.

Гипермасштабируемые центры обработки данных значительно больше, чем корпоративные центры обработки данных, и из-за преимуществ экономии за счет масштаба и индивидуального проектирования они также значительно превосходят их. По мощности они преимущественно превышают 5000 серверов, по площади — в основном больше 10 000 квадратных футов. В силу своей внутренней архитектуры и модели связи серверов «каждый с каждым» они обладают рядом преимуществ перед обычными ЦОД, в том числе и обычными облачными ЦОД:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Обзор рынка от 30.04.2023

- 30 апреля 2023, 13:12

- |

Всем привет! Вашему вниманию обзор рынков за неделю. Приятного просмотра.

*Не является индивидуальной инвестиционной рекомендацией.

Источник: https://t.me/take_pr

Почему индекс S&P500 пока не ушел на новое дно?

- 19 апреля 2023, 07:52

- |

Почему при ужесточении денежно-кредитной политики в США и процессе QT рынки не падают? Почему денежная масса в экономике не сокращается? Почему индекс S&P500 не ушел на новое дно?

Сейчас Минфин компенсирует QT опустошая запасы казначейства.

Казначейство хранит деньги в ФРС, так же как и большинство банков хранят свои резервы. Эти деньги не задействованы в экономике, но служат подушкой безопасности во время чрезвычайных ситуаций, например как сейчас, когда потолок госдолга достиг своего потолка.

Вот так, используя резервы казначейства, США поддерживают денежную массу и финансовые рынки на плаву. Но этот процесс не может длиться вечно и задействован только до поднятия потолка госдолга, т.е. в июне он прекратится. Далее заимствование пойдёт по старой схеме — продажа облигаций на открытом рынке.

Будут ли инвесторы покупать эти облигации или минфину опять придется печатать «бабло» для стабилизации доходностей?

Тут больше вопрос в другом, как долго протянет США при таких ставках без печатного станка?

( Читать дальше )

Банковский кризис в США: Реальность или заговор?

- 24 марта 2023, 10:25

- |

Кто бы мог подумать, что банковский кризис в США приведет к такому же краху и в Швейцарии! Швейцарцы винят в этом Credit Suisse, но я не уверен, что это справедливо. В конце концов, Silicon Valley Bank тоже причастен к падению акций. А еще у Credit Suisse обнаружились недостатки в финансовой отчетности. Как говорится, не все гладко в королевстве Швейцарии.

Но самый последний удар пришел от главного инвестора Саудовского национального банка, который отказался дальше финансировать Credit Suisse. Это как удар по голове молотком! И в итоге, чтобы спасти обстановку, швейцарские власти вынуждены были продать банк UBS за 3 миллиарда швейцарских франков.

Председатель Credit Suisse на пресс-конференции выглядел как человек, которому только что объявили о конце света. Но он обещал, что найденное решение обеспечит стабильность и безопасность для всех. Правда, это уже звучит как обычный банковский бла-бла-бла.

В общем, кризис в США снова доказал, что все связано со всем. Как в детской игре «домик в космосе»: один кирпичик упал, и все рухнуло. Надеюсь, швейцарские банкиры научатся быть осторожнее и не допустят таких катастроф в будущем. Понравился пост? Тогда приглашаю в мой Telegram-канал

( Читать дальше )

#SF

- 15 марта 2023, 21:45

- |

Цели: 413,422

Не только ChatGPT: Отчетность C3.ai и роль NVDA (Часть 2)

- 10 марта 2023, 17:05

- |

Источник: DKG Global

Продолжая наш цикл публикаций об ИИ рассмотрим последнюю отчётность ранее разбиравшейся нами компании C3.ai и ответим на вопрос, почему именно NVDA — ключевой бенефициар новой волны интереса к ИИ.

Отчетность C3.ai (AI)

С момента публикации нашего ежегодного Outlook (Источник) в конце января и нашей предыдущей публикации из цикла посвященного ИИ (См. здесь) бумаги AI на позитивной отчетности смогли не только достичь нашего среднесрочного таргета в $15.00, но и существенно переписать его, достигнув отметки в $28.5 и вернуться к уровню $22.7. Несмотря на значительную нисходящую коррекцию от максимумов, на текущих уровнях бумага выглядит перекупленной. Мы также пересмотрели наш таргет с учетом вышедшей отчетности, повысив оценочную внутреннюю стоимость бумаги до $17.98.

Напомним, C3 AI — компания, разрабатывающая корпоративное программное обеспечение для искусственного интеллекта. C3 AI предоставляет семейство полностью инте

( Читать дальше )

про S&P500

- 05 марта 2023, 20:27

- |

Судя по развитию событий, уровень 4200 имеет приоритет в ближайшее время. Будет ли он пробит… окончательно и бесповоротно

пока не очень ясно .

Поживём, увидим - суть выступления Пауэлла

- 02 февраля 2023, 13:05

- |

Ключевые моменты из речи Пауэлла вчера:

• ФРС считает уместным дальнейшее повышение ставки, и она будет удерживаться на максимальном уровне определенное время

• Решение о точном пике нынешнего цикла ужесточения ДКП еще не принято

• ФРС не рассматривает возможность приостановки, а затем возобновления повышения ставок

• В марте будут представлены новые ожидания по траектории ставки

• В этом году снижения ставки не планируется

• Инфляция все еще значительно выше таргета, нам нужно больше доказательств устойчивого снижения инфляции. Сейчас мы видим только раннюю стадию дезинфляции

• Если темпы снижения цен усилятся, мы учтем это в своей политике

• Рост экономики продолжится, но более умеренными темпами в 2023 году

• Для достижения более существенных темпов снижения инфляции очень вероятен рост экономики ниже тренда, в частности — некоторое ухудшение на рынке труда

✅ В целом рынок отреагировал на слова Пауэла позитивно, акции полупроводниковых компаний высроли больше всех, AMD +12% NVIDIA +7%, более умеренный рост показали IT сектор и сектор медицинского оборудования (1-2%). Рынок ожидает, что ФРС ещё раз повысит ставку на 0.25% и это будет финальное повышение ставки, а уже в конце года начнется снижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал