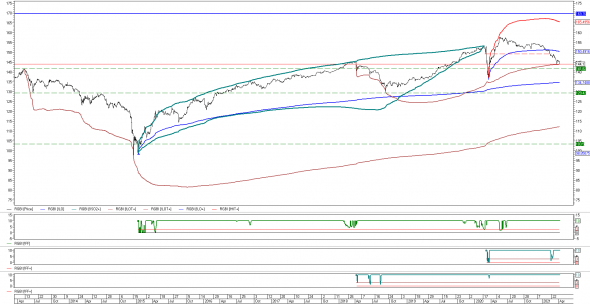

RGBi

ОФЗ RGBI ставка на рубль.

- 14 апреля 2021, 11:43

- |

если всё падение было лишь коррекцией к движению и 145 диапазон как ложный пробой уровня

и обычно разворачивается от 2 или первой «волны»

Снижение RGBI достигло критического уровня.

- 07 апреля 2021, 16:37

- |

Похоже нерезиденты рванули на выход.

ОФЗ продают, доллары покупают.

Других объяснений нет. Индекс доллара слабеет, значит евро вообще в космос.

Походу вышел инсайд о санкциях.

А что если Майкрософт обрушит все Windows в России. Zoom-только первая ласточка. Запрет на видео-конференции для госучреждений России.

В порядке бреда, переходящего в явь.

Никогда не говори никогда.

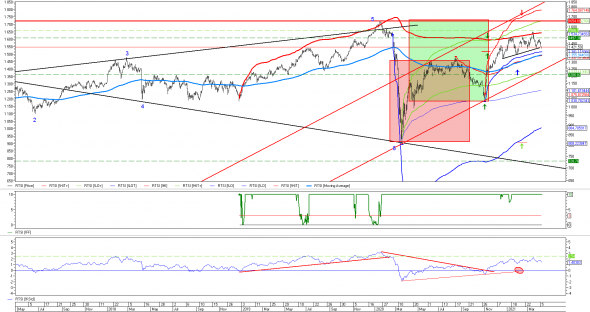

РТС, РГБИ

- 07 апреля 2021, 15:07

- |

РГБИ стоим на сильной поддержке 144., от нее логичен отскок к 150

( Читать дальше )

Итоги недели на мировых рынках

- 26 марта 2021, 19:33

- |

Американские фондовые индексы продолжают своё движение в рамках восходящего тренда. После роста на новости о принятом две недели назад пакете стимулов рынок попытался скорректироваться — вчера индекс S&P 500 опускался более чем на 3% от максимального значения. Однако падение последних дней уже выкуплено, и S&P 500 прибавляет за эту неделю 0,6%.

Европейские фондовые рынки демонстрируют схожую динамику, закрывая неделю в плюсе. В частности, немецкий индекс DAX вырос на 0,8%.

Нефть на этой неделе торговалась в широком боковике — $61-$65 за баррель марки Brent. Как мы и ожидали, падение котировок в конце прошлой недели не продолжилось, и сейчас нефть торгуется на уровне $64,5 за баррель. Поддержку котировкам в моменте оказывает новость о проблемах с поставками нефти из-за остановки движения судов по Суэцкому каналу.

Российский рынок, похоже, начинает успокаиваться после бурной реакции на грядущие санкции: индекс гособлигаций RGBI растёт третью торговую сессию подряд, а рубль укрепился на 1,5% относительно минимального уровня недели, несмотря на рост индекса доллара. Тем не менее, по итогам недели российская валюта потеряла более 2%, индекс РТС в минусе на 1,7%.

Наш Телеграм канал: Акции | Московская Биржа

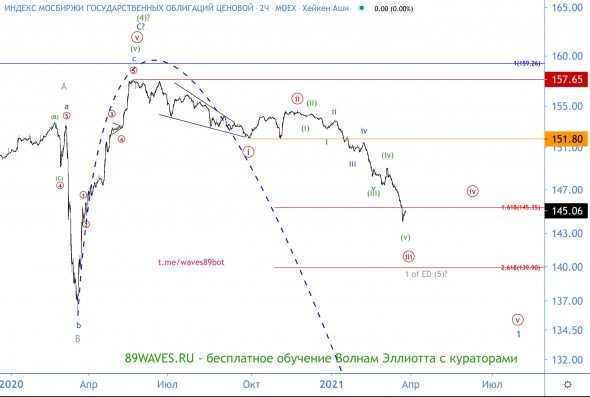

Покупатели закончились - можно покупать! ВА индекса RGBI

- 26 марта 2021, 11:38

- |

#RGBi индекс

Таймфрейм: 2H

Всё строго по плану: https://vk.com/wall-124328009_21557. И минимально необходимая структура волны [iii] исполнена. Сентимент из ящика прямо кричит — никому не нужны наши бонды, кроме сбера, новые санкции, бесконечный ужас и бла-бла… Время покупать бонды, стало быть, с прицелом если не на слом нисходящего тренда, то на существенный откат в волну [iv] или 2 of ED (5).

Делать этого я, разумеется, не буду. Слежу за индексом ради уточнения прогноза по отечественным активам и валюте.

Минфин отменил аукционы ОФЗ 24 марта, крупняк считает вероятность санкций на гос.долг высокой.

- 23 марта 2021, 17:01

- |

(видимо, нет спроса: ОФЗ падают).

RGBI сейчас падает на 0,85% к вчерашнему закрытию.

Судя по распродажам ОФЗ и еврооблигаций,

крупняк опасается санкций на гос. долг и

считает высокой вероятность ввода санкций на гос.долг.

RGBI (индекс ОФЗ) по дневным.

Держу купленные по 73,0р. USD.

Мое мнение о рынке выложил на youtube.

https://www.youtube.com/watch?v=vqlIv-Po7DY&t=249s

С уважением,

Олег.

Так будет обвал или не будет в ближайшие недели? Взгляд с кресла. Продолжение.

- 20 марта 2021, 11:37

- |

1. Доходность 10 летних гос. облигаций в Америке продолжает расти. На эту тему на СЛ было пару полезных постов. Сейчас 1,7% примерно-после 3,5% будет что-то нехорошее...

2. Нефть скорректировалась в рамках восходящего канала, и в апреле надеемся увидеть 77-78 баксов. Команда Р и Р не отступит от своих планов. До 86 догонят наверняка в мае...

3. А вот с удешевлением доллара ничего у пендосов не получается- не дешевеет он к еврику пока, что для экономики США- плохо, товар дорогой получается. Как они будут решать эту проблему-неясно, но решать как-то будут. Иначе получается, что и нефть растет и доллар к евро, такое совпадение долго продолжаться не может...

В общем до лета все прекрасно-за Байдена америкосы извинились, боятся осложнения международной обстановки на фоне растущих экономических проблем ...

Индекс RGBi падает потихоньку- вот это немного напрягает, но пока еще он достаточно высоко- может приостановится. Может он просто новых санкций боится. Апрель-месяц санкционный.

( Читать дальше )

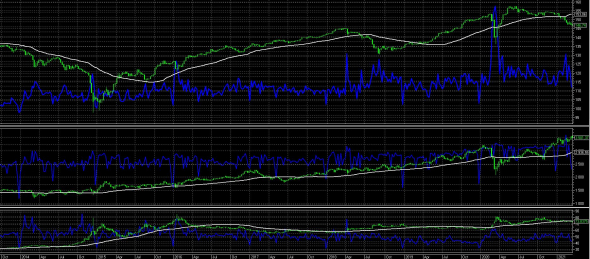

Нет интереса к ОФЗ: на первичных размещениях покупают только гос. банки, про рубль: корреляция RGBI, индекса Мосбиржи и USD/RUB

- 17 марта 2021, 18:31

- |

На сегодняшних размещениях Минфин предложил классических 2 выпуска:

4-летний ОФЗ-26234

10-летний ОФЗ-26235

ОФЗ-52003 (ОФЗ с защитой от инфляции).

Всего удалось привлечь 62.2 млрд. рублей

(итого с начала года – 420 млрд. рублей, при плане в 1 трлн.).

По сути, на первичных размещениях остаются одни госбанки.

3 графика по недельным, сверху вниз: RGBI, индекс Мосбиржи, USD_RUB.

У кого есть желание, можете в excel посчитать коэффициент корреляции (в excel формула есть).

Это интересно.

Раньше на циклах роста ставок и, соответственно, падения облигаций, рубль слабел.

Думаю, сейчас произойдет то же самое, но с запаздыванием (запаздывание может длиться и несколько месяцев).

Причина запаздывания: облигации в 2020 — 2021 годах

стали падать намного раньше, чем произойдет рост ставок.

Индекс облигаций — опережающий индикатор рынка акций.

С уважением,

Олег.

RGBI. Что происходит?

- 11 марта 2021, 22:13

- |

Что это? Локально (как в 2018г) или глобально (как в 2014г) ?? Или будет боковик с вымпелом как в 2010-2013 гг???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал