RGBI

markets report 16/12/25

- 16 декабря 2025, 11:23

- |

Всем вторник! Выпуск 415

Какие новости на нашем рынке не произошли, которых все ждали. Так часто бывает, когда хочется, чтобы мир пришел, а он не приходит много лет. Довольно часто звучит уже никому не интересная фраза «значительно продвинулись в переговорах», которая означает ровное обратное, что никто никуда не продвинулся. Что поделать, политика такая политика. Вместе с тем стоит отметить, что безусловно процесс идет, и разные стороны все же пытаются к чему-то вразумительному прийти и в конечном итоге придут. А пока остается ждать крутых и правильных действий. Без этих действий на нашем рынке будет становится заметно меньше позитива, который будет сказываться на котировках.

Какие новости собираются произойти на нашем рынке, чтобы неделя все же выдалась интересной. Под конец недели ЦБ РФ собирается всех удивить похоже новым снижением ставки. И на этот раз уже ожидается, что ставка может быть понижена аж на 1 п.п. сразу, что должно по идее взбодрить наши акции.

( Читать дальше )

- комментировать

- 241

- Комментарии ( 0 )

📈Индекс гособлигаций RGBI превысил отметку в 119 пунктов впервые с 15 сентября 2025 года, аналитики повсеместно ждут снижения ставки на заседании ЦБ 19 декабря

- 15 декабря 2025, 11:44

- |

О «Коробочке», 99%-ном универсальном паттерне и российских гособлигациях

- 09 декабря 2025, 07:37

- |

Я очень люблю индикатор Зигзаг. Долюбился даже до некоторой, эээ… радикальности, до отрицания флэта. В Зигзаге флэтов нет, там только линии трендов. А если кто в ломаной Зигзага флэт видит, то это не флэт, а сменяющие друг друга разнонаправленные тренды. Достаточно перейти на старший таймфрейм, вместо флэтовой ломаной на нем будет трендовая прямая.

Любимый паттерн – «Коробочка»; сам нашел, сам назвал, сам юзаю. Абсолютно ясно, как этот паттерн формируется, см. на скрине. Появляется часто.

Прогноз паттерна: если линия Зигзага вышла за горизонтальную границу коробочки (коробочка открывается) — она к ней вернется (коробочка закроется).

Срабатывает и в лонг, и в шорт в 99% случаев, проверить несложно на любом графике (проценты в граммах после запятой не считал, но исключений за несколько лет видел немного). Работает на всех таймфреймах и всех (с которыми имел дело) инструментах.

Чем старше таймфрейм, тем лучше. Если одна и та же коробочка сформировалась на нескольких таймфреймах, то прямо еще очень-очень сильно лучше.

( Читать дальше )

Три идеи с фьючерсами: нефть, ОФЗ, Бразилия

- 29 октября 2025, 17:32

- |

Предлагаем три инвестиционные идеи, которые можно реализовать с помощью фьючерсов на Московской Бирже: продажа нефти, покупка контрактов на Индекс ОФЗ и фонд бразильских акций.

Потенциальная доходность идей указана в зависимости от размера гарантийного обеспечения (ГО), необходимого для открытия позиции по фьючерсу. Если вы не знакомы с фьючерсами, то рекомендуем изучить вводный материал на эту тему.

Нефтяные цены не растут даже в условиях новых санкций против РФ

Параметры идеи

- Продажа декабрьского фьючерса на нефть Brent. Код контракта BRZ5.

- Цена продажи: 63,8 пунктов.

- Цели и потенциал: 60,1 пунктов, +48% от ГО.

- Срок: месяц.

Суть идеи

Новые западные санкции против российских нефтяных компаний и морских судов вызвали лишь краткосрочный всплеск на рынке. На среднесрочном горизонте сохраняется давление на котировки нефти, и они могут продолжить снижаться.

Сейчас трейдеры переоценивают риски нарушения цепочек поставок из-за санкций в отношении российских нефтяных компаний, полагают аналитики UBS. Глава МЭА заявил, что влияние санкций будет ограниченным из-за избыточных производственных мощностей в мире. СМИ сообщают, что страны ОПЕК+ планируют очередное увеличение добычи в декабре и в базовом сценарии будет обсуждаться повышение объёма поставок на 137 тыс. баррелей в сутки.

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 2 )

Стратегия по облигациям на IV квартал 2025: как получить доход до 37% за год

- 28 октября 2025, 10:45

- |

%💡 Цикл смягчения денежно-кредитной политики в самом разгаре. Мы ожидаем ключевую ставку 16% на конец 2025 г., 12% на конец 2026 г. и дальнейшее снижение в однозначную область (8% на конец 2027 г.). При таком прогнозе доходность длинных (10+ лет) ОФЗ опустится до 13–13,5% на конец 2025 г. и до 12% через год к концу III и началу IV кварталов, но только если рынок будет закладывать дальнейшее снижение ставки в 2027 г.

Главное

• С начала года на фоне замедления инфляции, перехода ЦБ к циклу снижения ставок и опасений рецессии Индекс ОФЗ полной доходности вырос на 17,6%.

• Ближайшие катализаторы: погашение ОФЗ на 450 млрд руб. 12 ноября и ожидаемое нами снижение ставки к концу 2025 г. до 16%.

• Ожидаем, что Индекс ОФЗ c фиксированным купоном принесет доход за год (на год вперед) в 26%, Индекс корпоративных облигаций МосБиржи — 19%, Индекс корпоративных облигаций МосБиржи/Cbonds с рейтингом AAA — 19%, AA — 19%, A — 23%.

• Корпоративные облигации с рейтингом AAA и AA в целом не интересны.

( Читать дальше )

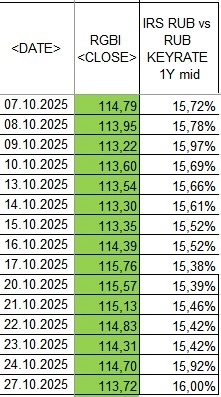

Банкиры сомневаются в продолжении снижения ключевой ставки Как узнать мнение крупных участников рынка

- 27 октября 2025, 22:48

- |

А то, на что ставят деньги.

«IRS RUB vs RUB KEYRATE 1Y mid»

это финансовый индикатор, который

отражает ожидания рынка относительно ключевой ставки Центрального банка России через год,

рассчитанные на основе сделок по процентному свопу (IRS)

Процентный своп (IRS) –

это соглашение между двумя сторонами об обмене процентными платежами.

IRS используют в основном банки, казначейства крупнейших компаний

Одна сторона выплачивает фиксированную процентную ставку в течение срока действия соглашения.

Другая сторона выплачивает плавающую процентную ставку,

которая привязана к такому показателю, как ключевая ставка Центрального банка России (ЦБ РФ)

«1 ГОД» в названии означает, что соглашение рассчитано на один год.

Как понимать этот показатель

«Среднее» значение, например 15,68%,

является фиксированной ставкой, согласованной в свопе.

Эта ставка отражает коллективные ожидания основных участников рынка

относительно среднего уровня ключевой ставки Центрального банка в течении года.

( Читать дальше )

👤 «Ожидания населения мешают ценам снижаться быстрее». Как прошло заседание ЦБ? Почему Набиуллина вынуждена оправдывать снижение ставки?

- 27 октября 2025, 21:16

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как избежать ошибок в облигациях, чтобы 'безрисковый' инструмент не стал для вас ловушкой". Все идеи на канале, подпишись, чтобы не пропустить ничего интересного! У нас уютно

☕#179. За чашкой чая…

Что ж, вот и прошло заседание ЦБ, на котором регулятор принял решение о символическом снижении ключевой ставки на 50 б.п

👀 Рынок воспринял этот шаг достаточно позитивно, хотя многие участники не согласились с решением — особенно на фоне грядущей налоговой реформы и крайне изменчивой инфляции. Почти всё выступление Набиуллина посвятила оправданию этого решения, подчёркивая, что высокие инфляционные ожидания населения мешают ценам снижаться быстрее и даже подталкивают их…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал