PayPal Holdings

💣💥Две бомбы замедленного действия на рынке акций, которые скоро взорвутся

- 31 августа 2023, 11:42

- |

Рынки акций переживают не лучшие времена. Инфляция, рост ставок, замедление экономики — все эти факторы давят на фондовые индексы. Однако среди общего негатива есть и позитивные моменты для инвесторов.

В частности, серьезно недооцененными сейчас выглядят акции Berkshire Hathaway и PayPal. Эти бумаги имеют колоссальный потенциал роста, когда рыночная конъюнктура улучшится. По сути, они как бомбы замедленного действия, которые рано или поздно взорвутся.

Давайте разберемся, почему акции BRK.B и PYPL стоит купить прямо сейчас.

Во-первых, Berkshire Hathaway торгуется с ощутимым дисконтом к справедливой стоимости. Компания имеет широчайшую диверсификацию бизнеса и стабильно генерирует денежные потоки. При этом акции стоят всего в 13,9 раз дешевле EBITDA.

Во-вторых, Berkshire активно выкупает собственные акции, что дополнительно поддерживает курс. Легендарный инвестор Уоррен Баффет явно считает бумаги своей компании недооцененными.

В-третьих, несмотря на нынешние проблемы, PayPal остается сильным брендом в сегменте цифровых платежей. Акции компании упали в цене в разы и торгуются всего в 11,8 от годовой прибыли.

( Читать дальше )

- комментировать

- 577

- Комментарии ( 4 )

Новый генеральный директор PayPal получил хорошую поддержку от Эллиотта

- 25 августа 2023, 17:18

- |

Сказать, что PayPal была нестабильной инвестицией, было бы преуменьшением. Компания была выделена из eBay в 2015 году и уже более восьми лет торгуется как отдельная публичная компания. В настоящее время акции компании стоят ниже 60 долларов за акцию и выросли на 56% по сравнению с ценой IPO в 38 долларов. Это приличная, но далеко не отличная прибыль, особенно если сравнивать ее с доходностью S&P 500 в 111% без учета дивидендов. Однако гораздо интереснее то, что произошло за эти восемь лет.

PayPal начал расти почти сразу летом 2015 года, но по-настоящему акции взлетели в 2020 году. Пандемия в сочетании с масштабной кампанией стимулирования ФРС дала мощный импульс электронной коммерции. Будучи крупнейшим игроком в сфере финансовых технологий, PayPal была среди наиболее очевидных бенефициаров. Продажи выросли на 22,2% в 2020 году, а затем выросли еще на 19,3% в 2021 году.

Рынок поспешил экстраполировать недавнее прошлое в далекое будущее, подняв акции до $310 за акцию в июле 2021 года. Увы, когда инвесторы поняли, что темпы роста продаж в 2020-2021 годах не являются устойчивыми, цена акций начала падать. На прошлой неделе PayPal упал до $57,29, что на 81,5% меньше чем два года назад. Достигла ли компания дна? Давайте попробуем это выяснить.

( Читать дальше )

Стейблкоин PayPal: много шума из ничего

- 09 августа 2023, 11:10

- |

Платежный гигант в понедельник объявил о запуске стейблкоина PayPal USD (PYUSD) в партнерстве с Paxos, ответственной за выпуск BUSD для Binance. Большинство экспертов отнеслись к новости скептически, поскольку инструмент не предлагает ничего нового или полезного для пользователей.

Выгода компании

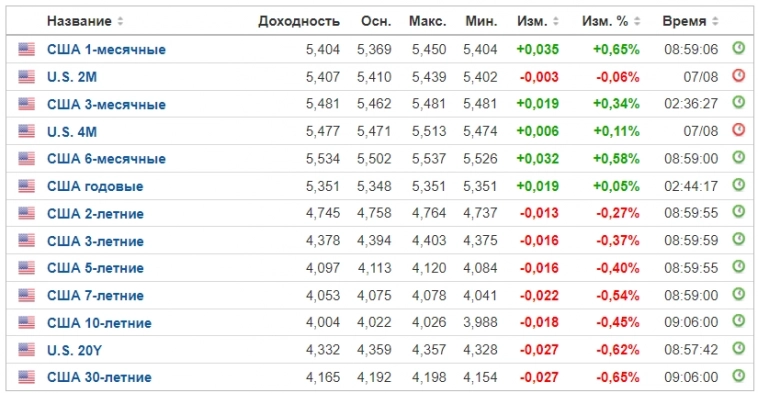

Интерес компании очевиден: полученные от реализации PYUSD деньги Paxos конвертирует в казначейские облигации, доходность по которым превышает 5%.

Источник изображения: investing.com

В пользовательском соглашении прописано, что Paxos делится с PayPal доходами, тогда как пользователь на них не имеет права.

Также PayPal получает неплохие комиссионные от каждой операции с участием стейблкоина, включая конвертацию внутри площадки. Так, за обмен Bitcoin на стейблкоин на сумму в $100 придется отдать $2,5 или 2,5%.

( Читать дальше )

Актуальные инвестидеи: продажа фьючерса Si-9.23 и покупка акций PayPal

- 28 июля 2023, 13:26

- |

Si-9.23

Тикер |

SIU3 |

Идея |

Short |

Срок идеи |

2-8 недель |

Цель |

84 750 руб. |

Потенциал идеи |

6% (по стоимости контракта) |

Объем входа |

10% (по гарантийному обеспечению) |

Стоп-приказ |

91 150 руб. |

После агрессивного поднятия ставки ЦБ РФ рубль замедлил свое ослабление, а высокие уровни цен на нефть, вероятно, не в полной мере сыграли на укрепление национальной валюты. Помимо прочего, рынок может начать закладывать еще одно поднятие ставки Банка России, планирующееся на заседании в сентябре.

Фьючерсы находятся в верхнем пределе тренда. При объеме позиции 10% по гарантийному обеспечению и выставлении стоп-заявки на уровне 91 150 руб. риск на портфель составит 0,5%. Соотношение прибыль/риск составляет 6,2.

PayPal Holdings, Inc.

Тикер |

PYPL |

Идея |

Long |

Срок идеи |

2-10 недель |

Цель |

$77,80 |

Потенциал идеи |

8,01% |

Объем входа |

( Читать дальше )

PAYPAL: палка по палке

- 17 июля 2023, 16:12

- |

#PAYPAL

Таймфрейм: 1D

Продолжаю рассказывать про свой среднесрочный портфель в американских акциях. В нём есть пайпал, который уже прошел величину стоп-лосса, и приближается к тейку по «афганскому заходу».

Вчера SPX пробил подтверждающий уровень для похода на исторические максимумы, поэтому возможно тейкать бумагу буду вместе с ATH по S&P500, а не по торговому плану с графика.

✅PayPal

- 19 июня 2023, 14:27

- |

Масштаб логарифмический. Идет дозревание бумаги. Структура коррекции в виде зигзага ABC. Волна С пошла конечным диагональным треугольником.

Локально цена в зоне продаж, ожидаю реакцию с обновлением минимума. Может вся структура закончится в районе 53, а дальше может состояться восстановление до диапазона продаж.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Обзор годового отчёта PayPal за 2022: рост до 435 млн активных аккаунтов

- 14 мая 2023, 22:49

- |

Аналитики, опрошенные FactSet, в среднем прогнозировали выручку $7,39 млрд и EPS $1,2.

Общий объём платежей через платформу PayPal (Total payment volume, TPV) вырос на 5,3% до $357,4 млрд. Без учёта валютных курсов TPV вырос на 9%. TPV Venmo прибавил 3% и составил $62,5 млрд. PayPal добавила чистыми 2,9 млн новых активных аккаунтов (NNA). Число активных аккаунтов 435 млн, что на 3% выше, чем годом ранее. Среднее число транзакций (за последние 12 мес.) в расчете на 1 активный аккаунт 51,4 по сравнению с 45,4 по итогам 4Q21.

Свободный денежный поток (FCF) $1,43 млрд, без изменений. Компания завершила квартал с $11 млрд в денежных средствах и эквивалентах и к/с финансовых вложениях. Чистый долг отрицательный.

( Читать дальше )

PayPal (PYPL), вышел отчет, акции упали. Не пора ли прикупить?

- 12 мая 2023, 08:15

- |

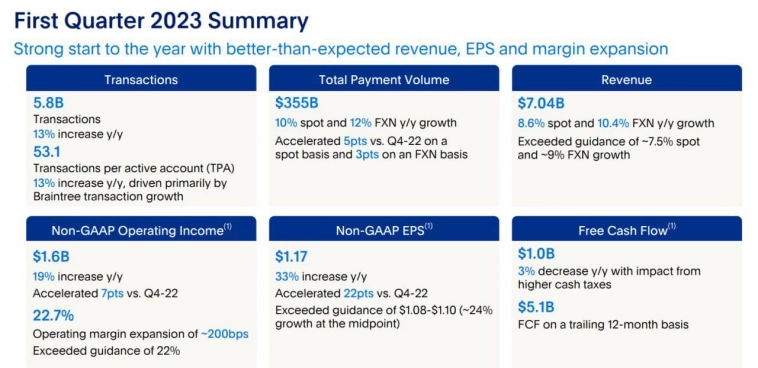

PayPal Holdings, Inc. (#PYPL) – 08 мая вышелотчет компании за 1 квартал 2023 г, за 3 дня цена снизилась на 16%.

📊 Общие сведения (ТТМ в млрд $ США)

💧 Капитализация: 70.7 (при 63.4$ за акцию)

💧 Выручка: 28.08

💧 Операционная прибыль: 4.29

💧 Чистая прибыль: 2.71

💧 Свободный денежный поток: 5.06

Компания управляет технологической платформой, которая обеспечивает цифровые платежи от имени продавцов и потребителей по всему миру. Компания предоставляет платежные решения под названиями PayPal, PayPal Credit, Braintree, Venmo, Xoom, PayPal Zettle, Hyperwallet, PayPal Honey и Paidy. Платежная платформа компании позволяет потребителям отправлять и получать платежи примерно на 200 рынках и примерно в 150 валютах, выводить средства на свои банковские счета в 56 валютах и хранить остатки на своих счетах PayPal в 25 валютах.

📊 Квартальные данные (в млрд $ США)

💧 Выручка: 7.04 (+8.6% г/г)

💧 Операционные расходы: 6.04 (+4.7% г/г)

💧 Операционная прибыль: 1 (+40.5% г/г)

💧 Чистая прибыль: 0.8 (+56.2% г/г)

( Читать дальше )

💱 PayPal (PYPL) - обновленный обзор на компанию по итогам 1кв 2023г

- 11 мая 2023, 12:13

- |

▫️Капитализация: 74 млрд / 66$ за акцию

▫️Выручка TTM: $28 млрд

▫️EBITDA TTM:$5,3 млрд

▫️Чистая прибыль TTM: 2,7 млрд

▫️P/E ТТМ:28

▫️fwd P/E 2023: 16,5

▫️P/B:9,3

Все обзоры https://t.me/taurenin/1275

👉 PayPal — крупнейшая дебетовая электронная платёжная система. Позволяет клиентам оплачивать счета и покупки, отправлять и принимать денежные переводы.

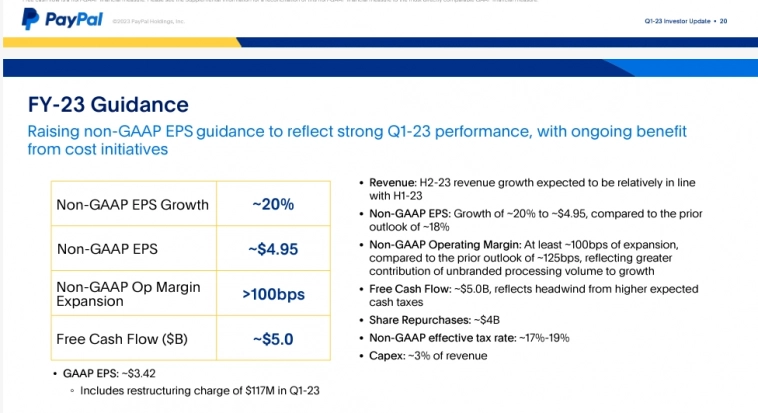

👉 Отдельно выделю результаты компании за 1 квартал 2023:

▫️Выручка (без эффекта валюты):$7 млрд (+10% г/г)

▫️Операционная прибыль: $1,6 (+19% г/г)

▫️Скор. чистая прибыль: $1,3 (+29% г/г)

▫️FCF: $1 млрд (-3% г/г)

✅ Не смотря на ощутимый спад в онлайн-торговле США, PayPal показывает отличный темп роста операционной и чистой прибыли на 19% и 29% соответственно (правда относительно довольно низкой базы 2022 года). Менеджмент подтверждает прогноз на 2023г по росту прибыли на 20% г/г, при темпе роста выручки в около 10%.

✅ Стратегия по сокращению затрат реализуется вполне эффективно: при росте выручки на 10% г/г, операционные издержки выросли всего на 4,6% г/г до $6 млрд (рост издержек медленнее инфляции). В первую очередь помогло сокращение персонала (маркетинг, IT, поддержка и т.д.). Дополнительным плюсом отмечу падение компенсаций в форме акций на 17,7% г/г.

( Читать дальше )

Негативные факторы в акциях PayPal уже учтены - Синара

- 10 мая 2023, 21:06

- |

Темп роста выручки (+9% г/г) оказался сопоставимым с 1К22 (+7% г/г), но значительно ниже уровней, наблюдавшихся в период пандемии COVID-19 (+15% г/г в 2019 г., +21% г/г в 2020 г. И +18% г/г в 2021 г. ). Мы считаем, что рынок ожидал замедления роста, так как консенсус-прогноз предполагает по итогам 2023 г. увеличение выручки на 7% г/г.

Рост выручки обусловлен увеличением доходов от «иных услуг с добавленной стоимостью» на 39% г/г, которое помогла компенсировать скромный рост выручки от транзакций (+6% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал