Oracle

Рынок США: обзор и прогноз на 10 декабря. Инвесторы ждут сдержанных шагов от ФРС

- 10 декабря 2025, 12:27

- |

Главным событием этой среды станут итоги двухдневного заседания комитета по открытым рынкам (FOMC), в частности обновленные макропрогнозы и комментарии Джерома Пауэлла относительно курса денежно-кредитной политики на 2026 год. В консенсус закладывается снижение ключевой ставки на 0,25 п.п., до 3,5–3,75%. Вероятность этого, по данным Polymarket и специальных фьючерсов, оценивается почти в 100%.

С учетом усиления разногласий внутри комитета предполагаем преобладание «ястребиных» настроений среди руководства регулятора. Часть его представителей может проголосовать против снижения ставки, аргументируя это тем, что цикл смягчения ДКП зашел достаточно далеко и его продолжение может привести к новому разгону инфляции.

От Джерома Пауэлла инвестсообщество ожидает заявлений о пересмотре вверх предельного уровня ставки и объяснения позиции противников дальнейшего смягчения монетарных условий.

Макростатистика после шатдауна продолжает выходить в усеченном объеме. Данные BLS и неофициальных исследований по-прежнему свидетельствует об отсутствии активного найма и масштабных увольнений. Инфляция по PCE за сентябрь (2,8% г/г) остается выше цели Федрезерва.

( Читать дальше )

- комментировать

- 271

- Комментарии ( 0 )

Майкл Бьюрри, ставший прототипом героя фильма "Игра на понижение", обвиняет гиперскейлеров в сфере ИИ в искусственном завышении доходов — CNBC

- 12 ноября 2025, 14:09

- |

Майкл Бьюрри, инвестор, ставший прототипом героя фильма «Игра на понижение» обвиняет некоторые крупнейшие технологические компании Америки в использовании агрессивной бухгалтерской отчётности для увеличения прибыли от бума в сфере искусственного интеллекта.

Основатель Scion Asset Management заявил, что «гиперскейлеры» — крупные поставщики облачной инфраструктуры и инфраструктуры искусственного интеллекта — занижают расходы на амортизацию, полагая, что срок службы чипов будет дольше, чем на самом деле.

«Занижение амортизации за счёт продления срока полезного использования активов искусственно увеличивает прибыль — это одно из самых распространённых мошенничеств в наше время, — написал Бьюрри.

Бьюрри подсчитал, что с 2026 по 2028 год из-за этого бухгалтерского манёвра амортизация будет занижена примерно на 176 миллиардов долларов, что приведёт к завышению отчётной прибыли во всей отрасли. Он выделил платформы Oracle и Meta*, заявив, что к 2028 году их прибыль может быть завышена примерно на 27 % и 21 % соответственно.

( Читать дальше )

💰 Крупные технологические компании берут в долг $126 млрд на ИИ

- 12 ноября 2025, 01:07

- |

Гонка в области ИИ превратилась в «марафон должников». За сентябрь и октябрь Meta, Oracle и другие технологические гиганты привлекли $88 млрд в облигациях для строительства новых дата-центров ИИ.

Общий объем заимствований, связанных с ИИ, достиг $126 млрд, что в пять раз больше, чем в прошлом году. За последнее десятилетие сектор в среднем занимал только $32 млрд в год. Кстати, только одна компания Oracle набрала долгов на $18 млрд.

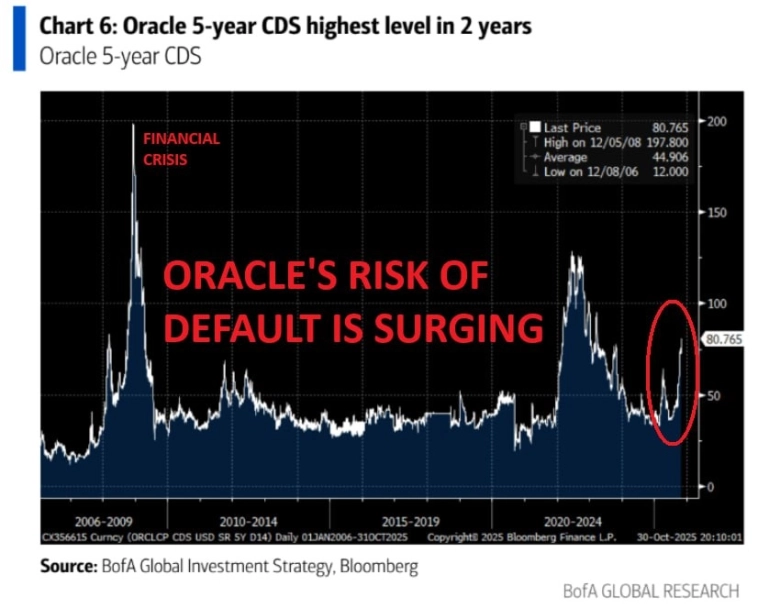

💣 Кредитные рынки начинают нервничать

Стоимость страхования долга Oracle, известная как пятилетний CDS, достигла двухлетнего максимума и почти удвоилась с начала года. Аналитики Morgan Stanley ожидают, что общий долг Oracle превысит $200 млрд к 2028 году.

💸 Денежный поток движется в неправильном направлении

Свободный денежный поток Oracle уже отрицательный. Компания тратит быстрее, чем зарабатывает, и использует сложные финансовые структуры, чтобы скрыть часть долга. Финансовый рычаг продолжает расти, в то время как прибыль за ним не успевает.

( Читать дальше )

Oracle ожидает, что к 2030 году объем продаж облачных решений составит $166 млрд

- 17 октября 2025, 18:22

- |

Oracle (ORCL) ожидает, что выручка от облачной инфраструктуры достигнет $166 млрд в 2030 финансовом году, пишет Reuters. Такой прогноз озвучил один из генеральных директоров компании Клэй Магоуирк на встрече с аналитиками, после чего акции Oracle выросли на 5%.

В сентябре компания сообщила, что получила заказы на инфраструктуру на сотни миллиардов долларов и сотрудничает с разработчиком ChatGPT — OpenAI — над проектом стоимостью $500 млрд, включающим строительство пяти новых центров обработки данных.

Магоуирк отметил, что за один 30-дневный период в предыдущем квартале Oracle Cloud Infrastructure получила новые обязательства на сумму $65 млрд, включая контракт с Meta Platforms (META) на $20 млрд. Он подчеркнул, что эти заказы поступили от клиентов, не связанных с OpenAI.

Компания также уточнила прогноз по марже, заявив, что ожидает скорректированную валовую прибыль в размере 30–40% от предоставления облачной инфраструктуры, поддерживающей технологии искусственного интеллекта. Oracle привела пример, согласно которому расходы по шестилетнему контракту стоимостью $60 млрд составят около $6,4 млрд в год, а уровень прибыльности останется стабильным на протяжении всего срока соглашения.

( Читать дальше )

Про ИИ пузырь

- 11 октября 2025, 08:07

- |

После крушения самолёта на необитаемом острове оказались три человека: у первого — дверь от самолёта, у второго — 100 $ в кармане, у третьего — ничего.

Тот, у которого 100 $, покупает у первого дверь (ну, чтобы хижину прочнее сделать). Тот, у которого ничего нет, организует банк и предлагает второму сделать депозит (100 $).

Второй, который теперь с дверью, хочет иметь денег и берёт в этом банке кредит под залог двери. Первый, у которого теперь 100 $ на депозите, снимает уголок в хижине второго и платит ренту через банк. Ну и работает заодно у первого, рубит дрова для обогрева хижины, за что получает от него зарплату (через банк).

Потом он кредитуется в банке, имея постоянный доход. А второй перекредитовывается под дело производства дров.

В итоге через некоторое время — обороты у банка

10 000 $, у первых двух — оборотные средства по несколько тысяч долларов на депозите и расчётных счётах…

Но реально у них троих на необитаемом острове — дверь от самолёта и 100 $.

( Читать дальше )

Акции Oracle снизились после сообщений о падении маржи от облачного бизнеса

- 09 октября 2025, 17:44

- |

Акции Oracle Corp. (ORCL) снизились после публикации данных о том, что рентабельность облачного подразделения компании оказалась ниже ожиданий аналитиков Уолл-стрит, сообщает Bloomberg.

За три месяца, завершившиеся в августе, Oracle получила около $900 млн дохода от аренды серверов на базе чипов Nvidia (NVDA). При этом валовая прибыль составила лишь около $125 млн, что оказалось существенно ниже прогнозов. Бумаги Oracle упали на 7,1%, но затем частично восстановились. Акции Nvidia снизились на 0,6%.

В некоторых случаях Oracle фиксировала убытки при аренде небольших партий графических процессоров Nvidia, включая как новые, так и более старые модели. Представитель компании отказался комментировать информацию.

Несмотря на временное снижение, акции Oracle выросли примерно на 70% с начала года благодаря росту спроса на технологии искусственного интеллекта. В прошлом месяце компания прогнозировала, что выручка в облачном сегменте увеличится на 700% в течение трех финансовых лет, что ранее вызвало рост акций на 36%.

( Читать дальше )

Рынок США: обзор и прогноз на 8 октября. В центре повестки «минутки» ФРС

- 08 октября 2025, 13:35

- |

Мы ожидаем

В фокусе внимания инвесторов сегодня будет публикация протоколов сентябрьского заседания FOMC, которые представляют интерес в плане нюансов дискуссии его участников, а также баланса их мнений относительно дальнейшего курса монетарной политики. После смешанных сигналов по итогам последнего заседания (более «голубиный» прогноз ставок и сдержанный тон пресс-конференции Пауэлла) инвесторам также важно оценить степень обеспокоенности ФРС по поводу устойчивости инфляции. Если выяснится, что тревоги монетарных властей по поводу роста цен сильнее, чем предполагалось, это может привести к углублению коррекции на рынке акций.

Выходящие в эту среду еженедельные данные по заявкам на ипотеку дадут дополнительные ориентиры относительно состояния рынка жилья после падения показателя на 12,7% на предыдущей неделе.

Фьючерсы на американские индексы демонстрируют околонулевую динамику. Баланс рисков мы оцениваем как нейтральный при умеренной волатильности. Ориентируемся на колебания S&P 500 в диапазоне 6670–6760 пунктов (от -0,7% до +0,6% к уровню закрытия предыдущей сессии).

( Читать дальше )

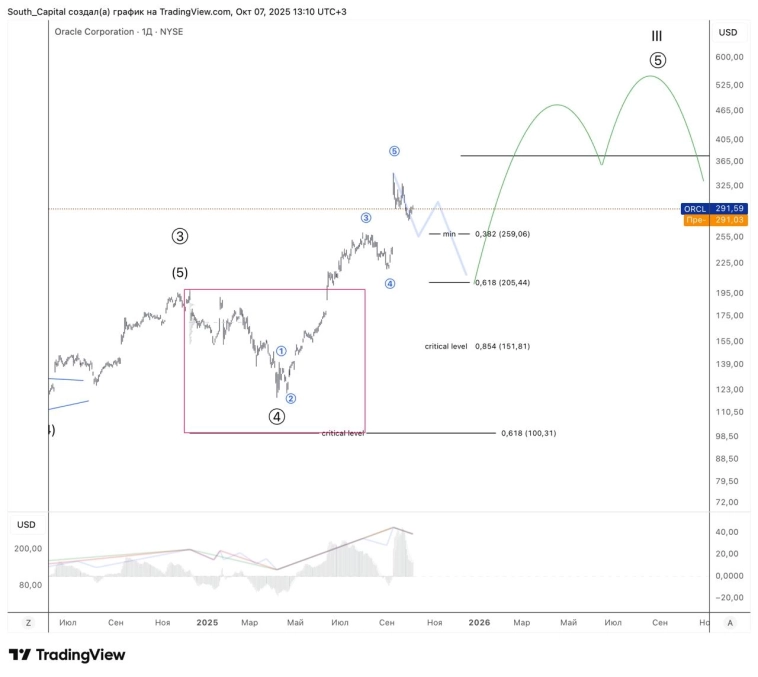

⭐️ Oracle. Время коррекции

- 07 октября 2025, 14:55

- |

После выполнения целей первого импульса актив выходит в коррекцию. Теперь нам предстоит увидеть стандартную коррекционную тройку в диапазоне 205,44-259,06.

По мере завершения отката вниз ожидаю возврат бумаги к дальнейшему роста с потенциалом 400+.

Разделение TikTok: о чем договорились Китай и США?

- 26 сентября 2025, 13:36

- |

Одна из крупнейших в истории американо-китайских отношений коммерческая сделка должна завершиться уже в ближайшее время. Группа американских бизнесменов и инвесторов приобретет у китайской корпорации ByteDance американское подразделение социальной сети TikTok. Напомним, что в 2024 году указом президента TikTok было предписано либо уйти с американского рынка, либо согласовать передачу американскому инвестору и хранить данные пользователей в США.

В начале сентября Дональд Трамп и Си Цзиньпин согласовали продажу платформы американским инвесторам. По словам вице-президента США, американское подразделение TikTok оценивается в $14 млрд. В КНР стоимость 100% акций компании определили в пределах $30–35 млрд. Доля выручки TikTok в США за 2024 год в ее совокупном объеме составила 46% ($11 млрд).

По условиям предварительно согласованной сделки 45% американского филиала TikTok приобретет международный консорциум инвесторов во главе с Oracle, 35% останется у нынешних американских инвесторов (в основном это частные фонды), 20% сохранит за собой основательница соцети ByteDance, которая в результате продажи 45%-го пакета получит от консорциума инвесторов примерно $6–6,5 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал