NASDAQ 100

markets report 4/10/23

- 04 октября 2023, 08:51

- |

Всем среда!

Уолл Стрит вчера зафиксировал очередное неслабое падение, так еще и фьючи в моменте стоят тоже в отрицательной зоне поэтому фон пока негативный. На этом могучий DOW Jones растерял весь рост этого года, SnP тоже не стал отскакивать от 4300 и пошел дальше вниз, похоже может дойти до 4100. NASDAQ 100 пока тестирует свою локальную поддержку, но высокие процентные ставки больше всего угрожают техам, поэтому и этот индекс с большой вероятностью пойдет дальше вниз. Участников встревожили неожиданно подскочившее число вакансий, в преддверии важных пятничных данных по занятости, которые могут спасти ситуацию. А пока индекс волатильности VIX попер сильно выше и уже тестировал уровень в 20 пунктов впервые с мая.

Доходность казначейских 10ти леток поперла дальше на более высоки уровни, и это конечно портит настроение всем на фондовом рынке. Парни из JP Morgan отмечают, что последнее время рынок акций стал гораздо четче реагировать на рост доходностей госбондов. Всех пугает не только периодически обновляемый максимум, но и по словам аналитиков на Уолл Стрит, толпа наконец поверила что ставки будут высокими еще долго и ФРС не будет разворачивать свою политику в ближайшее время.

( Читать дальше )

- комментировать

- 243

- Комментарии ( 0 )

Быки по природному газу напряженно потирают лапы – наступает их звездный час

- 28 сентября 2023, 19:41

- |

Добрый день!

Цена на природный газ вплотную подошли к «психологическому» уровню 3.00 USD/MMBtu, причём это уже будет третья попытка тестирования линии. Почему сейчас так интересно обратить на это внимание? Напомним, что приближается отопительный сезон, в котором газ играет одну из ключевых ролей для целей отопления жилых и общественных зданий, поэтому возникает сезонный спрос на него. Также не стоит исключать влияние на газовые котировки геополитических факторов. Базовый сценарий на текущий момент – потенциальный пробой горизонтали 3.00 USD/MMBtu с ростом в сторону уровня сопротивления 4.00. Кстати, если присмотреться, то на графике (дневной и недельный таймфреймы) прорисовывается красивое дно с «линией шеи» как-раз на уровне 3.00:

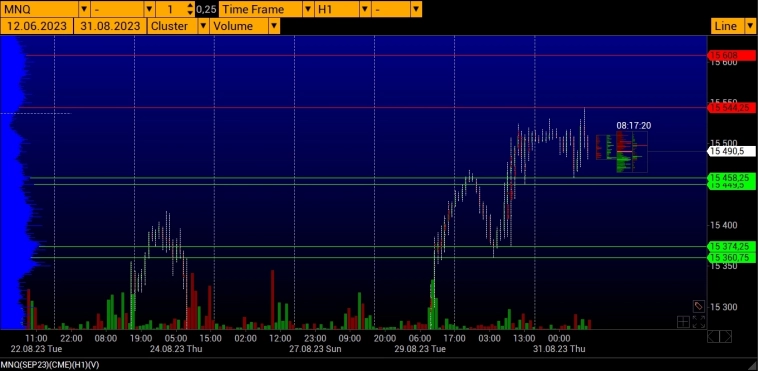

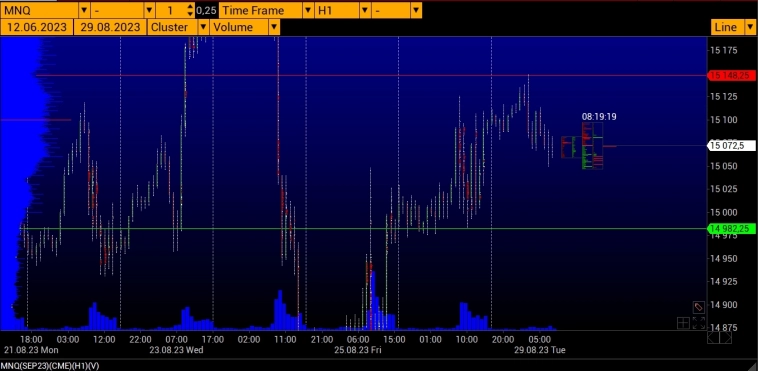

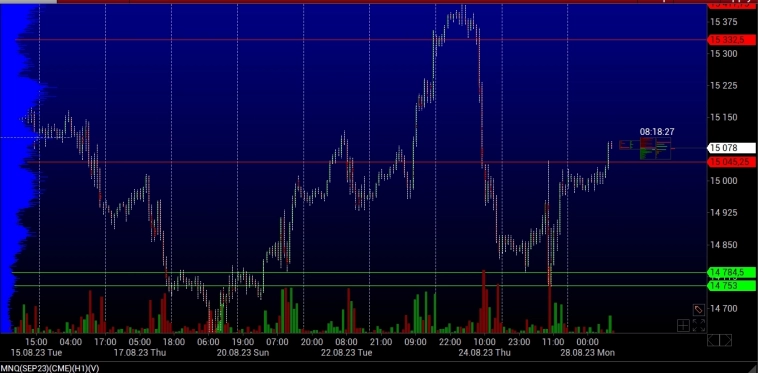

Индекс NASDAQ 100, на дневном таймфрейме, пытается пробить уровень поддержки 14557, который может одновременно являться линией шеи двойной вершины (фактически, её разновидности «неудавшийся размах»). Конечно, не стоит сбрасывать со счетов и отбой от поддержки с последующим ростом, поэтому стоит дождаться истинного пробития уровня, а также наблюдение за формированием свечных сигналов:

( Читать дальше )

Спекулянты Уолл-стрит ставят на снижение акций технологического сектора - чистая короткая позиция по фьючерсам на NASDAQ 100 составляет $8,1 млрд

- 26 сентября 2023, 14:48

- |

В то же время чистая короткая позиция по фьючерсам на индекс S&P 500 незначительна и остаются открытыми длинные позиции на сумму $15 млрд.

quote.ru/news/article/6512a7279a794752e5da4baf

Вводная к открытию недели

- 03 сентября 2023, 22:32

- |

Неделя откроется с выходного в США, что означает низкую ликвидность в понедельник, валютный рынок с шансом 95% будет в узком диапазоне на сессии США, если только не произойдет внеплановое важное событие, которое заставит инвесторов хеджироваться через валюту, ибо остальные рынки будут закрыты.

Приток ликвидности на рынки после лета обычно происходит во вторник после Дня Труда США и этот день обычно показателен для сентябрьского тренда, но в этот вторник нет важных данных США.

Ключевым отчетом недели станет ISM услуг США в среду, именно после этого отчета можно будет сделать вывод о направлении традиционного сентябрьского тренда, важен как заголовок, так и компоненты, особое внимание следует уделить ценам и занятости.

РБА и ВоС огласят решение по ставке по вторник и среду соответственно, рынки ожидают сохранения ставок неизменными, но, если ставка будет повышена, особенно ВоС, рынки экстраполируют это решение на ФРС, что приведет к уходу от риска.

Если РБА и ВоС оставят ставки неизменными, что наиболее вероятно, следует обратить внимание на риторику о вероятности повышения ставки в будущем и на аргументы по сохранению ставки неизменной, повествование о рисках рецессии может стать неприятным для ушей участников рынка, рассчитывающих на вечнозеленую экономику.

( Читать дальше )

Вывод по Nonfarm Payrolls

- 01 сентября 2023, 16:51

- |

Рынки ждали слабого отчета, получили его чуть лучше ожиданий за август, но в целом данные соответствует Златовласке, если не начинать копаться в ревизиях.

Ревизия за два предыдущих месяца составила -110К и это с учетом, что это уже вторая ревизия на понижение за июнь (первая была в июльском нонфарме), не считая коррекции на понижение в годовом отчете в прошлую пятницу.

Данные по росту зарплат хоть и оказались ниже на 0,1%гг, чем в июле, но количество рабочих дней в августе говорит, что при коррекции на количество рабочих дней в сравнении с июлем рост зарплат как минимум не снизился.

Уровни безработицы резко выросли, что неудивительно при таком пересчете рабочих мест на понижение, но этот негатив во многом компенсирован ростом участия в рабочей силе, что является позитивом (но есть сомнения, что в следующем нонфарме и сие не пересчитают на понижение).

В целом, экономическое чудо мягкой посадки ФРС вполне может оказаться рядом статистических ошибок, но ревизии смотрят гораздо меньшее количество людей, считая их устаревшими.

( Читать дальше )

Вводная к Nonfarm Payrolls

- 01 сентября 2023, 14:50

- |

Общую ситуацию описывать не буду, она изложена во вводной в сентябрь.

И так понятно, что писец приветливо машет хвостом, но его пришествие в полном объеме можно всегда отдалить или ускорить.

Какова важность отчета по рынку труда США за август?

В свете оценки риторики и действий ФРС – важно, ибо ФРС жаждет завершить цикл повышения ставок из-за проблем на долговом рынке США, тем более что администрация Байдена не хочет уронить экономику перед выборами, и мы уже давно не слышали заявлений Байдена или Йеллен в силе «инфляция все ещё высока, приоритет ФРС должен быть сосредоточен на инфляции».

Нонфарм ниже 200К, второй после июльского, станет достаточным основанием не только для отсутствия повышения ставки ФРС на сентябрьском заседании, но и, возможно, для допущения замечания о возможности отсутствия повышения ставки и на ноябрьском заседании в случае падения инфляции CPI за август.

Но глобально это буря в рюмке, ибо рынки ждут повышения ставки в сентябре с шансом 10% и отыгрывать тут по уму нечего, тем более что снижение найма в августе также связано с увольнениями и забастовками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал