SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

MSCI Russia

Норникель, Яндекс и Новатэк претендуют на место в четверке лидеров индекса MSCI Russia 10/40 - Газпромбанк

- 11 августа 2021, 14:46

- |

Сегодня поздно вечером MSCI объявит результаты августовской ребалансировки. Мы не ожидаем включения каких-либо новых акций в состав индекса MSCI Russia или исключения имеющихся.

«Газпромбанк»

Наиболее интересным моментом должен стать исход борьбы за место в четверке лидеров индекса MSCI Russia 10-40. Претендентами являются «Норникель», «Яндекс» и «НОВАТЭК». Дата определения цены – 19 августа.Де Пой Эрик

«Газпромбанк»

- комментировать

- Комментарии ( 0 )

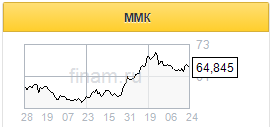

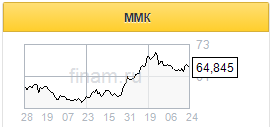

Рост объемов производства и высокие цены обеспечат ММК сильные квартальные финансовые результаты - Финам

- 14 июля 2021, 16:38

- |

Сегодня группа ММК представила операционные результаты за II квартал и первую половину 2021 года. Производителю в полной мере удалось воспользоваться ростом спроса на продукцию и своевременным завершением модернизации прокатного стана 2500.

Квартальный объем выплавки стали вырос на 3,1% по сравнению с I кварталом 2021 г. и составил 3 401 тыс. т. Полугодовой объем увеличился на 24,5% (г/г) до 6,7 млн т.

Продажи металлопродукции во II квартале 2021 возросли на 14,3% (к/к) до 3,32 млн т. За полугодие продажи составили 6,22 млн т, что на 25,3% больше, чем годом ранее. В том числе продажи листового горячекатанного проката выросли на 59,4% до 2,97 млн т.

Благодаря исключительно удачной конъюнктуре рынка, средняя цена реализации металлопродукции ММК во II квартале выросла на 32,4% (к/к) до $944 за т. Средняя цена реализации в первом полугодии выросла на 49,3% в годовом выражении – до $836 за т. В том числе цена реализации листового горячекатанного проката по сравнению с прошлым годом подскочила на 60,8% до $764 за т.

Рост объемов производства в сочетании с высокими ценами обеспечит ММК сильные квартальные финансовые результаты, которые компания намерена раскрыть 22 июля. И, похоже, это будут самые сильные квартальные результаты за многие годы, что поможет поддержать щедрую дивидендную политику ММК.

Введение временных пошлин на экспорт металлов с 1 августа до 31 декабря 2021 г. не окажет большого негативного влияния на результаты ММК во второй половине 2021 г., поскольку компания рассматривает внутренний рынок РФ для себя в качестве приоритетного. Доля экспорта продукции ММК за пределы РФ и стран ЕАЭС в I квартале 2021 г. составила около 23% и вряд ли существенно превысит эту величину по итогам года.

Недавно компания приступила к возобновлению производства горячего проката на заводе MMK Metalurji в Искендеруне (Турция), остановленного в 2012 г. Это добавит порядка 200-260 тыс. т горячекатаного проката в 2021 г., а 2022 г. ожидается выход завода на полную проектную мощность, которая составляет около 2 млн т.

ФГ «Финам»

Квартальный объем выплавки стали вырос на 3,1% по сравнению с I кварталом 2021 г. и составил 3 401 тыс. т. Полугодовой объем увеличился на 24,5% (г/г) до 6,7 млн т.

Продажи металлопродукции во II квартале 2021 возросли на 14,3% (к/к) до 3,32 млн т. За полугодие продажи составили 6,22 млн т, что на 25,3% больше, чем годом ранее. В том числе продажи листового горячекатанного проката выросли на 59,4% до 2,97 млн т.

Благодаря исключительно удачной конъюнктуре рынка, средняя цена реализации металлопродукции ММК во II квартале выросла на 32,4% (к/к) до $944 за т. Средняя цена реализации в первом полугодии выросла на 49,3% в годовом выражении – до $836 за т. В том числе цена реализации листового горячекатанного проката по сравнению с прошлым годом подскочила на 60,8% до $764 за т.

Рост объемов производства в сочетании с высокими ценами обеспечит ММК сильные квартальные финансовые результаты, которые компания намерена раскрыть 22 июля. И, похоже, это будут самые сильные квартальные результаты за многие годы, что поможет поддержать щедрую дивидендную политику ММК.

Введение временных пошлин на экспорт металлов с 1 августа до 31 декабря 2021 г. не окажет большого негативного влияния на результаты ММК во второй половине 2021 г., поскольку компания рассматривает внутренний рынок РФ для себя в качестве приоритетного. Доля экспорта продукции ММК за пределы РФ и стран ЕАЭС в I квартале 2021 г. составила около 23% и вряд ли существенно превысит эту величину по итогам года.

Недавно компания приступила к возобновлению производства горячего проката на заводе MMK Metalurji в Искендеруне (Турция), остановленного в 2012 г. Это добавит порядка 200-260 тыс. т горячекатаного проката в 2021 г., а 2022 г. ожидается выход завода на полную проектную мощность, которая составляет около 2 млн т.

После недавнего SPO 3% акций ММК контролирующим акционером free float акций компании увеличен до 18,74%. Это открывает перспективы для возвращения их в индекс MSCI Russia в один из следующих пересмотров состава индекса. При этом по основным мультипликаторам капитализация ММК выглядит недооцененной относительно сопоставимых компаний сектора. Мы сохраняем рекомендацию «Покупать» для акций «Магнитогорский металлургический комбинат» с целевой ценой в районе 77 руб. за штуку.Калачев Алексей

ФГ «Финам»

Временные экспортные пошлины на сталь окажут минимальное влияние на результаты ММК - Финам

- 01 июля 2021, 22:36

- |

ПАО «ММК» — крупная российская металлургическая компания, на которую приходится около 17% российского производства стали. ММК поддерживает высокую загрузку производственных мощностей, постоянно ведет их обновление, имеет в портфеле большую долю продукции с высокой добавленной стоимостью. Компания представила по итогам 1 квартала 2021 года сильную операционную и финансовую отчетность, нарастив ключевые показатели как в квартальном, так и годовом сравнении. Показатель EBITDA увеличился на 53% к/к и на 64% г/г. Прибыль выросла в полтора раза к 4 кварталу и в 3,5 раза к 1 кварталу 2020 года. Результаты 2 квартала будут раскрыты 22 июля, и они обещают быть сильными благодаря сохраняющимся высоким ценам на стальной прокат.

В планах ММК – нарастить производство по итогам 2021 года на 14-15%. При этом производство премиальной продукции увеличится на 3%. В этом году ММК планирует запустить производство горячекатаного проката в Турции мощностью около 2 млн тонн в год.

Введение временных пошлин на экспорт металлов с 1 августа до 31 декабря 2021 года не окажет большого негативного влияния на результаты ММК во второй половине 2021 года. Доля экспорта продукции за пределы РФ и СНГ в 2020 году составила в выручке компании около 14%, а в 1 квартале 2021 года – около 23%.

ММК рассматривает внутренний рынок РФ для себя в качестве приоритетного. Прогноз по продажам стальной продукции в 2021 году в России установлен на уровне 12 млн тонн. В результате ММК выигрывает от роста цен на премиальном российском рынке стального проката и несет минимальные потери от обложения экспорта пошлинами. По итогам 2021 года мы ожидаем чистую прибыль ММК на уровне $1,7 млрд.

Компания поддерживает минимальный в отрасли уровень долговой нагрузки (на уровне 0,08х по отношению к EBITDA на последнюю отчетную дату) и входит в число эмитентов с самой высокой доходностью акций. Дивидендная политика ММК предполагает распределение на дивиденды до 100% свободного денежного потока. В 2021 году общая дивидендная доходность акций ММК к текущей цене может составить около 12% (с учетом приходящихся на этот год выплат дивидендов за 3-й и 4-й кварталы 2020 года).

ФГ «Финам»

В планах ММК – нарастить производство по итогам 2021 года на 14-15%. При этом производство премиальной продукции увеличится на 3%. В этом году ММК планирует запустить производство горячекатаного проката в Турции мощностью около 2 млн тонн в год.

Введение временных пошлин на экспорт металлов с 1 августа до 31 декабря 2021 года не окажет большого негативного влияния на результаты ММК во второй половине 2021 года. Доля экспорта продукции за пределы РФ и СНГ в 2020 году составила в выручке компании около 14%, а в 1 квартале 2021 года – около 23%.

ММК рассматривает внутренний рынок РФ для себя в качестве приоритетного. Прогноз по продажам стальной продукции в 2021 году в России установлен на уровне 12 млн тонн. В результате ММК выигрывает от роста цен на премиальном российском рынке стального проката и несет минимальные потери от обложения экспорта пошлинами. По итогам 2021 года мы ожидаем чистую прибыль ММК на уровне $1,7 млрд.

Компания поддерживает минимальный в отрасли уровень долговой нагрузки (на уровне 0,08х по отношению к EBITDA на последнюю отчетную дату) и входит в число эмитентов с самой высокой доходностью акций. Дивидендная политика ММК предполагает распределение на дивиденды до 100% свободного денежного потока. В 2021 году общая дивидендная доходность акций ММК к текущей цене может составить около 12% (с учетом приходящихся на этот год выплат дивидендов за 3-й и 4-й кварталы 2020 года).

После недавнего SPO 3% акций ММК контролирующим акционером free float акций компании увеличен до 18,74%. Это открывает перспективы для возвращения их в индекс MSCI Russia в один из следующих пересмотров состава индекса. При этом, по основным мультипликаторам капитализация ММК выглядит недооцененной относительно сопоставимых компаний сектора.Калачев Алексей

Мы рекомендуем «Покупать» акции ПАО «Магнитогорский металлургический комбинат» с целевой ценой 77,1 рубля. Потенциал роста в перспективе 12 месяцев составляет 27,9%.

ФГ «Финам»

Поддержку акциям TCS Group могли оказать итоги ребалансировки индекса MSCI Russia - Финам

- 28 мая 2021, 20:29

- |

В четверг, 27 мая, стоимость акций TCS Group, материнской компании банка «Тинькофф», подскочила более чем на 6%, а капитализация кредитора впервые превысила 1 трлн руб. При этом каких-то «прорывных» новостей по банку не выходило.

ГК «Финам»

На данный момент у нас нет официальной рекомендации по акциям TSC Group. Между тем, бумаги банка торгуются с существенной премией по мультипликаторам по отношению к другим представителям банковского сектора России, и их текущие котировки выглядят завышенными.

В принципе, определенную поддержку акциям TCS Group мог оказать тот факт, что в четверг после закрытия торгов вступили в силу итоги ребалансировки индекса MSCI Russia, что в целом способствовало росту волатильности в ряде бумаг российских эмитентов. Кроме того, днем ранее состоялась презентация стратегии инвестиционного подразделения банка, «Тинькофф Инвестиции», подразумевающая весьма оптимистичные цели по росту клиентской базы. Нельзя исключать и варианта какого-то инсайда, о котором мы, возможно, узнаем в скором времени, а также отложенной реакции инвесторов на финансовые результаты банка за I квартал, обнародованные ранее в этом месяце.Додонов Игорь

ГК «Финам»

На данный момент у нас нет официальной рекомендации по акциям TSC Group. Между тем, бумаги банка торгуются с существенной премией по мультипликаторам по отношению к другим представителям банковского сектора России, и их текущие котировки выглядят завышенными.

Потенциальное SPO MMK - беспроигрышный сценарий - Альфа-Банк

- 24 мая 2021, 15:20

- |

Как сообщило в минувшую пятницу агентство “Интерфакс”, мажоритарный акционер MMK Виктор Рашников рассматривает возможность еще одного SPO с тем, чтобы акции компании были включены в расчетную базу индекса MSCI Russia. Речь идет о 1,5% акций компании; параметры SPO пока не определены. По итогам н апрельского SPO, в результате которого free float MMK увеличился до 18,7%, структура Виктора Рашникова взяла о обязательство не продавать акции в течение двух месяцев или до конца июня.

Если free-float MMK достигнет 20,02% (0,2 FIF) после нового размещения, акций компании должны подорожать более чем на 12% с цены закрытия четверга, или превзойти $13,10/ГДР, чтобы претендовать на включение в расчетную базу индекса MSCI Russia.

Отметим, что при текущей рыночной капитализации MMK FIF должен составить 0,25, чтобы соответствовать критериям по включению в состав индекса в ноябре, что маловероятно из-за временных ограничений на дополнительные размещения. Мы считаем, что высокие цены на сталь на внутреннем и ключевых экспортных рынках могут поддержать дальнейший рост акций компании. Новое SPO, на наш взгляд, — беспроигрышный сценарий для мажоритарного акционера MMK. В случае продолжающегося ралли MMK, у компании есть шанс войти в состав индекса MSCI Russia, что приведет к переоценке акций. Если же на рынке произойдет сильная коррекция в связи с более ранним, чем можно было ожидать, ужесточением монетарной политики ФРС, негативным развитием геополитической ситуации и/или дефляционным давлением, конец июня может стать наиболее подходящим периодом для продажи на пике текущего цикла цен на сталь.

«Альфа-Банк»

Если free-float MMK достигнет 20,02% (0,2 FIF) после нового размещения, акций компании должны подорожать более чем на 12% с цены закрытия четверга, или превзойти $13,10/ГДР, чтобы претендовать на включение в расчетную базу индекса MSCI Russia.

Отметим, что при текущей рыночной капитализации MMK FIF должен составить 0,25, чтобы соответствовать критериям по включению в состав индекса в ноябре, что маловероятно из-за временных ограничений на дополнительные размещения. Мы считаем, что высокие цены на сталь на внутреннем и ключевых экспортных рынках могут поддержать дальнейший рост акций компании. Новое SPO, на наш взгляд, — беспроигрышный сценарий для мажоритарного акционера MMK. В случае продолжающегося ралли MMK, у компании есть шанс войти в состав индекса MSCI Russia, что приведет к переоценке акций. Если же на рынке произойдет сильная коррекция в связи с более ранним, чем можно было ожидать, ужесточением монетарной политики ФРС, негативным развитием геополитической ситуации и/или дефляционным давлением, конец июня может стать наиболее подходящим периодом для продажи на пике текущего цикла цен на сталь.

Мы считаем новость НЕЙТРАЛЬНОЙ или ПОЗИТИВНОЙ. Текущая конъюнктура цен на сталь обеспечивает сильные денежные потоки и предусматривает привлекательную доходность для акционеров, что должно нейтрализовать временный риск навеса акций, вызванный потенциальным SPO.Красноженов Борис

«Альфа-Банк»

Планы ММК вернуться в индекс MSCI Russia позитивны, это обеспечит компании приток инвесторов - Промсвязьбанк

- 24 мая 2021, 12:49

- |

Рашников думает о новом SPO ММК вслед за апрельским: чтобы вернуться в MSCI, надо разместить еще 1,5%

Основной владелец ПАО «Магнитогорский металлургический комбинат» Виктор Рашников рассматривает возможность еще одного SPO вслед за апрельской сделкой, чтобы вернуть акции компании в индекс MSCI Russia. В апреле Mintha Holding Ltd, представляющая интересы Рашникова, продала 3% акций компании в формате ускоренного формирования книги заявок, free float в результате вырос с 15,7% до 18,7%.

Основной владелец ПАО «Магнитогорский металлургический комбинат» Виктор Рашников рассматривает возможность еще одного SPO вслед за апрельской сделкой, чтобы вернуть акции компании в индекс MSCI Russia. В апреле Mintha Holding Ltd, представляющая интересы Рашникова, продала 3% акций компании в формате ускоренного формирования книги заявок, free float в результате вырос с 15,7% до 18,7%.

Мы положительно смотрим на планы ММК вернуться в индекс MSCI Russia, что обеспечит компании приток инвесторов. После недавнего SPO ММК в апреле действует lock-up период на продажу акций — до конца июня. Очередной полугодовой пересмотр структуры индексов MSCI пройдет в ноябре. Рекомендуем «покупать» акции ММК.Промсвязьбанк

Вмешательство в рыночные механизмы вредит металлургической отрасли в долгосрочной перспективе - Велес Капитал

- 21 мая 2021, 20:17

- |

События в черной металлургии

Евраз: смена CEO. Александр Фролов с 31 августа покинет пост CEO Евраза, но останется в совете директоров компании. Фролов является одним из трех мажоритарных акционеров Евраза с долей 9,3%, которую после ухода продавать не планирует. С 1 сентябре Евраз возглавит Алексей Иванов, наемный топ-менеджер. Мы видим две возможные причины ухода Фролова с поста CEO Евраза. Первая – стремление улучшить стандарты корпоративного управления и устранение ситуации, когда мажоритарий одновременно является CEO и входит в СД. Вторая – Фролов возглавит Распадскую после выделения и сконцентрируется на угольных активах. При этом сохранится тесная связь между Евразом и независимой Распадской. В любом случае событие ведет к улучшению ESG-позиций Евраза и понравится западным инвесторам.

ИК «Велес Капитал»

ММК: новое SPO. Виктор Рашников заявил, что целью ММК является возвращение в индекс MSCI Russia. Мажоритарий компании планирует новое SPO, но сроки не комментирует. На данный момент free-float ММК составляет 18,7%. Чтобы увеличить FIF с 0,2 до 0,25, нужно SPO на 1,3% УК. Необходимый объем размещения не такой большой, однако Рашников, скорее всего, будет ориентироваться на цену. Если прошлое SPO прошло при 70 руб. за акцию, то новое логично ожидать в районе 80 руб. На данный момент FIF ММК оценивается в 2 млрд долл. при минимальном уровне, необходимым для MSCI, в 2,5 млрд долл. При текущем free-float котировкам ММК необходимо вырасти хотя бы до 80 руб. После SPO акциям необходимо стоить всего 65 руб., чтобы получить весомый шанс на возвращение в индекс в ноябре.

Евраз: смена CEO. Александр Фролов с 31 августа покинет пост CEO Евраза, но останется в совете директоров компании. Фролов является одним из трех мажоритарных акционеров Евраза с долей 9,3%, которую после ухода продавать не планирует. С 1 сентябре Евраз возглавит Алексей Иванов, наемный топ-менеджер. Мы видим две возможные причины ухода Фролова с поста CEO Евраза. Первая – стремление улучшить стандарты корпоративного управления и устранение ситуации, когда мажоритарий одновременно является CEO и входит в СД. Вторая – Фролов возглавит Распадскую после выделения и сконцентрируется на угольных активах. При этом сохранится тесная связь между Евразом и независимой Распадской. В любом случае событие ведет к улучшению ESG-позиций Евраза и понравится западным инвесторам.

ММК и Северсталь: механизм скидок. Металлурги договорились о предоставлении скидок в 25-30% при поставках стальной продукции для строительства инфраструктурных объектов в рамках нац. проектов. Больше всего это коснется ММК и Северстали, доля выручки которых на внутреннем рынке составляет 70% и 62% соответственно. В ММК пока затруднились назвать конкретные цифры, но сказали, что влияние скидок на фин. показатели будет несущественным, так как объем распределится между несколькими компаниями. Северсталь предварительно оценила влияние на показатели 2021 г. в 25 млн долл., или 0,3% совокупной выручки, что согласуется с позицией ММК. Краткосрочно это позитив, так как металлурги отделались малой кровью и повышение налоговой нагрузки или принудительное ограничение дивидендов ушли с повестки. Однако вмешательство в рыночные механизмы вредит отрасли в долгосрочной перспективе.Сучков Василий

ИК «Велес Капитал»

ММК: новое SPO. Виктор Рашников заявил, что целью ММК является возвращение в индекс MSCI Russia. Мажоритарий компании планирует новое SPO, но сроки не комментирует. На данный момент free-float ММК составляет 18,7%. Чтобы увеличить FIF с 0,2 до 0,25, нужно SPO на 1,3% УК. Необходимый объем размещения не такой большой, однако Рашников, скорее всего, будет ориентироваться на цену. Если прошлое SPO прошло при 70 руб. за акцию, то новое логично ожидать в районе 80 руб. На данный момент FIF ММК оценивается в 2 млрд долл. при минимальном уровне, необходимым для MSCI, в 2,5 млрд долл. При текущем free-float котировкам ММК необходимо вырасти хотя бы до 80 руб. После SPO акциям необходимо стоить всего 65 руб., чтобы получить весомый шанс на возвращение в индекс в ноябре.

Сочетание множества факторов создает прочную основу для дальнейшего роста котировок Русала - Велес Капитал

- 14 мая 2021, 22:10

- |

Акции «Русала» обновили исторический максимум в рублях, однако сочетание множества благоприятных факторов создает прочную основу для дальнейшего роста котировок. Несмотря на опережающую динамику по сравнению с российскими индексами, Русал сильно отстал от зарубежных аналогов. Чтобы догнать такие алюминиевые компании, как Alcoa, Norsk Hydro и China Hongqiao, акциям Русала необходимо вырасти минимум на 20-30% от текущих уровней. На горизонте 2-3 лет Русал радикально снизит долговую нагрузку за счет высокого FCFF, стабильных дивидендных поступлений от Норникеля и продажи доли в Быстринском ГОКе, что позволит вернуться к выплате дивидендов после долгого перерыва. Также дополнительным драйвером переоценки компании может стать включение в индекс MSCI Russia во 2-й половине 2021 г. В связи с ростом стоимости алюминия выше 2 500 долл. за т мы повышаем целевую цену для акций Русала до 72,3 руб. и подтверждаем рекомендацию «Покупать».

Финансовые показатели. В 1-м квартале 2021 г. цена реализации Русала увеличилась на 14% г/г, превысив 2 100 долл. за т. Однако ралли мировых цен полноценно отразится в операционных и финансовых результатах 2-го квартала. Мы ожидаем, что по итогам 2021 г. выручка компании вырастет на 38%, до 11,8 млрд долл. EBITDA превысит 3 млрд долл., свободный денежный поток – 1 млрд долл. До 2022 г. Русал реализует масштабную инвестиционную программу с ежегодным CAPEX на уровне 1 млрд долл. Тайшетский алюминиевый завод, запуск которого запланирован на 3-й квартал 2021 г., позволит компании нарастить производство алюминия на 430 тыс. т, или на 10%. После завершения ключевых проектов в 2023 г. капитальные затраты могут снизиться до 600 млн долл., что обеспечит ощутимую прибавку к FCFF.

Состояние отрасли. По данным Русала, в 1-м квартале 2021 г. мировой спрос на алюминий достиг 16,4 млн т, в то время как предложение составило 16,8 млн т. Таким образом, на рынке образовался небольшой профицит в размере 0,4 млн т, однако 10 мая это не помешало цене металла в моменте превысить 2 600 долл. за т. Так дорого алюминий стоил лишь 3 раза за всю историю. Русал ожидает, что в 2021 г. мировое потребление алюминия вырастет на 5-6% во многом благодаря началу массовой вакцинации. При текущей стоимости металла производственные мощности, которые были убыточны в 2020 г., стали рентабельными, поэтому к концу 2021 г. стоит ожидать как минимум коррекцию мировых цен на алюминий. Себестоимость тонны алюминия Русала находится на уровне 1 500 долл. за т, поэтому даже в случае отката мировых цен до 2 000-2 100 долл. за т компания покажет достойные финансовые результаты. В долгосрочной перспективе серьезную поддержку ценам окажет решение китайских властей ограничить внутренние мощности по производству алюминия до 45 млн т в год. По состоянию на март 2021 г. выплавка алюминия в Китае достигла 38 млн т, поэтому ограничение мощностей способно привести к дефициту металла в стране в обозримой перспективе.

MSCI. Русал является наиболее вероятным кандидатом на попадание в индекс MSCI Russia в 2021 г. В марте Русал по размеру FIF обошел ВТБ, занимающий последнее место в индексе. В мае индексный комитет добавил Русал в список эмитентов, которые могут быть включены в MSCI. По нашей оценке, акциям компании необходимо вырасти лишь на 10%, чтобы FIF достиг минимального порога в 2,5 млрд долл. С учетом ралли цен на алюминий и отставания от аналогов Русал имеет высокие шансы на попадание в MSCI в августе или ноябре 2021 г.

Дивиденды «Норникеля». Переход на выплаты дивидендов Норникеля из свободного денежного потока произошел намного раньше, чем мы ожидали. И хотя дивидендная формула в 2021 г. остается предметом дискуссий между Интерросом и Русалом, высока вероятность выплаты 75-100% FCFF. В нашем базовом сценарии Норникель по итогам 2021 г. направит на дивиденды 75% свободного денежного потока, который будет находиться под давлением из-за выплаты экологического штрафа и возросшего CAPEX. Русал в таком случае получит лишь 619 млн долл., что в 2 раза меньше уровня 2020 г. В качестве компенсации за снижение выплат Норникель объявил о выделении Быстринского ГОКа и выкупе акций. Байбэк ограничен 3,4% УК, поэтому Русал не сможет продать значительную часть пакета в Норникеле. Однако даже символическое участие в выкупе поспособствует тому, что рынок начнет учитывать стоимость доли в Норникеле в капитализации Русала. На данный момент рыночная оценка пакета в Норникеле (16,2 млрд долл.) сопоставима с EV Русала (16,8 млрд долл.), так как инвесторам неочевидны перспективы монетизации доли и разрешения акционерного конфликта.

Быстринский ГОК. ГРКБ – молодой проект Норникеля, в структуре выручки которого доминируют медь (36%), золото (33%) и железорудный концентрат (20%). С начала года цена меди выросла на 30%, железной руды – на 50%. Стоимость золота немного скорректировалась, однако его абсолютная цена близка к историческому максимуму. На фоне благоприятной ценовой конъюнктуры выделение ГОКа, в котором Русал получит 14%, пришлось как нельзя кстати. Ранее собственный капитал ГРКБ был оценен в 3,2 и 4,1 млрд долл. Русал уже договорился с Интерросом о продаже своей доле в ГОКе за 570 млн долл. С учетом мультипликаторов ближайших аналогов (Полюс, Polymetal, KAZ Mineral и IRC) рыночную капитализацию ГРКБ можно оценить в 5 млрд долл., что соответствует 700 млн долл. на долю Русала.

ИК «Велес Капитал»

Финансовые показатели. В 1-м квартале 2021 г. цена реализации Русала увеличилась на 14% г/г, превысив 2 100 долл. за т. Однако ралли мировых цен полноценно отразится в операционных и финансовых результатах 2-го квартала. Мы ожидаем, что по итогам 2021 г. выручка компании вырастет на 38%, до 11,8 млрд долл. EBITDA превысит 3 млрд долл., свободный денежный поток – 1 млрд долл. До 2022 г. Русал реализует масштабную инвестиционную программу с ежегодным CAPEX на уровне 1 млрд долл. Тайшетский алюминиевый завод, запуск которого запланирован на 3-й квартал 2021 г., позволит компании нарастить производство алюминия на 430 тыс. т, или на 10%. После завершения ключевых проектов в 2023 г. капитальные затраты могут снизиться до 600 млн долл., что обеспечит ощутимую прибавку к FCFF.

Состояние отрасли. По данным Русала, в 1-м квартале 2021 г. мировой спрос на алюминий достиг 16,4 млн т, в то время как предложение составило 16,8 млн т. Таким образом, на рынке образовался небольшой профицит в размере 0,4 млн т, однако 10 мая это не помешало цене металла в моменте превысить 2 600 долл. за т. Так дорого алюминий стоил лишь 3 раза за всю историю. Русал ожидает, что в 2021 г. мировое потребление алюминия вырастет на 5-6% во многом благодаря началу массовой вакцинации. При текущей стоимости металла производственные мощности, которые были убыточны в 2020 г., стали рентабельными, поэтому к концу 2021 г. стоит ожидать как минимум коррекцию мировых цен на алюминий. Себестоимость тонны алюминия Русала находится на уровне 1 500 долл. за т, поэтому даже в случае отката мировых цен до 2 000-2 100 долл. за т компания покажет достойные финансовые результаты. В долгосрочной перспективе серьезную поддержку ценам окажет решение китайских властей ограничить внутренние мощности по производству алюминия до 45 млн т в год. По состоянию на март 2021 г. выплавка алюминия в Китае достигла 38 млн т, поэтому ограничение мощностей способно привести к дефициту металла в стране в обозримой перспективе.

MSCI. Русал является наиболее вероятным кандидатом на попадание в индекс MSCI Russia в 2021 г. В марте Русал по размеру FIF обошел ВТБ, занимающий последнее место в индексе. В мае индексный комитет добавил Русал в список эмитентов, которые могут быть включены в MSCI. По нашей оценке, акциям компании необходимо вырасти лишь на 10%, чтобы FIF достиг минимального порога в 2,5 млрд долл. С учетом ралли цен на алюминий и отставания от аналогов Русал имеет высокие шансы на попадание в MSCI в августе или ноябре 2021 г.

Дивиденды «Норникеля». Переход на выплаты дивидендов Норникеля из свободного денежного потока произошел намного раньше, чем мы ожидали. И хотя дивидендная формула в 2021 г. остается предметом дискуссий между Интерросом и Русалом, высока вероятность выплаты 75-100% FCFF. В нашем базовом сценарии Норникель по итогам 2021 г. направит на дивиденды 75% свободного денежного потока, который будет находиться под давлением из-за выплаты экологического штрафа и возросшего CAPEX. Русал в таком случае получит лишь 619 млн долл., что в 2 раза меньше уровня 2020 г. В качестве компенсации за снижение выплат Норникель объявил о выделении Быстринского ГОКа и выкупе акций. Байбэк ограничен 3,4% УК, поэтому Русал не сможет продать значительную часть пакета в Норникеле. Однако даже символическое участие в выкупе поспособствует тому, что рынок начнет учитывать стоимость доли в Норникеле в капитализации Русала. На данный момент рыночная оценка пакета в Норникеле (16,2 млрд долл.) сопоставима с EV Русала (16,8 млрд долл.), так как инвесторам неочевидны перспективы монетизации доли и разрешения акционерного конфликта.

Быстринский ГОК. ГРКБ – молодой проект Норникеля, в структуре выручки которого доминируют медь (36%), золото (33%) и железорудный концентрат (20%). С начала года цена меди выросла на 30%, железной руды – на 50%. Стоимость золота немного скорректировалась, однако его абсолютная цена близка к историческому максимуму. На фоне благоприятной ценовой конъюнктуры выделение ГОКа, в котором Русал получит 14%, пришлось как нельзя кстати. Ранее собственный капитал ГРКБ был оценен в 3,2 и 4,1 млрд долл. Русал уже договорился с Интерросом о продаже своей доле в ГОКе за 570 млн долл. С учетом мультипликаторов ближайших аналогов (Полюс, Polymetal, KAZ Mineral и IRC) рыночную капитализацию ГРКБ можно оценить в 5 млрд долл., что соответствует 700 млн долл. на долю Русала.

Долговая нагрузка. При текущих ценах на алюминий Русал, имеющий одну из самых низких себестоимостей в мире, способен генерировать более 1 млрд долл. FCFF. Компания продолжит получать дивиденды Норникеля в размере 600-800 млн долл. в год, а в конце 2022 г. возможен бонус в виде продажи доли в Быстринском ГОКе. Эти факторы, дополненные высокими ценами реализации, позволят Русалу радикально снизить долговую нагрузку. Согласно нашим расчетам, чистый долг к концу 2021 г. уменьшится до 4,1 млрд долл., а в 2023 г. – приблизится к нулю. Финансовое оздоровление на горизонте нескольких лет открывает путь к выплате дивидендов, которые могут составить 3-4 руб. на акцию. 18 мая 2021 г. совет директоров Русала рассмотрит вопрос о дивидендах, выплата которых не осуществляется с 2017 г. Мы допускаем, что в связи с резким ростом цен на алюминий компания выплатит небольшие дивиденды. На наш взгляд, рациональнее направлять все свободные средства на гашение долга, однако возобновление выплат, несомненно, станет мощным краткосрочным драйвером роста котировок Русала.Сучков Василий

ИК «Велес Капитал»

Включение бумаг Ozon в состав MSCI спровоцирует приток средств в них пассивных фондов в размере $94 млн - Альфа-Банк

- 12 мая 2021, 19:42

- |

Индексный провайдер MSCI объявил результаты майского полугодового пересмотра индексов. Все изменения вступят в силу после закрытия рынка 27 мая и начнут действовать со следующего дня, 28 мая.

Ozon включен в семейство индексов MSCI: АДР Ozon, как и ожидалось, включены в состав расчетной базы индекса MSCI Russia Standard при коэффициенте акций в свободном обращении (FIF — free-float inclusion factor) на уровне 0,2 и c проформа весом 0,8%.

«Альфа-Банк»

Ozon включен в семейство индексов MSCI: АДР Ozon, как и ожидалось, включены в состав расчетной базы индекса MSCI Russia Standard при коэффициенте акций в свободном обращении (FIF — free-float inclusion factor) на уровне 0,2 и c проформа весом 0,8%.

По нашей оценке, включение в состав индекса спровоцирует приток средств пассивных фондов в размере $94 млн в эти бумаги, что соответствует средним объемам торгов данной акцией за 3,4 дня.Волш Джон

«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал