Just2Trade

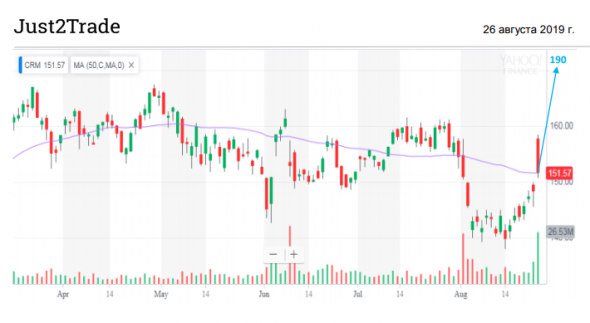

Инвестиционные идеи Salesforce.com

- 27 августа 2019, 11:46

- |

Salesforce завершила 2-й финквартал, имея на счетах $6.04 млрд. денежных средств и краткосрочных инвестиций при общем долге $6.02 млрд. В 1-м полугодии 2020 фингода компания сгенерировала операционный денежный поток в объеме $2.40 млрд. (рост на 24.8% г/г) и направила $337 млн. на капитальные инвестиции.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инвестиционные идеи Delta Air Lines

- 26 августа 2019, 11:19

- |

Мы сохраняем позитивный взгляд на акции Delta Air Lines (DAL), одного из ведущих американских авиаперевозчиков. Недавно компания представила неплохие операционные результаты за июль. Траффик компании увеличился на 5.2% г/г до 22.77 млрд. пассажиромилей, в том числе в Штатах рост составил 7.1%, в международном сегменте – 2.1%. Пассажировместимость повысилась на 3.5%, а коэффициент загрузки самолетов составил 90%, увеличившись за год на 1.4 п.п. В прошлом месяце самолетами компании были перевезены рекордные 19.4 млн. пассажиров.

Финансовая отчетность Delta за 2-й квартал 2019 г. была достаточно сильной. Выручка увеличилась на 6.5% г/г до рекордных $12.54 млрд. благодаря хорошему спросу на авиаперевозки в Штатах и превзошла консенсус-прогноз на уровне $12.5 млрд. Между тем операционные расходы поднялись всего на 3.1% до $10.41 млрд., в частности, благодаря снижению топливных издержек на 4.4% до $2.08 за галлон. В результате операционная прибыль подскочила на 26.4% до $2.13 млрд., а скорректированная прибыль на акцию взлетела на 32.6% до $2.35 и на 6 центов превзошла среднюю оценку аналитиков Уолл-стрит.

( Читать дальше )

Инвестиционные идеи Marsh & McLennan

- 23 августа 2019, 13:41

- |

Мы сохраняем позитивный взгляд на акции Marsh & McLennan (MMC), мультинациональной компании в области профессиональных финансовых услуг для бизнеса и физических лиц. Отчетность Marsh & McLennan за 2-й квартал 2019 г. была неплохой. Консолидированная выручка увеличилась на 16% г/г до $4.35 млрд. и оказалась немного выше консенсус-прогноза. Выручка в страховом подразделении подскочила на 23% до $2.57 млрд., чему способствовало поглощение фирмы Jardine Lloyd Thompson Group в начале апреля, а доходы консалтингового подразделения повысились на 9% до $1.80 млрд. Скорректированная операционная прибыль поднялась на 19% до $894 млн., и операционная рентабельность расширилась на 1.5 п.п. до 22.8%. Скорректированная прибыль на акцию выросла на 7% до $1.18 и на 5 центов превзошла среднюю оценку аналитиков Уолл-стрит. По итогам первых 6 месяцев текущего года компания заработала $2.70 на акцию (рост на 9%) при выручке $8.42 млрд. (рост также на 9%).

Marsh & McLennan завершила 2-й квартал, имея на счетах $1.29 млрд. денежных средств и эквивалентов. Общий долг составил $13.12 млрд. В отчетном периоде компания направила $88 млн. на капвложения и потратила $100 млн. на выкуп собственных акций. В мае руководство компании повысило размер квартального дивиденда почти на 10% до 45.5 цента на акцию, что соответствует дивидендной доходности на уровне 1.9%.

( Читать дальше )

Хочу выйти на амерские биржи.

- 22 августа 2019, 13:45

- |

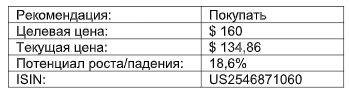

Долгосрочные перспективы Walt Disney не внушают опасений

- 22 августа 2019, 12:52

- |

Компания Walt Disney ведет деятельность по различным направлениям медийной индустрии — владеет целым спектром электронных, бумажных, радио- и телевещательных СМИ, входящих в состав подразделений Disney/ABC Television и ESPN, а также линейкой тематических развлекательных парков и курортов Walt Disney – Диснейленды есть как в США, так и в Шанхае, Париже, Токио и Гонконге.

Наиболее известным направлением деятельности Walt Disney на протяжении почти столетия является студийная работа по выпуску фильмов, музыки и театральных постановок.

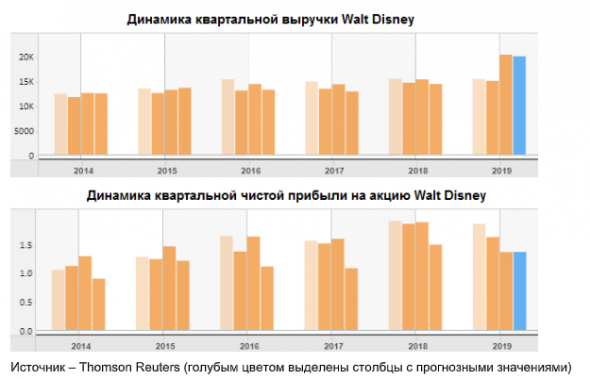

Опубликованный компанией отчет за третий фискальный квартал был негативно воспринят рынком, но снижение прибыли Walt Disney, в нашем понимании, вполне объяснимо временными факторами, связанными с убытками приобретенной платформы Hulu и необходимостью делать вложения в будущую платформу Disney+.

По итогам третьего фискального квартала выручка компании увеличилась на 32,9% г/г, но не дотянула до усредненных прогнозов на $1,16 млрд.

В частности, выручка от медийных сетей возросла на 21% до $6,71 млрд, от парков, курортов и потребительских товаров – увеличилась на 7% до $6,6 млрд, от студийной деятельности – на 33% до $3,84 млрд, а от направления direct-to-consumer – в 4,7 раза до $3,86 млрд. Скорректированная чистая прибыль на акцию составила $1,35 и оказалась на 39 центов ниже среднерыночных ожиданий.

( Читать дальше )

Инвестиционные идеи Applied Materials

- 21 августа 2019, 12:49

- |

Applied Materials (AMAT), ведущий мировой производитель оборудования для выпуска полупроводниковых чипов, недавно представил довольно слабые результаты за 3-й квартал 2019 фингода, завершившийся 28 июля. Выручка уменьшилась на 14.4% г/г до $3.56 млрд., хотя и оказалась выше консенсус-прогноза на уровне $3.53 млрд. Снижение было обусловлено ослаблением спроса на продукцию компании в Южной Корее, Европе, Китае, Японии и странах Юго-Восточной Азии, что было частично компенсировано улучшением спроса в США и на Тайване. Продажи в сегменте Semiconductor Systems составили 64% от общей выручки, понизившись за год на 11.8% до $2.27 млрд. в связи с существенным ухудшением результата подразделения по производству оборудования для выпуска чипов памяти типа NAND. Доходы в сегменте Applied Global Services (26% выручки) уменьшились на 2.2% до $931 млн, а продажи в сегменте Display рухнули на 45% до $339 млн., и их доля в выручке опустилась до 9.8%. Скорректированный показатель EBITDA упал на 27.4% до $909 млн., а скорректированная прибыль на акцию сократилась на 28.8% до 74 центов, но на 4 цента превзошла среднюю оценку аналитиков Уолл-стрит.

( Читать дальше )

Инвестиционные идеи NVIDIA

- 20 августа 2019, 11:32

- |

( Читать дальше )

Инвестиционные идеи Amphenol

- 19 августа 2019, 14:07

- |

( Читать дальше )

Инвестиционные идеи Moody's Corporation

- 16 августа 2019, 12:17

- |

Мы сохраняем позитивный взгляд на акции Moody's Corporation (MCO), одного из ведущих мировых рейтинговых агентств. Финансовый отчет компании за 2-й квартал 2019 г. был неплохим. Выручка увеличилась на 3.3% г/г до рекордных $1.21 млрд. и оказалась выше консенсус-прогноза на уровне $1.18 млрд. Выручка в США повысилась на 2% до $637.9 млн., за пределами Штатов – на 4.7% до $575.7 млн. Отметим, что негативный эффект от неблагоприятных изменений обменных курсов составил 2%. Доходы рейтингового подразделения Moody’s Investors Service (MIS) упали на 1.8% до $738.4 млн. в связи с сокращением количества выпусков бондов корпорациями в мире. В то же время выручка подразделения Moody’s Analytics (MA) подскочила на 12.4% до $475.2 млн. на фоне 10%-го органического роста доходов, а также эффектов от поглощений фирм Reis и Omega Performance. Скорректированная операционная прибыль повысилась на 2.5% до $599 млн., и операционная рентабельность уменьшилась на 0.3 п.п. до 49.4%. Скорректированная прибыль на акцию возросла на 1% до $2.07 и оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне $1.98.

( Читать дальше )

Инвестиционные идеи Cognizant Technology Solutions

- 15 августа 2019, 14:08

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал