JPM

Листаем банковскую отчетность

- 16 апреля 2020, 12:26

- |

В 2019 году банковская отрасль США показала уверенный рост более чем на 25%. Однако 2020 год внес свои коррективы, с января Индекс Dow Jones US Banks упал уже более чем на 38%.

Перед лицом глобальной пандемии миллионы американцев, скорее всего начнут испытывать трудности с оплатой счетов. Несмотря на трудности крупнейшие банки США стремятся предложить меры поддержки своим клиентам. Так, владельцы кредитных карт Bank of America могут подать онлайн-запрос на отсрочку платежа, и, если они будут своевременно обновлять свои счета, об этих просроченных платежах не будут сообщать в кредитные бюро. Citi предлагает отсрочку минимальных платежей и снимает ежемесячные платежи за обслуживание, а также отменяет штрафы за досрочное снятие денек с кредиток. Fifth Third Bank предложил клиентам отсрочку по ипотечным и автокредитам на 90 дней.

На стартовавшем недавно сезоне корпоративной отчетности банки одними из первых публикуют свои квартальные результаты. Давайте посмотрим, как отчитались крупнейшие представители финансовой отрасли. Добавляйте в закладки, мы проапдейтим материал по мере выхода отчетности.

( Читать дальше )

- комментировать

- 4.4К | ★5

- Комментарии ( 3 )

Отчет JPMorgan сегодня. Примечательные моменты.

- 14 апреля 2020, 17:53

- |

👉Джейми Даймон: начинается затяжной тяжелый период для кредиторов

👉Джейми Даймон: если экономика ухудшится, нам придется создавать еще больше резервов

👉Джейми Даймон: мы прогнозируем, что справимся с последствиями

👉Банк ожидает жесткую рецессию в США

👉Jennifer Piepszak: резерв 8,3 млрд основан на данных прошлого года, он может вырасти существенно

👉Пока «плохие кредиты» у банка даже не выросли, но они скоро начнут расти

👉Jennifer Piepszak: мы пока еще не увидели стресс (от коронавируса) в наших отчетах

👉The bank's net income fell to $2.87 billion, or 78 cents per share

👉Analysts on average had expected $1.84 per share

👉One month ago, analysts had estimated that JPMorgan would make $2.74 per share

https://smart-lab.ru/forum/JPM

Целевая цена по акции JPM составляет $139 - Фридом Финанс

- 14 января 2020, 20:14

- |

Банк отчитался о росте прибыли на акцию по итогам года на 19%, до $10,75 по сравнению с $9,04 в 2018-м. Это произошло благодаря повышению чистой прибыли и программе выкупа акций. Чистая прибыль составила более $36 млрд, что на 12% выше, чем за 2018 год. Результаты превысили консенсус-прогноз большинства аналитиков на 5%.

Увеличение чистой прибыли JPM связано с опережающим ростом чистой выручки на 6%, почти до $119 млрд, что связано с повышением показателя в сегменте розничного кредитования на 7% (+$4 млрд), примерно до $56 млрд. На динамику чистой выручки сегмента повлияло значительное увеличение комиссионных доходов за оформление ипотеки (mortgage fees), а также повышение комиссии по кредитным картам. Свой вклад в показатель внес и инвестиционный банкинг, который принес JPMorgan $38 млрд, или на 5% больше, чем за 2018 год. Основными драйверами роста для инвестиционного сегмента были комиссии по андеррайтингу.

( Читать дальше )

ТОП акций на американском премаркете Amazon, JP Morgan Chase, Las Vegas Sands

- 09 сентября 2019, 16:39

- |

AT&T (T) +5% – Один из акционеров компании Elliott Management с долей в AT&T в размере 3,2 миллиарда долларов направил письмо правлению компании с подробным планом оздоровления бизнеса AT&T и ее цен на акции. В Elliott Management утверждают, что план может привести к тому, что к концу 2021 года стоимость акций составит 60 долларов и более.

Amazon.com (AMZN) +0,35% — Amazon проводит 17 сентября «День карьеры Amazon» в шести городах, чтобы к началу следующего года нанять более 30 000 рабочих мест. Все должности предполагают полную занятость и не связаны с обычным ежегодным увеличением найма в праздничные дни.

Chipotle Mexican Grill (CMG) +1,45% — Wedbush повысил рейтинг акций оператора ресторанов до «лучше рынка» с «нейтрально» и повысил целевую цену на 200 долларов до 980 долларов за акцию. Аналитики Wedbush считают, что Chipotle может создать ощутимый денежный поток от онлайн продаж, поскольку отрасль переходит к более широкому спектру цифровых транзакций.

Energizer Holdings (ENR) — BofA/Merrill Lynch «перешагнул» через две позиции сразу, повысив рейтинг Energizer до «покупать» с «хуже рынка», заявив, что негативные факторы, которые ранее выделил, теперь позади

( Читать дальше )

ТОП акций на американском премаркете Goldman Sachs, JP Morgan, J&J, KeyCorp

- 16 июля 2019, 16:29

- |

16 июля — Топ волатильных акций на премаркете:

Goldman Sachs (GS) +1,93% — показал прибыль в размере $5,81 на акцию во втором квартале, превзойдя оценку аналитиков ($4,89 на акцию) Выручка также превзошла прогнозы, Goldman увеличил квартальные дивиденды до $ 1,25 на акцию с 85 центов на акцию.

JPMorgan Chase (JPM) -0,12% — Банк сообщил о квартальной прибыли в размере 2,82 долл. на акцию по сравнению с консенсус-оценкой в 2,50 долл. на акцию, но EPS включала 23 цента в виде налоговых льгот. Выручка также превзошла прогнозы, но прибыль по кредитам упала, так как процентные ставки снизились.

Johnson & Johnson (JNJ) -0,4% — отчиталась о квартальной прибыли в размере $2,58 на акцию, превзойдя консенсус-прогноз на 12 центов. Выручка также превзошла прогнозы, медицинский гигант повысил прогноз продаж на весь год.

Domino’s Pizza (DPZ) -6,6% — отчитался о прибыли в $2,19 за акцию во втором квартале, превзойдя прогнозы в $2,02 за акцию. Однако продажи были ниже оценок аналитиков. Продажи в сопоставимых магазинах в США выросли на 3%, что также ниже прогнозов.

( Читать дальше )

JPMorgan

- 12 октября 2018, 17:59

- |

отчетность сильная, nim показали выше ожиданий, растущий. выручка выше ожиданий, кроме сегмента айби. ну и отмечу провижнс ниже ожиданий, тоже хорошо. но я как уже сказал больше хотел бы сконцентрироваться на звонке.

все описывать не буду — главные темы звонка это трейд ворс, италия, турция, ставки, промежуточные выборы. я остановлюсь только на ставках.

на вопросы по ставке отвечала СФО. ситуация с ростом ставок для банка в целом положительная, за исключением ипотечных займов. часть кредитов привязана к плавающей ставке, часть фиксд. и как правило именно ипотека это фиксированная ставка (читай Signature bank, SBNY), поэтому и основное давление идет на ипотеку. Маржа расширилась, что значит рост ставки больше прибавляет в части кредитов, нежели бьет по депозитам. про кривую доходностей толком ничего не сказали, лишь обмолвились что опять же чем круче — тем лучше. но реально оценить воздействие флеттенинг керв сложно.

дам пару выдержек, кому интересно советую прочитать.

( Читать дальше )

GAZP, SBER, VTBR, BAC, PG, JPM, BA, JNJ, MU, YNDX, SRU8, EUR\USD, EUR\JPY, GBP\JPY, AUD\USD.

- 06 августа 2018, 07:58

- |

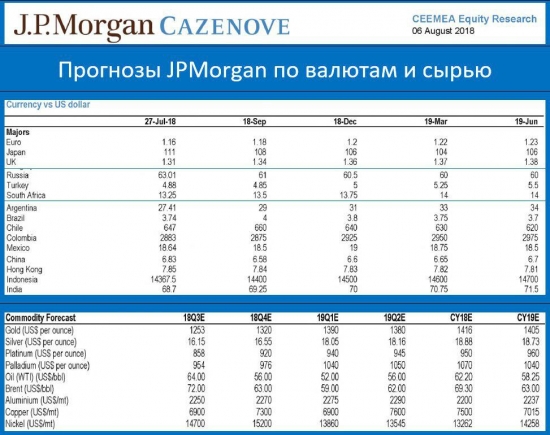

EUR/USD- была продажа по рынку 02.08.2018г., 1.16265, — 1я цель 1.0500 — без изменений.

( Читать дальше )

GAZP, SBER, VTBR, BAC, PG, JPM, BA, JNJ, MU, YNDX, SRU8, EUR\USD, EUR\JPY, GBP\JPY,AUD\USD.

- 02 августа 2018, 13:11

- |

GAZP,SBER,VTBR,BAC,PG,JPM,BA,JNJ,MU, YNDX,SRU 8, GBP/JPY,EUR/JPY

- 01 августа 2018, 13:00

- |

BAC, PG, JPM, JNJ — покупка от 31.07.2018г. без изменений.

MU продажа по рынку, — цель 45.5

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал