Ipo

МФК Центр Финансовой Поддержки («Viva Деньги) собирается провести IPO

- 18 сентября 2023, 09:06

- |

ЦФП работает под брендом «Viva Деньги» и предлагает займы на сумму до 100 тыс. руб. сроком до одного года. По итогам первого полугодия 2023 года процентные доходы компании составили 3,13 млрд руб., чистые процентные доходы — 1,44 млрд руб., чистая прибыль — 0,61 млрд руб. Сейчас Уставной капитал составляет 20 млн акций.

https://www.kommersant.ru/doc/6223025

- комментировать

- Комментарии ( 2 )

Необходимо эмитентов стимулировать на выход на IPO — глава ЦБ РФ Набиуллина

- 15 сентября 2023, 16:13

- |

«Софтлайн - ключевой игрок на российском ИТ-рынке» - аналитики Сбера

- 13 сентября 2023, 19:21

- |

Из важного. Что о нас говорят эксперты Сбера:

• Российский ИТ-рынок, на которым мы — ведущий игрок, будет расти на 10% в год. А Софтлайн — еще быстрее рынка

• Существенные перспективы роста Софтлайну обеспечит, в том числе, импортозамещение ПО, государственная поддержке сектора, глубокие знания и большой опыте в сегментах с опережающим ростом – облачные сервисы, кибербезопасность

• Инвестиции Софтлайна в новые направления роста и развитие собственного портфеля высокомаржинальных продуктов способны обеспечить прирост рентабельности как по валовой прибыли, так и за счет эффекта масштаба на уровне EBITDA

📌 «Наш анализ Софтлайна и фундаментальные предпосылки роста российского ИТ-рынка формируют позитивный взгляд на бизнес компании на долгосрочном горизонте», — заключают аналитики, прогнозируя увеличение доли Софтлайна на рынке к 2027 году до 10%.

( Читать дальше )

25 самых убыточных акций за всю историю американского фондового рынка

- 13 сентября 2023, 09:33

- |

Среди многочисленных историй успеха на фондовом рынке США, скрыты рассказы о грандиозных потерях, которые могут служить важными уроками для инвесторов. Как нам известно, успехи часто обсуждаются на главных страницах газет, но учиться на ошибках — ключевой момент для обеспечения долгосрочного успеха в инвестировании.

( Читать дальше )

Важные новости: последний день торгов расписками Noventiq - 19 сентября!

- 12 сентября 2023, 18:53

- |

Последний день торгов Noventiq случится еще раньше — 19 сентября. Ранее планировалось, что торги завершатся 21 сентября.

Официальный релиз Мосбиржа опубликовала здесь: www.moex.com/n63870

Также напоминаем, что последний день подачи заявок на обмен ГДР Noventiq на акции Софтлайна — 22 сентября. Советуем все же не откладывать на последний момент — вдруг возникнут непредвиденные обстоятельства. Обменивать расписки Noventiq на акции Софтлайна научились уже все брокеры. Свяжитесь с вашим и он объяснит, что нужно сделать.

В нашем разделе с FAQ в вопросе №5 мы поделились информацией от ряда крупных брокеров с инструкциями по обмену. Посмотреть можно здесь: softline.ru/investor-relations/faq

А мы остаемся на связи :)

Позитивный знак для Российского рынка 🚀

- 12 сентября 2023, 11:42

- |

👉 сеть отелей Cosmos Hotel Group

👉 сеть клиник и медцентров «Медси»

👉 агрохолдинг «Степь»

👉 фармкомпания «Бинофарм»

Такая активность на рынке это большой позитив 😎 вот только вопрос в том, что одними физиками тут не отделаться 🤷♂️ нужен крупный зарубежный капитал, что бы это полноценно функционировало 🔥

Может все таки с индийцами рупиями обменяются? 😃

Но в любом случае, капитализация Системы может значительно подрасти в ближайшие годы с таким подходом 😉

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Astraipo

- 12 сентября 2023, 11:25

- |

Хотят разместить 10%; стоимость группы хотят нарисовать в 60-80 млрд.

Группа известна как «создатели» астралинукса. Так вот, как пользователь, ответственно скажу — говно это несусветное. Sorry not sorry. Кастрированный дебиан.

Но поелику есть сертификация, то потенциал продаж действительно большой.

Другой вопрос: а каков долгосрочный потенциал? Не знаю схемы продаж, но если сумеют втюхать подписочную модель, то может быть даже неплохо

Пособие по тому, как надо проводить IPO как растущая компания с P/E=35😁

- 12 сентября 2023, 10:56

- |

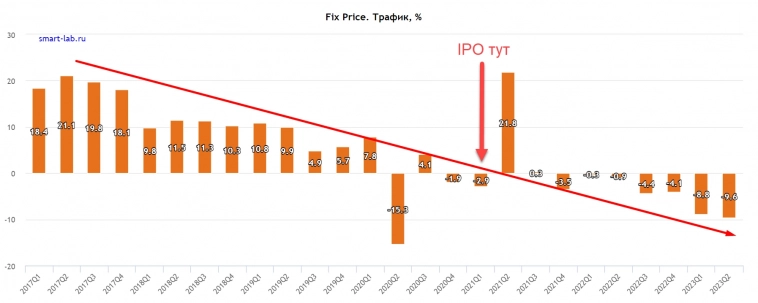

В момент IPO FixPrice в марте 2021 года я писал:

«FIXPRICE менее интересная компания, и не пузырь, а просто компания с максимально натянутой оценкой капитализации, на грани пузыря практически»

Для тех кто не в состоянии прочитать график: до проведения IPO темпы прироста трафика магазинов FIXP начали падать и к моменту IPO трафик уже не рос. А после IPO трафик начал аккуратно падать, а во 2 квартале 2023 падение трафика рекордное (за исключением ковидного квартала)

Группа Астра, куда входит разработчик крупнейшей российской операционной системы Astra Linux, планирует в 4кв разместить до 10% своих акций — это IPO может стать крупнейшим за последние несколько лет

- 12 сентября 2023, 07:32

- |

«Маркетинг сделки будет направлен на максимально широкий круг инвесторов, как институциональных, так и розничных. Исходя из размера размещения, отдавать крупные пакеты в руки нескольких покупателей вряд ли будут», — рассказал собеседник, близкий к организаторам IPO. По его словам, исходя из сектора, в котором работает компания — IT в сегменте b2b — и ее профиля роста и прибыльности, наиболее близким публичным аналогом для «Астры» будет «Группа Позитив» (разрабатывает решения в области кибербезопасности под брендом Positive Technologies).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал