Ipo

IPO сети Henderson. Взгляд Кот.Финанс

- 23 октября 2023, 08:25

- |

Сеть магазинов одежды для мужчин выходит на IPO. Аналитики уже дали диапазон оценки компании. Разбираемся, много это или мало. И посматриваем на облигации.

Отличный пример гипотезы, когда компания через дебют в облигациях становится публичной, и тем самым готова быстро провести IPO, как для этого откроются рыночные условия. IPO Астры показало, что рыночные условия есть. Значит, пора продавать долю в компании.

Сегодня будет необычный обзор. Мы рассмотрим бизнес и отчетность, и сделаем выводы как о стоимости акций, так и целесообразности покупки облигаций.

О компании

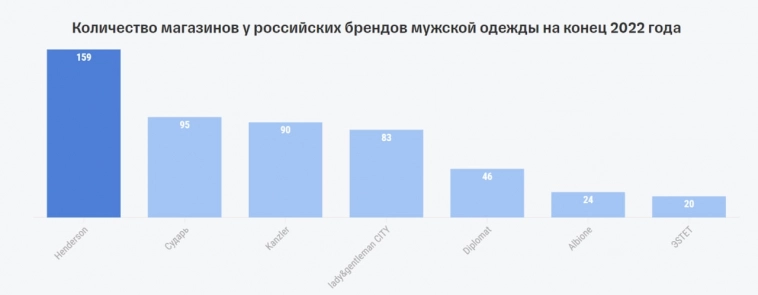

Компания скоро откроет свой 160ый магазин, является игроком номер 1 в сегменте классической мужской одежды. Позиционирует, что и в casual тоже, но вряд ли. Есть много смежной конкуренции: пиджак можно купить не только в Kanzler, Дипломат, Сударъ, но и сотнях других.

Почти половина выручки приходится на Москву и Санкт-Петербург.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Бум IPO

- 22 октября 2023, 10:41

- |

Мосбиржа заявила, что в ближайшее время ожидает не менее новых 10 размещений. К этому так же стоит добавить успешное IPO Астры, другие участники рынка тоже хотят воспользоваться текущей «уникальной» ситуацией.

🍏Сеть магазинов одежды Henderson.Срок – начало ноября. Количество акций в свободном обращении может составить 10 процентов.

Выручка с 2018 год выросла с 7 до 12,4 млрд рублей. Операционная прибыль тоже выросла – с 600 до 2800 млн рублей. В общем бизнес растущий и это хорошо.ROE (доходности собственного капитала ) c 15 до 80 процентов. Как это возможно?)

Показатель Долг/прибыли – 2,5. В общем все достаточно неплохо, хотя было бы лучше, если бы долг был поменьше.

🍎Мосгорломбард.

Количество акций в свободном обращении может составить 10-20 процентов.Сроки неизвестны. Для нужд IPO будет проводиться допэмиссия, во всяком случае так пишут.

Выручка с 2018 года по 2022 выросла с 238 млн до 1,4 млрд рублей. Операционная прибыль отрицательная, чистая прибыль тоже. По результатам 6 месяцев 2023 года валовая прибыль — ₽239 млн, суммарные расходы — около ₽267 млн. У компании имеются облигационные займы на сумму ₽1,2 млрд, то есть долговая нагрузка приличная. По моему очень спорное IPO может быть…

( Читать дальше )

IPO ЕвроТранс - так ли уж дорого 250 руб. за акцию?

- 21 октября 2023, 19:47

- |

В июне 2023 г. компанией ПАО «ЕвроТранс» опубликовано приглашение делать оферты о приобретении акций дополнительного выпуска. Общее количество размещаемых бумаг составляет 106 млн. штук., из них 4.8 млн штук зарезервировано действующими акционерами. Цена одной акции составляет 250 руб., датой окончания сбора оферт установлено 20.11.2023, если все акции к размещению не будут выкуплены раньше. Подробнее тут в самом низу.

На мой взгляд, IPO организовано очень круто:

1) Можно подать заявку через сайт (не нашел как, правда, но в Приглашении написано);

2) Можно приехать в офисы компании;

3) Самое необычное для меня — можно приехать на одну из АЗС, посмотреть совладельцем какой АЗС Вы можете стать и подать заявку на приобретение ценных бумаг. Класс? По мне так очень интересно.

IPO хотят проводить для того, чтоб на вырученные деньги развивать АЗК (далее — с их сайта):

Описание стратегии дальнейшего развития «Зеленого проекта» на 2022-2032 годы:

Компания планирует осуществить формирование сети универсальных автозаправочных комплексов (АЗК) на территории Москвы и Московской области.

( Читать дальше )

💫 Астра: сказка, IPO и ФСБㅤ

- 21 октября 2023, 19:32

- |

Все обмазываются Астрой — и меня припахал один заказчик. Раз так, то вот моё вью: хорошая компания, я взял. Теперь по кусочкам:

Исключительной Астру делает продукт, идеально попавший в СВО-реальность. Операционная система (ОС) фактически обречена на успех, а многие другие продукты компании продаются неплохо и производят кросс-продажи. По итогу Астра имеет возможность впаривать пакетные решения, которые отечественные конкуренты не могут дать. Это ещё не сказочка, этотолько начало...

✅ Перспективы и плюсы

( Читать дальше )

Вечерний обзор рынков 📈

- 20 октября 2023, 19:02

- |

Курсы валют ЦБ на 21 – 23 октября:

💵 USD — ↘️ 95,9053

💶 EUR — ↘️ 101,4257

💴 CNY — ↘️ 13,0688

▫️Индекс Мосбиржи по итогам основной торговой сессии пятницы прибавляет 0,43%, составив 3 269,27 пункта.

▫️Чистая прибыль банковского сектора в сентябре составила 296 млрд руб. (доходность на капитал около 26% в годовом выражении), что на 16% ниже результата августа (353 млрд руб.), — информирует Банк России своём информационно-аналитическом материале.

▫️Общая торговля России на 68% осуществляется в рублях и юанях, — сообщают «Вести» со ссылкой на главу Минэкономразвития Максима Решетникова.

▫️СПБ Биржа не будет проводить торги и расчёты по ценным бумагам с первичным листингом на Гонконгской фондовой бирже 23 октября в связи с нерабочими днями на зарубежных площадках («Праздник двойной девятки» по китайскому традиционному календарю).

▫️ Henderson (производитель мужской одежды)планирует выйти на IPO в начале ноября, free-float может составить более 10%.

( Читать дальше )

Henderson - первый эмитент на бирже из сегмента fashion выходит на IPO

- 20 октября 2023, 13:19

- |

#IPO

🛒 Сеть салонов мужской Henderson одежды намерена провести IPO, listing ожидается в начале ноября. Free-float может составить более 10%.

Это будет первый эмитент на бирже из сегмента fashion.

Планирует привлечь 3–4 млрд руб. для расширения торговых площадей.

Риски:

— Чувствительность к изменениям валютного курса.

— Риск роста арендных ставок.

— Рост себестоимости вследствие удорожания тканей, услуг по пошиву, логистики и пр.

— Ужесточение конкуренции.

———————————

Когда станет известна цена IPO буду решать участвовать или нет.

( Читать дальше )

Henderson - высокий дивидендный потенциал - Альфа-Банк

- 20 октября 2023, 12:25

- |

Henderson – лидер среди российских монобрендовых сетей мужской одежды. Компания позиционируется в сегменте «доступный люкс», где исторически высокую долю занимали мировые бренды, ушедшие с рынка РФ. Стратегия компании по переформатированию салонов транслируется в существенный рост продаж с кв.м. До конца текущего года компания может привлечь капитал посредством IPO для ускорения реализации данной стратегии. Мы считаем, что IPO Henderson – это возможность участия в широкой истории трансформации российской индустрии моды в пользу отечественных игроков. По нашим оценкам, на горизонте следующих 3-5 лет Henderson покажет самые высокие темпы роста выручки и маржу EBITDA среди публичных компаний потребительского сектора РФ и сможет выплачивать дивидендами более 50% прибыли.

( Читать дальше )

Сеть салонов мужской Henderson одежды намерена провести IPO, listing ожидается в начале ноября. Free-float может составить более 10%

- 20 октября 2023, 09:34

- |

Henderson для IPO проведёт допэмиссию, часть акций может продать основатель компании

fomag.ru/news-streem/set-salonov-muzhskoy-odezhdy-henderson-namerena-provesti-ipo-listing-ozhidaetsya-v-nachale-noyabrya-free-float-mozhet-sostavit-bolee-10-kompaniya/

Документ, стандартизирующий оценку юниорных компаний к IPO, будет разработан до конца года — директор департамента ЦБ

- 19 октября 2023, 18:15

- |

Документ, стандартизирующий оценку юниорных компаний к IPO, будет разработан до конца года, заявил замдиректора департамента корпоративных отношений ЦБ РФ Андрей Зорин на заседании комитета Совета Федерации по природопользованию.

Компания «АЛМАР — алмазы Арктики», которая еще в прошлом году заявила о планах провести IPO на «СПБ бирже», столкнулась с проблемами при подготовке такой оценки, рассказал Зорин.

Юниорные компании — это, как правило, небольшие частные предприятия, занимающиеся геологоразведкой, чаще всего поиском твердых полезных ископаемых. За границей юниорное движение очень развито, как и механизм привлечения средств такими компаниями через биржу.

www.interfax.ru/business/

rg.ru/2022/07/19/iuniory-idut-na-birzhu.html

Ростелеком не исключает IPO ряда "дочек" в будущем при благоприятной конъюнктуре, но пока сосредоточен на развитии самих активов, ресурсов для этого хватает — президент компании Михаил Осеевский

- 19 октября 2023, 17:14

- |

ПАО "Ростелеком" не исключает проведения IPO некоторых своих дочерних компаний в будущем при благоприятной рыночной конъюнктуре, но пока собственных ресурсов для их развития достаточно, сообщил «Интерфаксу» президент компании Михаил Осеевский.

«Ростелеком» в апреле 2021 года, презентуя стратегию, заявлял о планах привлечения стратегических партнеров или проведения IPO некоторых ключевых бизнес-направлений (среди них назывались ЦОД и облачные сервисы, информбезопасность, цифровая медицина и ряд других).

«IPO для некоторых дочерних компаний в будущем не исключаем, но при готовности этих активов и благоприятной конъюнктуре рынка. Пока мы сосредоточены на развитии самих активов, внутренних ресурсов для этого хватает», — сказал Осеевский в кулуарах форума «Сделано в России».

www.interfax.ru/business/926734

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал