Invest Heroes

О'Кей: Операционные результаты за 3 кв. 2021

- 17 ноября 2021, 12:55

- |

Всем привет!

Мы продолжаем следить за успехами O’Кей, так как верим в долгосрочные перспективы компании. Недавно компания отчиталась по операционке за 3 кв. 2021 г.

Результаты были немного лучше наших ожиданий. Основной драйвер роста — дискаунтеры, LFL продажи которых вернулись к двухзначной динамике (+21,6% г/г), несмотря на высокую базу прошлого года.

Наш взгляд на компанию сохраняется. О’Кей был и остается долгосрочной инвестицией с раскрытием стоимости только в 2023 году (к концу 2023 г. планируется удвоить сеть DA!, что может позволить дискаунтерам достичь доли ~30% и выше в общей выручке компании). До этого времени О’Кей может долго оставаться недооценённым. Из-за низкой ликвидности движения акций могут быть резкими, поэтому рекомендуем держать в О’Кей такую долю портфеля, с которой будет комфортно пересиживать волатильность и возможно долгое ожидание.

ЧИТАТЬ ОБЗОР

- комментировать

- Комментарии ( 0 )

Запасаемся терпением

- 16 ноября 2021, 14:39

- |

Судя по откладыванию решения по сертификации СП-2 со стороны Германии, в этом вопросе решение затягивается, и, скорее всего, новые условия будут согласованы лишь летом 2022. Это значит, что санкционная риторика, Украина и все в этом духе могут остаться на повестке российского рынка акций ещё год и периодически напоминать о себе.

На таком сроке я считаю разумным перефокусироваться с заголовков на cash flow и продолжать инвестировать. В ближайшие месяцы конъюнктура будет все ещё способствовать сырьевым рынкам, а движения в % ставках — доходу банков, и это все за российские акции.

Что же интересного, кроме политики:

1) На носу «мини дивсезон» (см. картинку), он должен подогреть интерес инвесторов выплатами 4-8% за неполный год.

2) Золото скупают панически. Думаю, скоро наступит хорошая коррекция в нем, т.к. % ставки по 10-леткам Treasuries снова двигаются в рост на обновлении максимумов инфляции в США.

3) Интересная ситуация в ритейле: МАГНИТ наращивает дивиденды в долг и поглотил ДИКСИ — вероятно, со временем за 1-2 года его владельцы захотят разогнать и продать эти акции, ведь они и выкупались в долг у ВТБ под такой трюк. Это потребует супер див. щедрости, чтобы дать рост до 8-9 тыс. Р за бумагу, и может стать игрой для инвесторов.

( Читать дальше )

Метавселенная: о чём все говорят?

- 16 ноября 2021, 12:36

- |

Недавно одна из крупнейших и известнейших компаний в мире — Facebook — переименовалась в Meta Platforms. Своим ходом Facebook обозначил стратегический переход к созданию метавселенных. После этого и Microsoft сообщил о вступлении в метаверс. Но что всё это значит и почему крупнейшие компании так стремятся позиционировать себя как мета?

В сегодняшнем посте мы расскажем, что:

— метавселенные — логичное продолжение сегодняшней онлайн-среды;

— ни одна компания не станет монополистом на этом рынке;

— первыми бенефициарами станут производители VR/AR архитектуры и игроделы.

Что такое Metaverse?

В этом году тема метавселенных набрала небывалые обороты. Помимо крупных компаний, заявивших о приверженности метавселенным, многие иностранные СМИ написали огромные тексты о том, что всё это значит.

Стоит сказать, что текущее количество текстов о метавселенных — всего лишь ловля хайпа после заявлений Facebook и Microsoft. Людям стало интересно, что происходит, и многие СМИ и отраслевые агентства вызвались объяснить, обрисовав тренды.

( Читать дальше )

Магнит догнал X5 по капитализации — что это значит?

- 15 ноября 2021, 11:23

- |

Основные тезисы:

- Магнит может дать более высокую дивдоходность по итогам 2021 г., при этом X5 Retail могла бы себе позволить также нарастить дивиденды, но больше инвестирует и удерживает более низкую долговую нагрузку.

- X5 Retail попадает под риск двойного налогообложения для российских инвесторов, что оказывает давление на котировки.

- При X5 Retail также выигрывает от общего позитива в продовольственном секторе, как и Магнит, и бизнес компании продолжает расти.

Весь продовольственный ритейл выигрывает от текущей ситуации

( Читать дальше )

Решение для газового кризиса

- 15 ноября 2021, 10:25

- |

Ситуация с границами Польши, цены на газ и СП-2 переплелись в единый клубок.

Россия давно поругалась с Украиной и хочет, чтобы прокачка газа распределилась так:

- 0% Украина;

- 100% через СП-1 и СП-2.

Ну а Украина зависит от доходов от прокачки газа, и готова на все, чтобы их сохранить.

В этом контексте есть ранее согласованное решение: Меркель еще пару лет назад говорила, что готова поддержать СП-2, только если Украина сохранит 50% прокачки.

- Это диверсификация поставок для Европы.

- Это стабилизирует взаимоотношения по газу у России с Украиной (позволяет избежать социально-экономических коллапсов для Украины).

- Это примерно 50% загрузка СП-2, с последующим ростом по мере роста спроса на газ в Европе год за годом (до 100% лет за 5).

На мой взгляд, это хороший компромисс и лучше ничего не придумать. Меркель в этом смысле признанный мастер.

Европе в таком случае остается согласовать единый газовый контракт с Газпромом с долгосрочными ценами и какой-то формулой (и поставки по СП-2 делать по этой цене), и сейчас Европа уже хочет договариваться о единых условиях закупки.

( Читать дальше )

Россия — emerging market

- 12 ноября 2021, 15:27

- |

Сегодняшнее утро ещё раз напоминает инвесторам, что Россия или Китай — это развивающиеся страны, в которых порой срабатывает политический риск, а долларовые инвесторы начинают сливать акции, ломясь в узкую дверь.

В то же время, такие движения не связаны со способностью бизнесов заработать денег. Например, стоило ли сегодня падать акциям АЛРОСА из-за возможных санкций к Аэрофлоту или боязни, что Россия вторгнется на территорию Украины? — бизнесово нет.

Но биржа устроена так, что Вася боится того, что Петя продаст, этого испугается Жора, продаст тоже, а пострадает и карман Васи в том числе. И вот уже рука Васи тянется к кнопке «продать», чтобы не быть последним. В этом вся природа снижения акций сегодня.

Если посмотреть на глобальные рынки, то там все в норме:

- фьючерсы на S&P +0,23%, VIX -1,01% (примерно как ожидал);

- нефть $81, -1,5% но без паники;

- индекс доллара DXY у вершины и, скорее всего, скорректируется;

- доходности облигаций растут, отражая ускорившуюся инфляцию.

( Читать дальше )

Breakout в золоте

- 12 ноября 2021, 10:55

- |

Позавчера мы стали свидетелями прорыва сопротивления в золоте, которое, на мой взгляд, является многообещающим. Ниже я хочу поделиться кусочками размышлений на эту тему:

— Как мы помним, полгода золото падало, и лишь в последние 2 месяца начало попытки выкупа вверх.

— Что изменилось за это время? — Многие инвесторы переосмыслили сроки инфляции: поняли, что она может быть 4-5% ещё не меньше года, а возможно и дольше.

— О продолжительности инфляции и ее завязке на избыточные сбережения заговорили крупнейшие фонды, в частности Bridgewater.

Некоторые возразят: постойте, сейчас же идет рост % ставок и снижение QE — какое золото?

При ближайшем рассмотрении можно заметить, что конкретно сейчас эти аргументы не работают, чуть позже окажутся в игре, а в перспективе 6-8 мес. снова уйдут на второй план:

— Сейчас огромное кол-во инвесторов были в шорте 10-летних treasuries. При этом QE до конца 2021 будет больше, чем чистые заимствования Минфина США. В итоге, стал возможен шорт-сквиз, который помог золоту в последнюю неделю.

— С другой стороны, уже месяц идет мощный жор в золотодобытчиках (Полюс +40-45%), и это сильный аргумент в пользу того, что инвесторы уже поверили в рост золота. Об этом же говорит WGC.

( Читать дальше )

Кризис полупроводников быстро не разрешится

- 11 ноября 2021, 12:06

- |

Мы уже не раз отмечали, что полупроводники — тёмная лошадка всех технологических революций за последние 50 лет и главный строительный блок в сегменте электроники. Поэтому кризис полупроводников негативно и значимо влияет на предложение в привычных нам отраслях и приводит к росту цен на повседневные товары.

В сегодняшней статье мы расскажем, что:

— причиной кризиса является не только COVID, но и концентрация отрасли в одном регионе;

— немаловажную роль в кризисе играет и мягкая денежно-кредитная политика Запада;

— страны и компании делают всё, чтобы сократить дефицит полупроводников;

— кризис закончится в 2023 году.

Основная причина — COVID-19 кризис

Кризис полупроводников — стечение многих обстоятельств, которые произошли в один момент времени. Такие ситуации называют идеальным штормом в отрасли.

Одна из основных микропричин — пандемия COVID-19 в 2020 году, которая привела к массовым локдаунам и переводу людей в режим удаленной работы. Это привело к росту спроса на компьютеры и иную потребительскую электронику. По данным IHS Markit, спрос на ПК в 2020 году вырос на 11%, а на бытовую технику — на 15%. По данным SIA, на эти два сектора приходится 62% спроса полупроводников:

( Читать дальше )

Тренды в золоте

- 10 ноября 2021, 14:04

- |

Золото было непростым активом для торговли в 2021 году, учитывая его 20% падение. Чтобы понимать ситуацию дальше, я решил углубиться в Gold Demand Trends от World Gold Council, и в этом посте поделюсь с вами своими находками.

Начнем с предложения (тут все просто):

- добыча (75% предложения) стабильно растет, в этом году +4%, будет ещё… цена стимулирует наращивать пр-во;

- производство из вторсырья падает на 16% г/г, т.к. золото стало ценнее, люди неохотно его продают, и во всех регионах в мире отмечают недостаток сырья для переработки (которого не было в последние лет 5-10).

В итоге предложение растет, но медленно, и главным фактором остается спрос, который намного более многогранен:

- Спрос от промышленности (15% спроса) = в основном электроника и техника. Он вырос на 10-12% в этом году и будет восстанавливаться дальше: ноутбуки и чипы нужны.

- Ювелирный спрос, который составлял 40-50% от общего, в 2020 году падал до 25%, и сейчас бурно восстанавливается — рост в Китае +30%, в Индии +60% и на Западе 10-15% — и ему ещё есть куда расти на 2-3 года вперед по 10% в год до средних за 10 лет.

- Спрос на монеты и слитки (16% от спроса в 2021, но может дорасти до 20%, учитывая опасения за инфляцию в США и Европе) очень интересен: там спрос в Азии нормализуется очень быстро, но ещё быстрее просыпается спрос западных стран. В США снова лезут на пик Google запросы про инфляцию, и спрос в 2021 году может побить исторические рекорды.

- Спрос от Центробанков (10%) стабилен, и вероятно таким и останется — после провала 2020 они быстро восстановили покупки, поддерживая долю золота в резервах.

- Ну и конечно же wild card = ETF. Здесь спрос был 20% от общего за 2020й год, а в 2021 пока отрицательный (-2%...3%), и восстановится только тогда, когда спекулянты будут играть на повышение. Замечен интересный факт: в Азии ETF на золото не уменьшили вложения, это было только в США. А в США в ETF с низкими комиссиями был приток, а в «попсовых» ETF был отток спекулянтов.

( Читать дальше )

Банковская отрасль: оперативный обзор

- 10 ноября 2021, 11:23

- |

В статье мы поговорим об инвестпривлекательности банков в РФ. Сейчас мы наблюдаем:

- рост промышленного PMI;

- восстановление потребительского спроса;

- повышение ключевой ставки ЦБ.

Что все это значит для банковской отрасли, мы рассмотрим в статье.

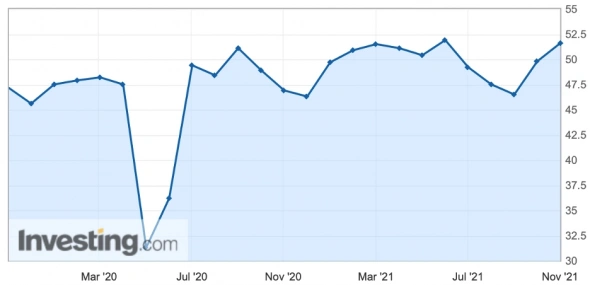

PMI говорит о восстановлении деловой активности

Банки – ставка на экономику страны в целом, поэтому важно смотреть на макроэкономические индикаторы. Промышленный PMI и потребительский спрос позволяют более оперативно оценить состоянии экономической среды по сравнению с другими индикаторами, поэтому рассмотрим их.

Промышленный PMI в октябре продолжил рост со значений сентября и достиг 51,6 (пред. 49,8) на фоне возобновившегося роста производства и клиентского спроса за последние несколько месяцев. Индекс свидетельствует об улучшении деловой активности, показав первое положительное значение с июня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал