SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Imoex

Про рынок 17.01

- 17 января 2022, 08:51

- |

Всех приветствую!

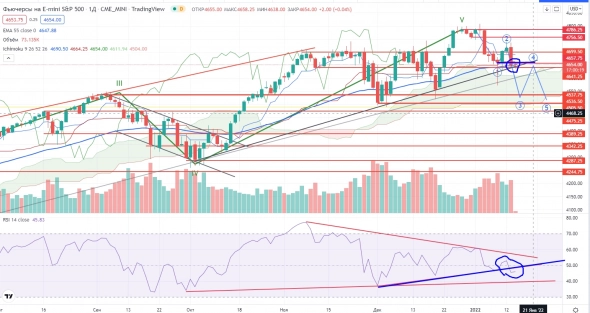

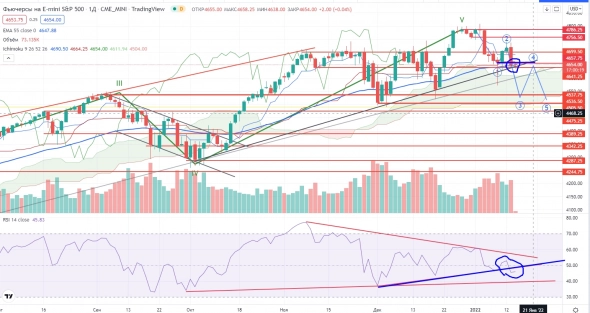

На прошедшей неделе в США выходило много данных (потребинфляции CPI (дек) — (г/г = +7% (прог +7% / пред +6.8%),проминфляция PPI (дек) - г/г = +9.7% (пред +7.7%), промпроизводство (дек) = -.0.1%м/м (пред +0.7%)), все данные медвежьи, но фьючерс на S&P не смог пробить тренд и плотно войти в локальную 3-ю волну падения, снова работает принцип «чем хуже-тем лучше». Все аналитики говорят о необходимости ужесточать ДКП, но «воз и ныне там». Но это когда-нибудь ужесточение произойдет, но когда большой вопрос. Это просто вопрос времени, нужно постоянно держать это в голове.

DXY находится 3-ей падающей волне (возможно начало 4-ой) в IV глобальной волне…В принципе все, что касается Америки для меня пока не совсем понятно, но после завершения 5-ой волны в IV глобальной волне, можно ожидать роста индекса доллара и одновременно пробой тренда во фьючерсе S&P, и вот тогда все встанет на свои места.

( Читать дальше )

На прошедшей неделе в США выходило много данных (потребинфляции CPI (дек) — (г/г = +7% (прог +7% / пред +6.8%),проминфляция PPI (дек) - г/г = +9.7% (пред +7.7%), промпроизводство (дек) = -.0.1%м/м (пред +0.7%)), все данные медвежьи, но фьючерс на S&P не смог пробить тренд и плотно войти в локальную 3-ю волну падения, снова работает принцип «чем хуже-тем лучше». Все аналитики говорят о необходимости ужесточать ДКП, но «воз и ныне там». Но это когда-нибудь ужесточение произойдет, но когда большой вопрос. Это просто вопрос времени, нужно постоянно держать это в голове.

DXY находится 3-ей падающей волне (возможно начало 4-ой) в IV глобальной волне…В принципе все, что касается Америки для меня пока не совсем понятно, но после завершения 5-ой волны в IV глобальной волне, можно ожидать роста индекса доллара и одновременно пробой тренда во фьючерсе S&P, и вот тогда все встанет на свои места.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Просьба пересмотреть вывод данных по котировкам

- 15 января 2022, 05:37

- |

Можно выводить на главную вместо: smart-lab.ru/gr/MOEX.IMOEX

вот это: smart-lab.ru/gr/MOEX.IMOEX2

это будет более точная инфа по индексу

вот это: smart-lab.ru/gr/MOEX.IMOEX2

это будет более точная инфа по индексу

Про рынок 14.01

- 14 января 2022, 08:31

- |

Всех приветствую!

Вышла в США — проминфляция PPI (дек) — г/г = +9.7% (пред +7.7%). 9,1%!!! Промпроизводители испытывают тоже инфляцию, она несомненно будет оказывать давление на цену конечного продукта, что в свою очередь увеличит еще инфляцию в будущем. Говорить об ужесточении ДКП похоже стало панацеей, но без нее экономика точно не восстановиться. Может стать только хуже. Но страшно принимать необходимое решение, ведь оно повлечет за собой много крови доверчивых инвесторов, но это на мой взгляд необходимый шаг. А пока имеем, что имеем.

Фьючерс на S&P и DXY продолжили падение. Если смотреть по технике (хотя что касается Америки пока ТА не работает), то можно предположить, что при проходе на днях уровня 4660-, фьючерс войдет только в 3-ю волну падения, а по статистике 3-я волна бывает самой сильной.

DXY находится 3-ей падающей волне в IV глобальной… Так по идее и должно было произойти, он и раньше негативно реагировал на инфляцию, а уж после очередных

( Читать дальше )

Вышла в США — проминфляция PPI (дек) — г/г = +9.7% (пред +7.7%). 9,1%!!! Промпроизводители испытывают тоже инфляцию, она несомненно будет оказывать давление на цену конечного продукта, что в свою очередь увеличит еще инфляцию в будущем. Говорить об ужесточении ДКП похоже стало панацеей, но без нее экономика точно не восстановиться. Может стать только хуже. Но страшно принимать необходимое решение, ведь оно повлечет за собой много крови доверчивых инвесторов, но это на мой взгляд необходимый шаг. А пока имеем, что имеем.

Фьючерс на S&P и DXY продолжили падение. Если смотреть по технике (хотя что касается Америки пока ТА не работает), то можно предположить, что при проходе на днях уровня 4660-, фьючерс войдет только в 3-ю волну падения, а по статистике 3-я волна бывает самой сильной.

DXY находится 3-ей падающей волне в IV глобальной… Так по идее и должно было произойти, он и раньше негативно реагировал на инфляцию, а уж после очередных

( Читать дальше )

Мосбиржа на 2% припала от новости о недоговоренности России и НАТО

- 13 января 2022, 15:18

- |

Мосбиржа на 2,25% припала от новости о недоговоренности России и НАТО. Рынок и не ожидал чего-то другого. Есть подозрение что это временная дрожь рынка.

Телеграм: t.me/autotradering

Телеграм: t.me/autotradering

Про рынок 13.01

- 13 января 2022, 08:48

- |

Всех приветствую!

Вчера вышли данные по потребинфляции CPI (дек) — (г/г = +7% (прог +7% / пред +6.8%)), как и ожидалось инфляция снова бьет рекорды. Фьючерс на S&P снова растет, снова работает принцип «чем хуже-тем лучше». NO COMMENT! По утру легкое падение!

DXY начал падать, он находится (точнее входит) в падающую волну III … Так по идее и должно было произойти, он и раньше негативно реагировал на инфляцию, а уж после очередных перл от Пауэлла (https://www.finam.ru/analysis/marketnews/posle-okonchaniya-peregovorov-rossii-s-nato-i-obse-vozmozhen-rost-dollara-20220112-094500/) его реакция была более чем закономерна.

( Читать дальше )

Вчера вышли данные по потребинфляции CPI (дек) — (г/г = +7% (прог +7% / пред +6.8%)), как и ожидалось инфляция снова бьет рекорды. Фьючерс на S&P снова растет, снова работает принцип «чем хуже-тем лучше». NO COMMENT! По утру легкое падение!

DXY начал падать, он находится (точнее входит) в падающую волну III … Так по идее и должно было произойти, он и раньше негативно реагировал на инфляцию, а уж после очередных перл от Пауэлла (https://www.finam.ru/analysis/marketnews/posle-okonchaniya-peregovorov-rossii-s-nato-i-obse-vozmozhen-rost-dollara-20220112-094500/) его реакция была более чем закономерна.

( Читать дальше )

Про рынок 12.01

- 12 января 2022, 07:15

- |

Всех приветствую!

Вчера вечером началась клоунада от Пауэлла, выбрали наконец-то официально на пост главы ФРС… Пауэлл говорил следующее:

— сокращение баланса в этот раз будет скорее и быстрее, чем в прошлом цикле

— пока никаких решений не принималось, будет обсуждаться на январском заседании

— займет 2-4 заседания, чтобы решить по сокращению баланса

-прогнозируется, что рост инфляции в США прекратится к середине года. Если нет, то ФРС будет реагировать

-QE закончится в марте

-ситуация с долгом США неустойчивая, лучше скорее решить проблему

-Если инфляция продолжит оставаться выше прогнозов, нам придется со временем повышать процентные ставки еще больше.

… и прочую воду. И речь произвела конечно позитивную реакцию на американский рынок, фьючерс на S&P незамедлительно стал расти. Ну что сказать, «горбатого только могила исправит», а нам снова остается только ждать!

( Читать дальше )

Вчера вечером началась клоунада от Пауэлла, выбрали наконец-то официально на пост главы ФРС… Пауэлл говорил следующее:

— сокращение баланса в этот раз будет скорее и быстрее, чем в прошлом цикле

— пока никаких решений не принималось, будет обсуждаться на январском заседании

— займет 2-4 заседания, чтобы решить по сокращению баланса

-прогнозируется, что рост инфляции в США прекратится к середине года. Если нет, то ФРС будет реагировать

-QE закончится в марте

-ситуация с долгом США неустойчивая, лучше скорее решить проблему

-Если инфляция продолжит оставаться выше прогнозов, нам придется со временем повышать процентные ставки еще больше.

… и прочую воду. И речь произвела конечно позитивную реакцию на американский рынок, фьючерс на S&P незамедлительно стал расти. Ну что сказать, «горбатого только могила исправит», а нам снова остается только ждать!

( Читать дальше )

Про рынок 11.01

- 11 января 2022, 08:03

- |

Всех приветствую!

Закончился первый полноценный день на нашем фондовом рынке. И закончился он неоднозначно.

Переговоры РФ и США по гарантиям безопасности были сложными, глубокими и конкретными. НАТО должна отказаться от «освоения территории» государств, вступивших в альянс после 1997г. РФ на переговорах с США заявила, что у Москвы нет намерений «нападать» на Украину.

Переговоры на этой неделе покажут, возможно ли продолжение (12 января — ожидается встреча Россия–НАТО).

Делегации США и РФ подтвердили в Женеве, что ядерную войну нельзя выиграть и она не должна быть развязана. США не позволят никому закрыть дверь НАТО для какой-либо страны. США не согласны с ограничениями на прием новых стран в НАТО. США примут финансовые санкции в отношении ключевых российских институтов в случае вторжения РФ на Украину. США примут решение о продолжении переговоров с Россией по итогам всех контактов на этой неделе.

( Читать дальше )

Закончился первый полноценный день на нашем фондовом рынке. И закончился он неоднозначно.

Переговоры РФ и США по гарантиям безопасности были сложными, глубокими и конкретными. НАТО должна отказаться от «освоения территории» государств, вступивших в альянс после 1997г. РФ на переговорах с США заявила, что у Москвы нет намерений «нападать» на Украину.

Переговоры на этой неделе покажут, возможно ли продолжение (12 января — ожидается встреча Россия–НАТО).

Делегации США и РФ подтвердили в Женеве, что ядерную войну нельзя выиграть и она не должна быть развязана. США не позволят никому закрыть дверь НАТО для какой-либо страны. США не согласны с ограничениями на прием новых стран в НАТО. США примут финансовые санкции в отношении ключевых российских институтов в случае вторжения РФ на Украину. США примут решение о продолжении переговоров с Россией по итогам всех контактов на этой неделе.

( Читать дальше )

Про рынок 10.01

- 10 января 2022, 07:22

- |

Всех приветствую!

Вот и закончилась неделя между нашим Новым Годом и Рождеством, и сейчас можно оценивать и торговать достаточно спокойно.

В США вышли минутки FOMC,

— ФРС закончит сворачивание экстренного стимулирования в марте

— ФРС начнет повышать ставку в марте

— ФРС начнет сокращать баланс после первого повышения ставки

и нависла реальная угроза скорого запуска процесса ужесточения ДКП. Ситуация такова, что процесс сворачивания QE и поднятия ставки может сыграть негативную роль для американского рынка. Повтор ситуации в 2015-2017 годах под большим вопросом, т.к. в те года не было такого внешнего долга и конечно не было такой инфляции.

Фьючерс на S&P начал падать, пробита уже полка 4700- вниз, а при существовании дивергенции на хаю и нахождением рынка в V-ой глобальной растущей волне косвенно говорит о возможности начала (наконец-то) хоть какой-то МОЩНОЙ КОРРЕКЦИИ как минимум.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал