SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

IV

Выбор дельты для дельта-хеджа

- 26 декабря 2013, 15:34

- |

Изучение динамики улыбки подводит нас к другой важной теме – о выборе правильного метода дельта-хеджа. Какую волатильность использовать для расчета дельты — рыночную или расчетную? На конференции НОК-6 с интересным докладом на эту тему выступил Олег Мубаракшин. И опять я не был согласен с Олегом и теперь представляю свой подход к проблеме.

Способов расчета дельты много в зависимости от модели движения улыбки. Можно, взяв рыночную волатильность, считать дельту по БШ, можно делать коррекцию на движение улыбки и т.д. и т.п.

Как понять, какой способ лучше для расчета дельты? Как выбрать критерий для выбора? Критерий зависит от того, чего мы хотим от дельта-хеджа. Допустим, наша цель — минимальный размах ежедневных колебаний стоимости нашего портфеля. Тогда, наверно, в нашем тесте есть смысл минимизировать сумму квадратов ежедневных приращений стоимости портфеля. Предположим, мы желаем получить минимальный размах колебаний стоимости портфеля на экспирации. Соответственно, необходимо минимизировать

( Читать дальше )

Способов расчета дельты много в зависимости от модели движения улыбки. Можно, взяв рыночную волатильность, считать дельту по БШ, можно делать коррекцию на движение улыбки и т.д. и т.п.

Как понять, какой способ лучше для расчета дельты? Как выбрать критерий для выбора? Критерий зависит от того, чего мы хотим от дельта-хеджа. Допустим, наша цель — минимальный размах ежедневных колебаний стоимости нашего портфеля. Тогда, наверно, в нашем тесте есть смысл минимизировать сумму квадратов ежедневных приращений стоимости портфеля. Предположим, мы желаем получить минимальный размах колебаний стоимости портфеля на экспирации. Соответственно, необходимо минимизировать

( Читать дальше )

- комментировать

- 928 | ★39

- Комментарии ( 21 )

Зависимость IV от БА

- 23 декабря 2013, 20:40

- |

Волатильность возрастает при снижении базового актива? Вы уверены в этом? В мае этого года Олег Мубаракшин опубликовал статью Returns vs Volatility на эту тему, где изучал данный вопрос. На тот момент, у меня уже были аналогичные расчеты. С подходом и идеями Олега я не был согласен. Тем не менее, за отсутствием времени отложил свои возражения на потом. Сейчас я представлю свою точку зрения на этот вопрос.

Когда мы анализируем зависимость волатильности от БА, возникает соблазн сделать это в виде регрессии. В качестве зависимой переменной кажется логичным взять индекс волатильности или волатильность центрального страйка (IV(0)) в виде ряда чисел. Таким способом можно получить неточную зависимость и сделать неверные выводы. Я сейчас говорю не о расчетах Олега – возможно, он все сделал правильно – я говорю о своих ошибках в начале изучения этой темы.

Пусть, например, БА пошел вниз на один страйк, а улыбка не изменилась. Центральный страйк теперь другой, его волатильность выше. Разность текущей IV(0) и предыдущей положительна. Индекс волатильности в данной ситуации также вырастет. Можно сделать неправильный вывод, что волатильность растет при снижении БА. Но волатильность ни одного страйка не изменилась! Я решил проблему, фиксируя центральный и другие страйки на каждом шаге времени. При таком подходе можно четко увидеть рост или снижение волатильности конкретного страйка.

( Читать дальше )

Когда мы анализируем зависимость волатильности от БА, возникает соблазн сделать это в виде регрессии. В качестве зависимой переменной кажется логичным взять индекс волатильности или волатильность центрального страйка (IV(0)) в виде ряда чисел. Таким способом можно получить неточную зависимость и сделать неверные выводы. Я сейчас говорю не о расчетах Олега – возможно, он все сделал правильно – я говорю о своих ошибках в начале изучения этой темы.

Пусть, например, БА пошел вниз на один страйк, а улыбка не изменилась. Центральный страйк теперь другой, его волатильность выше. Разность текущей IV(0) и предыдущей положительна. Индекс волатильности в данной ситуации также вырастет. Можно сделать неправильный вывод, что волатильность растет при снижении БА. Но волатильность ни одного страйка не изменилась! Я решил проблему, фиксируя центральный и другие страйки на каждом шаге времени. При таком подходе можно четко увидеть рост или снижение волатильности конкретного страйка.

( Читать дальше )

где посмотреть волу на фьючерс /6E (EUR/USD)?

- 15 апреля 2013, 23:09

- |

Хочется странного график IV & HV на /6E EUR/USD, CME

В TOS фигня какая то показывается на IV.

В LiveVol Pro не нашел.

В ivolatility тоже, хотя там то должно быть.

В OptionVue должен быть, но она не куплена.

В TOS фигня какая то показывается на IV.

В LiveVol Pro не нашел.

В ivolatility тоже, хотя там то должно быть.

В OptionVue должен быть, но она не куплена.

Арбитраж улыбки волатильности. Статистика. Отображение погрешностей.

- 25 декабря 2012, 10:28

- |

Если проанализировать одномесячный спред по IV на опционных сериях одного БА для колов и путов OTM на равном удалении по какому-либо критерию от БА раздельно ,

то получим нижеприведенные картинки

Ось Х — время до экспирации ближней серии

Ось Y — спред IV с равным удалением от БА по к.л. критерию (страйки и т.д.)

Имхо, такое представление плохо читаемо, а хотелось бы еще одновременно видеть и др. разрезы + поверхность (она в данном случае получается рваной из-за большого шага страйка — совсем не комильфо)

Вопросы:

Как на Ваш взгляд более читаемо отображать ошибки и распределения?

Какие еще разрезы/дополнения были бы на Ваш взгляд информативны для сабж?

то получим нижеприведенные картинки

Ось Х — время до экспирации ближней серии

Ось Y — спред IV с равным удалением от БА по к.л. критерию (страйки и т.д.)

Имхо, такое представление плохо читаемо, а хотелось бы еще одновременно видеть и др. разрезы + поверхность (она в данном случае получается рваной из-за большого шага страйка — совсем не комильфо)

Вопросы:

Как на Ваш взгляд более читаемо отображать ошибки и распределения?

Какие еще разрезы/дополнения были бы на Ваш взгляд информативны для сабж?

Методы прогноза улыбки волатильности

- 12 декабря 2012, 14:50

- |

На сейчас выделяю два основных подхода к прогнозированию улыбки волатильности:

— модельный

— статистический

Модельный

Основан на использовании придуманной модели и подборе параметров в нее

Примеры методов модельного подхода: BS, SABR и т.д.

Статистический

Основан на выделение стат. закономерностей в поведении улыбки и использовании их для прогноза будущего её состояния

Примеры методов статистического подхода: система уравнений, нейросеть и т.д.

Видимо и тот и др. методы имеют как свое право на жизнь, так и свои «+» и «-».

Вопросы:

— Какой подход используете (предпочли бы использовать)? Почему?

— Каким методом пользуетесь (предпочли бы пользоваться)? Почему?

— Для решения какой трейдерской задачи ?

— Какие «+» и «-» подхода и метода стали определяющими для Вашего выбора ?

— М.б. возможно применить комбинированный подход? Как ?

PS Мне показался ближе для прогноза улыбки стат.подход с методом близким к нейросетям. Используется для оценки профиля позы в матрице(дереве) возможных ее будущих состояний.

— модельный

— статистический

Модельный

Основан на использовании придуманной модели и подборе параметров в нее

Примеры методов модельного подхода: BS, SABR и т.д.

Статистический

Основан на выделение стат. закономерностей в поведении улыбки и использовании их для прогноза будущего её состояния

Примеры методов статистического подхода: система уравнений, нейросеть и т.д.

Видимо и тот и др. методы имеют как свое право на жизнь, так и свои «+» и «-».

Вопросы:

— Какой подход используете (предпочли бы использовать)? Почему?

— Каким методом пользуетесь (предпочли бы пользоваться)? Почему?

— Для решения какой трейдерской задачи ?

— Какие «+» и «-» подхода и метода стали определяющими для Вашего выбора ?

— М.б. возможно применить комбинированный подход? Как ?

PS Мне показался ближе для прогноза улыбки стат.подход с методом близким к нейросетям. Используется для оценки профиля позы в матрице(дереве) возможных ее будущих состояний.

Арбитраж улыбки волатильности

- 10 декабря 2012, 20:46

- |

Для примера представлены улыбки всех опционных серий на RIM2.

Условно выделены:

— нормальная улыбка

— граница продаж

— граница покупок

Каждая из этих линий может определяться различными методами.

На видео хорошо видно, что в процессе существования опц. серии улыбка заходит как в зоны перекупленности, так и в зоны перепроданности. При этом это может происходить несвязанно для разных частей улыбки, что может порождать возможности для арбитража внутри улыбки.

Одновременно отображается 5 «последних» улыбок. Информация о каждой из них отображается в легенде: Дней_до_экспирации, ОпцСерия, ДатаВремя_фиксации_улыбки.

(В настройках скорость просмотра регулируется)

На графике сравнение улыбок двух опц. серий внутри одного БА демонстрируют возможность арбитража между сериями

Имхо, движения улыбок на амер. рынке имеют интересные отличия от ФОРТС.

Предложение о сотрудничестве:

Если у Вас есть в наличии или есть доступ к архивам:

— котировок и/или трейдов опционов

— улыбок волатильности

на зарубежных рынках, то можем обсудить возможность их анализа на взаимовыгодной основе.

Условно выделены:

— нормальная улыбка

— граница продаж

— граница покупок

Каждая из этих линий может определяться различными методами.

На видео хорошо видно, что в процессе существования опц. серии улыбка заходит как в зоны перекупленности, так и в зоны перепроданности. При этом это может происходить несвязанно для разных частей улыбки, что может порождать возможности для арбитража внутри улыбки.

Одновременно отображается 5 «последних» улыбок. Информация о каждой из них отображается в легенде: Дней_до_экспирации, ОпцСерия, ДатаВремя_фиксации_улыбки.

(В настройках скорость просмотра регулируется)

На графике сравнение улыбок двух опц. серий внутри одного БА демонстрируют возможность арбитража между сериями

Имхо, движения улыбок на амер. рынке имеют интересные отличия от ФОРТС.

Предложение о сотрудничестве:

Если у Вас есть в наличии или есть доступ к архивам:

— котировок и/или трейдов опционов

— улыбок волатильности

на зарубежных рынках, то можем обсудить возможность их анализа на взаимовыгодной основе.

Модели ценообразования опционов, практика.

- 06 ноября 2012, 23:32

- |

С практикующими трейдерами на опционном рынке хотелось бы пообщаться на тему сложных математических моделей. Сейчас известно несколько моделей, которые могут найти применение на практике. Например, модель Бруно Дюпире(http://www.globalriskguard.com/resources/deriv/pric_hedg_with_smile.pdf), stochastic vol model, local vol, модель хестона итд. Какие из них видите наиболее эффективными к примеру для использования на фортсе? Использует ли кто-нибудь методы эконометрики(Garch-и) в построении улыбок? Насколько это эффективно? Если у вас имеется модельный трейдинг, то насколько модель устойчива, есть ли проблемы с подгонкой параметров и производите ли переоптимизации модели в сложные периоды(рост волы, падение волы)? Какие программные средства используете для своих вычислений? Если не секрет программными продуктами какой компании пользуетесь или сами разрабатываете софт?

Немного про свою торговлю. В модельном трейдинге я для себя нашёл пока одну единственную модель stochastic vol, которую согласуя с некоторыми расчётами, использую для построения смайла. Описание модели здесь

( Читать дальше )

Немного про свою торговлю. В модельном трейдинге я для себя нашёл пока одну единственную модель stochastic vol, которую согласуя с некоторыми расчётами, использую для построения смайла. Описание модели здесь

( Читать дальше )

IV = объем торгов?

- 30 октября 2012, 10:19

- |

всем привет!

новая тема для обсуджения со смартлабовцами-опционщиками )

Пришла такая мысль

предположим, есть большая лонговая опционная позиция с гаммой на 10 пунктов=1. Тогда получается, что даже если рынок стоит на месте (спрэд остается неизменным), держатель такой позиции может хеджироваться — продавать по офферу, покупать по биду (предположим, спрэд минимально возможный — 10 пунктов — который сам хеджер и удерживает). Если опустить комиссии, то финансовый результат такой стратегии будет зависеть напрямую от объема торгов, а точнее — от количества сделок покупки по офферу и продажи по биду. Соответственно, уже не важно насколько движется рынок, важна только интенсивность торгов. Интенсивность высокая — хеджер зарабатывает. Интенсивность низкая — хеджер теряет.

С этой точки зрения прогнозирование IV сводится к прогнозированию объема торгов по базовому активу.

Отсюда интересно подумать над следующим.

Объем торгов обычно значительно возрастает при направленных движениях, пробоях уровней. При этом IV на опционах как правило растет при снижении и падает при росте. Но ведь с точки зрения нашего гипотетического хеджера рост или падение — не важно, важна только интенсивность торгов.

( Читать дальше )

новая тема для обсуджения со смартлабовцами-опционщиками )

Пришла такая мысль

предположим, есть большая лонговая опционная позиция с гаммой на 10 пунктов=1. Тогда получается, что даже если рынок стоит на месте (спрэд остается неизменным), держатель такой позиции может хеджироваться — продавать по офферу, покупать по биду (предположим, спрэд минимально возможный — 10 пунктов — который сам хеджер и удерживает). Если опустить комиссии, то финансовый результат такой стратегии будет зависеть напрямую от объема торгов, а точнее — от количества сделок покупки по офферу и продажи по биду. Соответственно, уже не важно насколько движется рынок, важна только интенсивность торгов. Интенсивность высокая — хеджер зарабатывает. Интенсивность низкая — хеджер теряет.

С этой точки зрения прогнозирование IV сводится к прогнозированию объема торгов по базовому активу.

Отсюда интересно подумать над следующим.

Объем торгов обычно значительно возрастает при направленных движениях, пробоях уровней. При этом IV на опционах как правило растет при снижении и падает при росте. Но ведь с точки зрения нашего гипотетического хеджера рост или падение — не важно, важна только интенсивность торгов.

( Читать дальше )

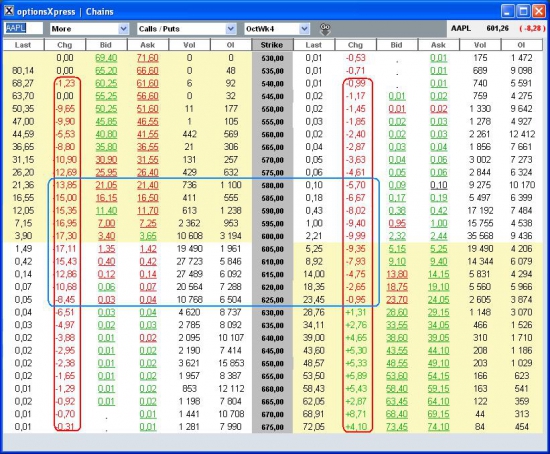

Изменение опционных цен на отчете на примере опционов на AAPL

- 26 октября 2012, 22:11

- |

Наблюдения за опционными ценами.

Опицоны без математических формул ))

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

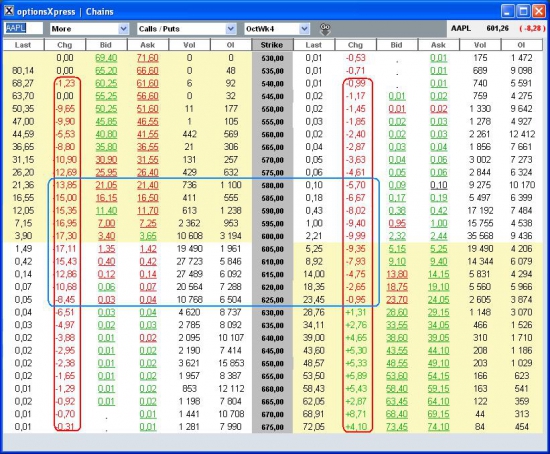

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

Опицоны без математических формул ))

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

IV на опционах

- 05 октября 2012, 20:44

- |

добрый вечер

есть у кого то мнение, почему так валится волатильность на опционах? обычное снижение перед выходными? или реально инвесторы уверовали в рост без отклонений?

ждал именно такой сценарий по цене, но ожидал что вола будет как минимум стабильна…

есть у кого то мнение, почему так валится волатильность на опционах? обычное снижение перед выходными? или реально инвесторы уверовали в рост без отклонений?

ждал именно такой сценарий по цене, но ожидал что вола будет как минимум стабильна…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал