SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. broker25

Выбор дельты для дельта-хеджа

- 26 декабря 2013, 15:34

- |

Изучение динамики улыбки подводит нас к другой важной теме – о выборе правильного метода дельта-хеджа. Какую волатильность использовать для расчета дельты — рыночную или расчетную? На конференции НОК-6 с интересным докладом на эту тему выступил Олег Мубаракшин. И опять я не был согласен с Олегом и теперь представляю свой подход к проблеме.

Способов расчета дельты много в зависимости от модели движения улыбки. Можно, взяв рыночную волатильность, считать дельту по БШ, можно делать коррекцию на движение улыбки и т.д. и т.п.

Как понять, какой способ лучше для расчета дельты? Как выбрать критерий для выбора? Критерий зависит от того, чего мы хотим от дельта-хеджа. Допустим, наша цель — минимальный размах ежедневных колебаний стоимости нашего портфеля. Тогда, наверно, в нашем тесте есть смысл минимизировать сумму квадратов ежедневных приращений стоимости портфеля. Предположим, мы желаем получить минимальный размах колебаний стоимости портфеля на экспирации. Соответственно, необходимо минимизировать

сумму квадратов приращений стоимости портфеля на экспирации. (Полезно писать посты. Всякие интересные мысли в голову приходят))) ). Первый способ проще. Пока им и займемся. Для проверки выберем следующие способы расчета дельты:

1 способ (Sticky strike)

Считаем, что движения базового актива не влияют на улыбку. Улыбка фиксирована, волатильность каждого страйка неизменна. Рассчитываем дельту по рыночной улыбке.

2 способ (Sticky delta)

Предполагаем, что улыбка движется горизонтально вместе с базовым активом. Допустим у нас текущая цена базового актива совпадает с донышком улыбки. Если БА сместится на 5000п. налево, то и донышко сместится на 5000п. налево. Дельта вычисляется по формуле ниже (ФиО #3 за янв-фев. 2008, статья И.Сокола, стр. 47). Производная волатильности от страйка считается численно по текущей улыбке.

где Δ - искомая расчетная дельта,

δ – дельта по БШ,

S – страйк,

ν — вега.

3 способ (Sticky 1500)

Способ аналогичен 2-му, но поправка с вегой рассчитывается только при смещении базового актива больше чем на 1500п. Обоснование этого способа такое: возможно, улыбка реагирует только на существенные движения цены, игнорируя мелкие колебания.

4 способ (Regression)

Считаем, что волатильность каждого страйка смещается линейно согласно коэффициенту наклона, полученному из регрессии, описанной в моей предыдущей статье. Отличие данного способа от предложенного Олегом метода Beta в том, что поправка добавляется к неизменной улыбке, а не к динамичной улыбке из второго способа. Такой способ, по-моему, предпочтительнее, т.к. коэффициент регрессии уже учитывает горизонтальное смещение улыбки.

Приступаем к расчетам. Для проверки выбран период с июля 2010г. по май 2013г. Выбираем страйк, точнее номер страйка относительно центрального страйка. Для выбранного страйка строим прогноз будущей цены в конце следующего дня. Прогноз цены сравниваем с реальной ценой выбранного опциона на конец следующего дня. На каждом шаге цена страйка может меняться, неизменной остается лишь его позиция относительно центра.

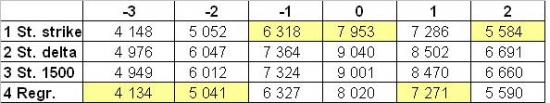

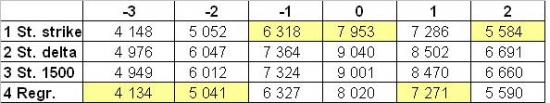

Сумма квадратов разниц реальной и прогнозной цены по данному страйку дает суммарную ошибку метода. Из нее берем корень, чтобы не было больших цифр. Для каждого метода и каждого страйка от -3 до +2 посчитана суммарная ошибка метода. Минимальная ошибка показывает лучший метод.

Прогноз учитывает поправку на тету. На гамму поправку не вносим. Возможно, эффект от гаммы можно компенсировать дельтой, учитывая негауссовское распределение доходностей БА. На вегу тоже поправки нет. Наша цель – через дельту как-то учесть и спрогнозировать движение волатильности. Исключение веги ухудшит критерий выбора лучшего метода. Ниже итоговая табличка ошибок.

Интересный вывод из таблички: метод Sticky delta работает неважно. Попытка учесть горизонтальное смещение улыбки не удалась. Моя регрессия показывала положительную связь между волатильностью путов и движением БА, и отрицательную связь между волатильностью коллов и БА. Казалось бы, это подтверждает горизонтальное смещение улыбки и правоту данного метода.

У меня есть догадки, как объяснить это противоречие. Для путов изменение волатильности из-за горизонтального смещения улыбки частично компенсируется общим подъемом волатильности.

Для квартальных коллов {+1, +2} также, вероятно, чаще происходит смещение вниз по улыбке, которое компенсируется подъемом волатильности. Да, регрессия, показывает обратное. Но больший вес в регрессии имеет период ближе к экспирации. Таких дней мало, но они сильно влияют на регрессию из-за высокого наклона кривой. А вот веги там мало, и эти дни слабо влияют на суммарную ошибку в таблице. Донышко улыбки у квартальных опционов долгое время расположено правее +2 страйка, и наклон улыбки в этих страйках чаще отрицателен.

Есть и другая версия. Прогнозная добавка по второму методу как правило в несколько раз выше добавки по методу регрессии. Направление добавки по второму методу правильное, но ее величина завышена. Улыбка реагирует на движения БА, но слабее, чем выходит по расчетам. БА ходит маятником туда-сюда, совершая массу возвратных движений. Возможно, улыбка реагирует на движения консервативно, учитывая вероятность обратного движения цены.

Результаты четвертого метода (Regression) для некоторых страйков несколько лучше классического первого способа. Но разница в ошибке минимальна. Следует учесть также, что регрессия посчитана для того же периода времени, что и ошибка хеджа. Если сделать расчеты для другого периода времени, результаты четвертого метода могут ухудшиться. Получается, классический способ – наилучший?

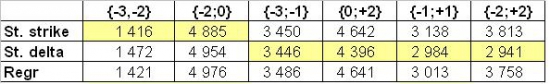

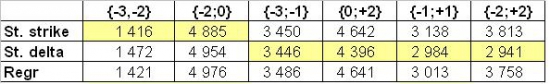

Не будем торопиться с выводами. Рассмотрим результаты аналогичных расчетов для спредов, в которых продан один опцион слева и куплен один опцион справа. Спред {-3;-2}, например, означает, что продан опцион страйка -3 и куплен опцион страйка -2.

Как мы видим, метод Sticky delta дает минимальную ошибку для спредов, в которых участвуют страйки и слева и справа от центра. Возможно, в спреде эффект вертикального смещения улыбки уходит, т.к. купленный и проданный страйки компенсируют друг друга. А горизонтальное смещение лучше учитывается данным методом. Если подобрать веса опционов, то и для спредов, которых участвуют одни путы, результаты этого метода будут предпочтительнее. Честно говоря, в этом вопросе еще остается множество неясностей, так что работы впереди еще полно.

Выводы

Если позиция состоит из одних купленных, или проданных опционов, хеджировать следует по методу Sticky strike. Метод Sticky delta эффективен, если позиция включает проданные страйки слева от центра и купленные страйки справа от центра.

P.S. Заинтересован в работе, связанной с опционами. Пишите в личку.

Способов расчета дельты много в зависимости от модели движения улыбки. Можно, взяв рыночную волатильность, считать дельту по БШ, можно делать коррекцию на движение улыбки и т.д. и т.п.

Как понять, какой способ лучше для расчета дельты? Как выбрать критерий для выбора? Критерий зависит от того, чего мы хотим от дельта-хеджа. Допустим, наша цель — минимальный размах ежедневных колебаний стоимости нашего портфеля. Тогда, наверно, в нашем тесте есть смысл минимизировать сумму квадратов ежедневных приращений стоимости портфеля. Предположим, мы желаем получить минимальный размах колебаний стоимости портфеля на экспирации. Соответственно, необходимо минимизировать

сумму квадратов приращений стоимости портфеля на экспирации. (Полезно писать посты. Всякие интересные мысли в голову приходят))) ). Первый способ проще. Пока им и займемся. Для проверки выберем следующие способы расчета дельты:

1 способ (Sticky strike)

Считаем, что движения базового актива не влияют на улыбку. Улыбка фиксирована, волатильность каждого страйка неизменна. Рассчитываем дельту по рыночной улыбке.

2 способ (Sticky delta)

Предполагаем, что улыбка движется горизонтально вместе с базовым активом. Допустим у нас текущая цена базового актива совпадает с донышком улыбки. Если БА сместится на 5000п. налево, то и донышко сместится на 5000п. налево. Дельта вычисляется по формуле ниже (ФиО #3 за янв-фев. 2008, статья И.Сокола, стр. 47). Производная волатильности от страйка считается численно по текущей улыбке.

где Δ - искомая расчетная дельта,

δ – дельта по БШ,

S – страйк,

ν — вега.

3 способ (Sticky 1500)

Способ аналогичен 2-му, но поправка с вегой рассчитывается только при смещении базового актива больше чем на 1500п. Обоснование этого способа такое: возможно, улыбка реагирует только на существенные движения цены, игнорируя мелкие колебания.

4 способ (Regression)

Считаем, что волатильность каждого страйка смещается линейно согласно коэффициенту наклона, полученному из регрессии, описанной в моей предыдущей статье. Отличие данного способа от предложенного Олегом метода Beta в том, что поправка добавляется к неизменной улыбке, а не к динамичной улыбке из второго способа. Такой способ, по-моему, предпочтительнее, т.к. коэффициент регрессии уже учитывает горизонтальное смещение улыбки.

Приступаем к расчетам. Для проверки выбран период с июля 2010г. по май 2013г. Выбираем страйк, точнее номер страйка относительно центрального страйка. Для выбранного страйка строим прогноз будущей цены в конце следующего дня. Прогноз цены сравниваем с реальной ценой выбранного опциона на конец следующего дня. На каждом шаге цена страйка может меняться, неизменной остается лишь его позиция относительно центра.

Сумма квадратов разниц реальной и прогнозной цены по данному страйку дает суммарную ошибку метода. Из нее берем корень, чтобы не было больших цифр. Для каждого метода и каждого страйка от -3 до +2 посчитана суммарная ошибка метода. Минимальная ошибка показывает лучший метод.

Прогноз учитывает поправку на тету. На гамму поправку не вносим. Возможно, эффект от гаммы можно компенсировать дельтой, учитывая негауссовское распределение доходностей БА. На вегу тоже поправки нет. Наша цель – через дельту как-то учесть и спрогнозировать движение волатильности. Исключение веги ухудшит критерий выбора лучшего метода. Ниже итоговая табличка ошибок.

Интересный вывод из таблички: метод Sticky delta работает неважно. Попытка учесть горизонтальное смещение улыбки не удалась. Моя регрессия показывала положительную связь между волатильностью путов и движением БА, и отрицательную связь между волатильностью коллов и БА. Казалось бы, это подтверждает горизонтальное смещение улыбки и правоту данного метода.

У меня есть догадки, как объяснить это противоречие. Для путов изменение волатильности из-за горизонтального смещения улыбки частично компенсируется общим подъемом волатильности.

Для квартальных коллов {+1, +2} также, вероятно, чаще происходит смещение вниз по улыбке, которое компенсируется подъемом волатильности. Да, регрессия, показывает обратное. Но больший вес в регрессии имеет период ближе к экспирации. Таких дней мало, но они сильно влияют на регрессию из-за высокого наклона кривой. А вот веги там мало, и эти дни слабо влияют на суммарную ошибку в таблице. Донышко улыбки у квартальных опционов долгое время расположено правее +2 страйка, и наклон улыбки в этих страйках чаще отрицателен.

Есть и другая версия. Прогнозная добавка по второму методу как правило в несколько раз выше добавки по методу регрессии. Направление добавки по второму методу правильное, но ее величина завышена. Улыбка реагирует на движения БА, но слабее, чем выходит по расчетам. БА ходит маятником туда-сюда, совершая массу возвратных движений. Возможно, улыбка реагирует на движения консервативно, учитывая вероятность обратного движения цены.

Результаты четвертого метода (Regression) для некоторых страйков несколько лучше классического первого способа. Но разница в ошибке минимальна. Следует учесть также, что регрессия посчитана для того же периода времени, что и ошибка хеджа. Если сделать расчеты для другого периода времени, результаты четвертого метода могут ухудшиться. Получается, классический способ – наилучший?

Не будем торопиться с выводами. Рассмотрим результаты аналогичных расчетов для спредов, в которых продан один опцион слева и куплен один опцион справа. Спред {-3;-2}, например, означает, что продан опцион страйка -3 и куплен опцион страйка -2.

Как мы видим, метод Sticky delta дает минимальную ошибку для спредов, в которых участвуют страйки и слева и справа от центра. Возможно, в спреде эффект вертикального смещения улыбки уходит, т.к. купленный и проданный страйки компенсируют друг друга. А горизонтальное смещение лучше учитывается данным методом. Если подобрать веса опционов, то и для спредов, которых участвуют одни путы, результаты этого метода будут предпочтительнее. Честно говоря, в этом вопросе еще остается множество неясностей, так что работы впереди еще полно.

Выводы

Если позиция состоит из одних купленных, или проданных опционов, хеджировать следует по методу Sticky strike. Метод Sticky delta эффективен, если позиция включает проданные страйки слева от центра и купленные страйки справа от центра.

P.S. Заинтересован в работе, связанной с опционами. Пишите в личку.

929 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

теги блога broker25

- HV

- IV

- KZOS

- NKNC

- акции

- акции США

- алготрейдинг

- бабочка

- Брокер

- бэктестинг

- бюджет

- волатильность

- вор

- ВТБ

- второй эшелон

- газ

- газеты

- Газпром

- дельта-хеджирование

- дефицит бюджета

- дивиденды

- железный кондор

- здоровье трейдера

- зигзаг

- Индексы

- Историческая волатильность

- Казаньоргсинтез

- Китай

- корреляция активов

- макро

- ММВБ

- мультипликаторы

- Навальный

- накопительная часть пенсии

- налоги

- НДФЛ

- Нефть

- Нижнекамскнефтехим

- НПФ

- обмен акций

- опцион волатильность

- опционные спреды

- Опционы

- офф-топ

- оффтоп

- оценка акций

- поводыри

- приватизация

- прогноз

- прогноз по акциям

- продажа опционов

- продажа путов

- расчет в рублях

- реструктуризация

- рецензия на книгу

- Роснефть

- российский рынок акций

- Рынок акций США

- Саудовская Аравия

- Сибур

- сила Сибири

- Сила Сибири-2

- система

- скачать

- смартлаб конкурс

- сравнительный анализ

- суд

- сырье

- тест

- тики

- толстые хвосты

- Тольяттиазот

- торговые роботы

- улыбка

- улыбка волатильности

- философия трейдинга

- финанализ

- ФНБ

- фундаментальный анализ

- фундаметальный анализ

- хеджирование

- экспорт газа

- эмиссия денег

- Яндекс

Если ставить цель торговать опционами, то думаю стоит взять историю котировок (не путать с тиками) и провести более аккуратные расчеты.

Я делаю так:

1) есть данные по всем заявкам с биржи за месяц

2) по данным строешь стаканы опционов и фьюча

3) считаешь что надо.

1) наверное лучше всех делать «2 способ (Sticky delta)»

2) особо вола не связана с движением рынка. Бывает рынок вверх вола вниз, бывает наоборот.

1) даже только для купленных опционов? Вывод непонятный, честно говоря.Для какого таймфрейма? Для месячных или квартальных опционов? Какой критерий? Если как у Олега, я с ним не согласен

теоретическая и практические модели ценообразования опционов не совпадают. потому что разные вещи.

Блин, я тут моск в предновогоднее положение «off» перевел :)

С уважением,

Энергетический Дятел.

При сроке 2-3 месяца — и то с натяжкой :)

Дельта-хедж как таковой (как в теории) работоспособен от 3-х месяцев и более :)

Или дельту вычислять из модели Хестона?

Ну может она и хорошая. Но я в это поверю только тогда, когда добавлю ошибку дельты по Хестону

в таблицу выше. Что-то я не уверен что там все будет хоккей.

И я все-таки не понял, что вы понимаете под корреляцией.

Это просто зависимость или стат. корреляция? Если последнее то это регрессия без св. члена.

Коррелируют процессы(цены и волатильности), не причём тут линейная корреляция.

Я что-то упустил, видимо, про какие инструменты речь? Мне кажется, не надо выбирать, что лучше, а что хуже. Для акций улыбка построена на IV/K, отсюда sticky strike, для FXO — IV/Delta, следовательно, sticky delta… Так исторически получилось ))

Аналогично с моделями. Есть те, которые стали стндартами, например, FX — Vanna Volga, Heston; для EQ — Local vol, Heston