ITInvest

Февраль принесёт инвесторам новые риски и новый негатив.

- 26 января 2015, 16:57

- |

Предыдущий обзор тут - smart-lab.ru/blog/232014.php

Старт текущей недели на российском фондовом рынке прошёл в негативном ключе. Рублёвый индекс ММВБ потерял в пределах 2%, а валютный индекс РТС просел почти на 5%. Российская валюта также попала под давление, и в первый торговый день потеряла почти 3% к бивалютной корзине.

Причин для беспокойства у российских инвесторов сейчас несколько. Главная из них – это обострение ситуации на Украине и рост геополитических рисков. В выходные с новой силой вспыхнули военные действия и пока, ни одна из сторон не готова идти на мирный диалог. Нельзя исключать, что военное противостояние будет только набирать обороты до конца текущей недели, чтобы на очередной встрече у европейских лидеров появились новые поводы для введения очередной порции санкций против России. Не стоит забывать и про рейтинговое агентство Standard & Poor's, которое уже в предстоящую пятницу может снизить кредитный рейтинг Российской Федерации до «спекулятивного» уровня. Чем хуже будет развиваться ситуация на Украине, тем больше будет шансов на снижение рейтинга. Формально, в текущей экономической ситуации суверенный рейтинг России почти по всем критериям соответствует “инвестиционному” уровню, однако политическое давление со стороны США, может запросто перевесить все аргументы.

( Читать дальше )

- комментировать

- 61 | ★3

- Комментарии ( 30 )

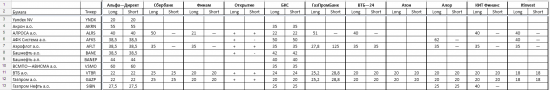

Список маржинальных ценных бумаг брокеров. Обзор.

- 26 января 2015, 10:07

- |

Стоит разнообразить торговлю в связи с высокой волатильностью.

Фондовый рынок предоставляет больше возможностей, чем срочный благодаря большему количеству ликвидных инструментов.

Поэтому решил выяснить, какие бумаги можно шортить и покупать с плечом.

Получилась такая табличка:

При формировании списка учитывались параметры для клиентов – физических лиц с ПОВЫШЕННЫМ уровнем риска. Дисконтирующие коэффициенты указаны в %. Например, ставка дисконта в 25% означает плечо 1:4.

Для создания перечня брокеров была взята статистика активных клиентов основного рынка: http://moex.com/a1186

Файл статистики за 2104 год: http://fs.moex.com/files/6801/

( Читать дальше )

Запуск печатного станка от ЕЦБ добавил оптимизм на рынках.

- 22 января 2015, 22:57

- |

Ожидания инвесторов в четверг оправдались почти полностью. Европейский регулятор, наконец, озвучил параметры программы выкупа активов. Программа стартует в марте текущего года и закончится в сентябре 2016 года. В общей сложности, выкупая в месяц по 60 млрд. баланс ЕЦБ за 18 месяцев увеличится на 1080 млрд. евро. и достигнет максимальных отметок 2012 года. Подобная новость уже несколько месяцев назад начала отыгрываться рынками, поэтому существенным драйвером для дальнейшего роста рисковых активов в мире она не станет.

Европейская валюта после анонсирования параметров программы вполне закономерно пошла вниз пробив отметку 1.15 в паре с долларом. Паритет в ключевой валютной паре евро-доллар выглядит уже более реальным, однако ухудшение ситуации в экономике США из-за крепкого доллара может уже совсем скоро развернуть её. В Европе, наоборот, в пятницу могут выйти позитивные данные по деловой активности, которые немного поддержат европейскую валюту. Укрепление доллара негативно отразилось на нефтяных котировках, которые ещё до заседания ЕЦБ показывали рост почти на 2%. Золото наоборот получило дополнительную поддержку и вновь поднялось выше отметки в 1300$ за тройскую унцию. Если отметка 1300$ устоит на закрытии текущего месяца, то у “жёлтого металла” откроется хороший потенциал для роста до отметки 1500$.

( Читать дальше )

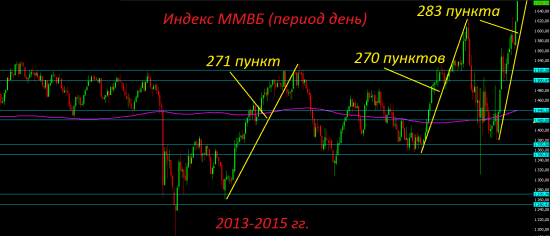

Индекс ММВБ новый трёхлетний максимум и новая перекупленность.

- 22 января 2015, 14:27

- |

По фьючерсу на индекс РТС ближайшая цель на отметке 82000 пунктов. Поддержка на отметке 72000 пунктов. Данный актив уже более месяца зажат в коридоре.

( Читать дальше )

Российская экономика и фондовый рынок. Новые реалии в новом году.

- 21 января 2015, 15:39

- |

Рубль, а также технический среднесрочный взгляд на рынок.

- 14 января 2015, 19:40

- |

Замкнутый круг для ЦБ. Чем больше ЦБ кредитует банковский сектор, тем больше у банков будет рублёвой наличности, тем больше они будут покупать на них доллары. Если существенно снизить темпы кредитования фин. сектора, то это может привести к кризису ликвидности, а значит, и к последующему за ним краху банковской системы. Из двух зол приходится выбирать наименьшее, а значит давление рубль пока продолжится. Вчера российский ЦБ вновь возобновил аукционы по выдаче коммерческим банкам по 1,1 трлн руб. ежемесячно. Ставка отсечения на вчерашнем аукционе составила 17,25% годовых. Куда пойдут деньги, если кредитовать под ставки в 25-30% годовых в реальном секторе почти не кого — вопрос риторический, в основном, на покупку валюты. В сухом остатке имеем: накачка банков рублёвой ликвидностью может привести к новой волне ослабления рубля, поскольку защита от перетока денег ЦБ на валютный рынок так и не была создана. Ещё один негативный момент заключается в том, что многим банкам уже закладывать особо не чего, даже с учётом нерыночных активов, а просрочки и невозвраты по ранее выданным кредитам только растут. Риски геополитики пока также для России не спадают и продолжают давить на национальную валюту, хотя, в последнее время всё чаще раздаются со стороны Еврозоны призывы о пересмотре и послаблении антироссийских санкций.

( Читать дальше )

А что если РФ порежут рейтинг. Покупать в долгую пока рано, худшее ещё впереди.

- 12 января 2015, 21:32

- |

В первую торговую неделю российский рублёвый фондовый индекс ММВБ прибавил почти 10%, но за последние два дня растерял часть завоёванных позиций и закрылся вблизи отметки 1510 пунктов, где расположен значимый уровень поддержки с границами 1500-1520 пунктов. Последние два дня цена тестирует этот уровень на прочность, и если он не устоит, то стоит готовиться к коррекции до отметок 1400-1420 пунктов.

Российский рубль уверенно закрепился выше отметки 62 в паре с долларом. Страховки от дефолта на Россию (CDS) по-прежнему продолжают бить новые антирекорды. Возможно, зарубежные инвесторы опасаются того, что в сложившейся ситуации, Россия, при дальнейшей эскалации санкцонной войны откажется платить по своим долгам. Также существуют большие опасения насчёт того, что ключевые американские рейтинговые агентства уже в ближайшее время, в очередной раз, понизят суверенный кредитный рейтинг России ещё на одну ступень, до “мусорного” уровня. Первым из трёх основных рейтинговых агентств, уже в ближайшую пятницу на этот шаг может пойти S&P. Если это случится, то оставшиеся два агентства также последуют его примеру – это вопрос лишь времени. Текущая ситуация на рынке российского госдолга (ОФЗ) итак уже не первый месяц выглядит плачевно. Цены на облигации федерального займа, а также цены на еврооблигации российских компаний продолжают отвесное падение, а доходность бьёт почти новые исторические отметки. Понижение рейтинга России ещё больше может усугубить ситуацию и спровоцировать ещё больший отток капитала, что окажет дополнительное давление на российский рубль, который при текущих ценах на нефть уже должен находиться вблизи отметки 70 в паре с долларом. Есть и ещё один негативный момент для рубля. В случае понижения рейтинга России двумя из трёх рейтинговых агентств, с российских компаний может быть востребован возврат долгов в размере 25-30 млрд. долларов. Также не стоит забывать, что в случае снижения рейтинга РФ ещё на одну ступень, страну могут исключить из международного индекса MSCI.

( Читать дальше )

Печатный станок в России будет набирать обороты. Как сберечь деньги и куда инвестировать в 2015 году.

- 29 декабря 2014, 17:11

- |

Насколько плохи дела у банков? Будет ли после НГ ещё одна паника? Эмиссия от ЦБРФ миф или реальность?

- 25 декабря 2014, 19:39

- |

Насколько плохи дела у банков? Будет ли после НГ ещё одна паника? Эмиссия от ЦБРФ миф или реальность?

Видео с Алгочетверга: инфобиоз и опыт алготрейдера. Доклад Алексея Афанасьевского на Алгочетверге 4 декабря

- 09 декабря 2014, 22:45

- |

1. самообучаемые игрушки-графы (практической пользы не приносят, но забавны)

2. топология транспортной системы Франции с составлением расписаний движения междугородных автобусов и железных дорог

3. программа для авиадиспетчеров

4. собственно, трейдинг.

Конспект и видео

Фишка методов программирования искусственной жизни (ИЖ) весьма актуальна для трейдеров HFT и big data. Этот подход дает надежду найти успешное решение не полным перебором массы вариантов, а способами, похожими на эволюционную теорию Дарвина. Надо сказать, что применение биологических терминов несколько сбивает с толку: мутация, наследование, отбор. Конечно, за реализацию эволюционных процессов, включая борьбу за существование, отвечает программист, а предмет борьбы – не пища, а вычислительное время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал