IPo

зачем покупают на IPO (SPO), если в 90% после IPO, SPO акции падают, мой портфель и мнение о рынке

- 17 октября 2020, 14:34

- |

1. IPO Совком флота.

2. Доп. эмиссия АЭРОФЛОТа Аэрофлота.

( Читать дальше )

- комментировать

- 885

- Комментарии ( 8 )

McAfee IPO, разработчик в сфере кибербезопасности возвращается на биржу.

- 16 октября 2020, 23:49

- |

Компания McAfee разработчик в сфере кибербезопасности, базирующаяся в Сан-Хосе, штат Калифорния, была основана 14 августа 1987 года Джоном Макафи, Петко Стоянов и Рави Каннаном для разработки программного обеспечения по обнаружению и защите от компьютерных угроз для потребительских и корпоративных клиентов по всему миру.

McAfee уже более 30 лет является пионером и лидером в области защиты потребителей, предприятий и правительств от кибератак с помощью интегрированных решений для обеспечения безопасности, конфиденциальности и доверия.

Как компания, занимающаяся кибербезопасностью, McAfee предоставляет передовые решения безопасности для потребителей, малых и крупных предприятий, предприятий и правительств. Технологии безопасности от McAfee используют возможности прогнозирования, обеспечиваемые McAfee Global Threat Intelligence, что позволяет домашним пользователям и предприятиям оставаться на шаг впереди следующей волны вирусов, вредоносных программ и других сетевых угроз.

( Читать дальше )

IPO Datto Holding Corp (MSP)

- 16 октября 2020, 17:46

- |

О компании. Основана в 2007 году. Поставщик облачного программного обеспечения для управления бизнесом, которые сосредотачивают значительную часть своего бизнеса на рынке MSP, предоставляют MSP вертикально интегрированные платформы и инструменты управления услугами. Ориентируются на малые и средние предприятия. Платформа позволяет, по состоянию на 30 июня 2020 года, 17 000 партнерам MSP управлять своим бизнесом и развивать его. Платформа также сочетает в себе критически важное облачное программное обеспечение, технологии и решения безопасности, которые MSP продают малому и среднему бизнесу, а также маркетинговые инструменты, контент, обучение и ведущие в отрасли мероприятия, способствующие расширению возможностей и значимости вовлеченное сообщество партнеров MSP. MSP представляют будущее ИТ-менеджмента для малого и среднего бизнеса. Цифровая трансформация стимулирует внедрение современного программного обеспечения и технологий малым и средним предприятиями, в то время как нормативные требования и требования к защите данных, а также рост числа угроз безопасности увеличивают сложность и риски ИТ для малых и средних предприятий. Эти тенденции создали переломный момент в принятии MSP для управления ИТ. MSP оснащены ИТ-ресурсами и опытом, которых не хватает малому и среднему бизнесу, обеспечивая единый источник для удовлетворения всех ИТ-потребностей.

( Читать дальше )

При размещении 5% акций девелопер Самолет может привлечь около 3 млрд рублей - Промсвязьбанк

- 16 октября 2020, 12:15

- |

Девелопер Самолет официально объявил о планах провести IPO на Московской бирже в 4 квартале текущего года. Планируется, что free float составит 5% увеличенного уставного капитала, говорится в сообщении компании. Полученные средства Самолет планирует направить на приобретение новых участков и финансирование начала строительства уже входящих в портфель проектов.

Улучшение ситуации на рынке недвижимости, при наличии стабильной ситуации на рынках капитала, создают предпосылки для успешного IPO Самолета. По нашим прогнозам, EBITDA компании в текущем году составит 11,6 млрд руб. Если оценивать Самолет по мультипликатору EV/EBITDA ближайших торгуемых аналогов (ПИК, Эталон, ЛСР), который составляет 6,4х, то стоимость компании составит 74,2 млрд руб. Стоимость акционерного капитала составит 60,7 млрд руб. (чистый долг на конец 2019 года составил 13,5 млрд руб.). Мы не ожидаем дисконта по мультипликатору для Самолета, поскольку компания занимает прочные позиции на рынке недвижимости, а также присутствует на рынке «старой» Москвы. Таким образом, при размещении 5% акций компания может привлечь около 3 млрд руб. Мы позитивно оцениваем возможное размещение Самолета. Если компания выйдет на рынок акций, то, на наш взгляд, у инвесторов появится еще одна интересная бумага в секторе недвижимости для инвестирования на долгосрочную перспективу. Несмотря на то, что предлагаемый пакет для размещения невелик, Самолет в перспективе 1-1,5 лет может увеличить free-float, чтобы поддержать ликвидность бумаг.Промсвязьбанк

Что еще очень активно растёт в этом году?

- 16 октября 2020, 11:44

- |

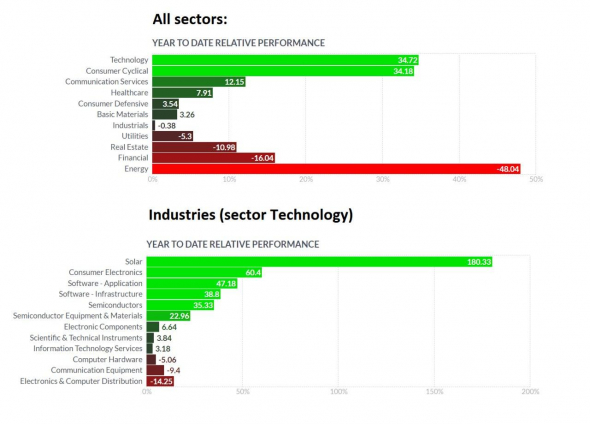

Угадайте, что еще очень активно растёт в этом году кроме e-commerce и cloud services? Правильно, солнечная энергетика. Это:

▫️sector — Technology

▫️industry — Solar.

В частности, вчера на рынке NASDAQ было IPO компании Array Technologies. Эта компания — производитель оборудования для солнечной энергетики. За один день акции компании выросли на 66%. Теперь капитализация компании 4.6 млрд. долл.

Вот, что пишет Reuters: «Глобальное потребление энергии переходит с традиционного топлива на возобновляемые источники». Похоже, тема солнечной энергетики стоит того, чтобы в ней покопать...

Если вы хотите крутым инвестором/трейдером по акциям, вам нужно быть на острие:

модные технологии + IPO = profit.

_______________telegram:

renat_vv

все видео обзоры: youtube

Пол Билзерян в бегах. Крах Ignite и крупное мошенничество армянского "супермачо".

- 16 октября 2020, 01:58

- |

Тот самый армянский мачо-миллионер Дан Билзерян (то самый, что тачки-качалка-оружие-телки-инстаграм), похоже, оказался обычным проходимцем, пи$$доболом, мошенником и аферистом. Как и его папаша, Пол Билзерян, который ныне слегка в бегах.

Потому что Ignite Cannabis Company стремительно пошла по езде (из пустышки спустили воздух?), бабки из конторы явно ушли на особняки, яхты и тёлок армянина, сотрудники конторы вычеркивают ее название из своих профилей в LinkedIn и резюме (как многие криптаны после заката эпохи скам-ICO), а сам Билзерян пропал с радаров и, по слухам, собирается слинять от разгневанных инвесторов, а также от американских и канадских силовиков. Тем более, что пару лет назад вроде как получил паспорт гражданина Армении.

В общем, классика венчурной индустрии. Один изобразил вселенское знание, добавил к этому модного лайфстайла со стволами и девками, напи$$дел с три короба инвесторам, далее лухари-лохи с баблом поверили, пациент неплохо за их счёт пожил инста-жизнью, а потом дал по тапкам, пока не отправили в тюрьму вместе с мутным папашей. «Армянский бизнес», чо.

( Читать дальше )

IPO Eargo, Inc (EAR)

- 15 октября 2020, 21:40

- |

О компании. Основана в 2010 году. Производитель медицинского оборудования, предназначенного для улучшения качества жизни людей с потерей слуха. Их инновационный продукт и бизнес-модель решают основные проблемы внедрения традиционных слуховых аппаратов, включая социальную составляющую, доступность и стоимость. Считают, что их слуховые аппараты Eargo являются первым и единственным практически невидимым, перезаряжаемым, полностью встроенным в ушной канал, сертифицированным FDA, устройством класса I для лечения потери слуха. Быстрые темпы инноваций в компании обеспечиваются их глубоким отраслевым и техническим опытом в области машиностроения, проектирования продуктов, обработки звука, клинической и слуховой науки и разработки встроенного программного обеспечения, а также поддерживается их стратегическим портфелем интеллектуальной собственности.

В Eargo считают, что их дифференцированные слуховые аппараты, ориентированный на потребителя подход и сильный бренд способствовали быстрому внедрению продуктов и высокому уровню удовлетворенности потребителей, о чем свидетельствует более 42000 проданных слуховых аппаратов Eargo без учета доходов по состоянию на 30 июня 2020 года. Компания полагает, что это начало их проникновения на большой, растущий и недостаточно обслуживаемый рынок людей с потерей слуха, который, по их оценкам, в 2019 году насчитывал около 43 миллионов взрослых людей в США и более 465 миллионов взрослых по всему миру.

( Читать дальше )

Datto IPO, облачные продукты для малого и среднего бизнеса.

- 15 октября 2020, 16:59

- |

Компания Datto основана в 2007 году Остином Маккордом — это ведущий поставщик облачного программного обеспечения и технологических решений, специально созданных для доставки через канал поставщика управляемых услуг малым и средним предприятиям или MSP. Платформа позволяет 17 000 партнерам — поставщикам управляемых услуг или MSP — управлять и развивать свой бизнес, обслуживая рынок информационных технологий малого и среднего бизнеса (SMB IT).

Платформа также сочетает в себе критически важное облачное программное обеспечение, технологии и решения безопасности, которые MSP продают малому и среднему бизнесу, программное обеспечение для управления бизнесом, чтобы помочь MSP масштабировать свой собственный бизнес, а также маркетинговые инструменты, контент, обучение и ведущие в отрасли мероприятия, способствующие расширению возможностей и значимости вовлеченное сообщество партнеров MSP.

( Читать дальше )

Потенциал роста расписок Alibaba в ближайшие месяцы составляет около 8% - Фридом Финанс

- 15 октября 2020, 15:54

- |

Новость пришла через сутки после того, как регулятор в Гонконге приостановил рассмотрение заявки Ant Group на первичное размещение. IPO сервиса обещает стать самым крупными в мировой истории, обойдя недавнего рекордсмена саудовскую Saudi Aramco. Объем привлечения Ant Group может превысить $35 млрд. Сделку организуют Citigroup, JPMorgan, Morgan Stanley, Credit Suisse при участии Goldman Sachs. Накануне появилась некоторая неопределенность со сроками: власти Китая проводят анализ IPO на предмет конфликта интересов. Выяснилось, что фонды, участвующие в продаже акций, принимают платежи от клиентов только через Alipay, что может идти вразрез с интересами других компаний, чьи акции уже входят в портфели фондов. Теперь к этому добавился фактор возможных санкций против Ant Group со стороны Белого дома.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал