IPo

Саудиты отзывают IPO Aramco.

- 22 августа 2018, 19:54

- |

К чему бы это?

- комментировать

- ★1

- Комментарии ( 21 )

Роллман - банкрот? Активы выведены на другую компанию?

- 20 августа 2018, 18:36

- |

Суть в следующем:

Роллман копит копит обязательства, потом регистрирует новое юрлицо и переводит туда производство. А старое юрлицо остается с долгами и исками. Так уже делали несколько раз, так сделали и в этот. Зарегистрировано новое ООО «Невский Фильтр Завод №1». Выручка и прибыль соответственно могут пойти мимо акционеров Роллмана. Проблема в том, что «компания юридически никак не связана с группой Роллман, ее единственный владелец — Александр Барышев».

( Читать дальше )

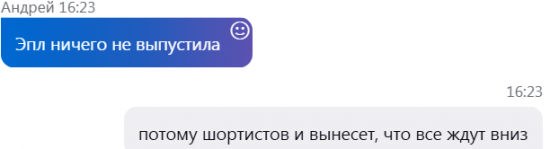

IPO Сибур. Параметры

- 03 августа 2018, 18:47

- |

Состояние: ведётся подготовка к IPO

Дата: неизвестна

Оценка: $20-26 млрд

Объем размещения: 10-15%

Кто продает? Михельсон+менеджмент

Акционеры: https://smart-lab.ru/q/SIBR/shareholders/

Прибыль 2017: $2млрд

2 года назад компания стоила $13,38 млрд.

Сайт для акционеров: http://investors.sibur.com/?sc_lang=ru-RU

Финансовые результаты: http://investors.sibur.com/results-centre/financial-results.aspx?sc_lang=ru-RU

Как устроен процесс выхода компании на биржу, ч.2

- 31 июля 2018, 08:50

- |

Первая часть тут.

При IPO цена бумаг дёргается как эпилептик, и это отчасти из-за того, как оно организовано этими хитрожопыми банкирами. У андеррайтеров есть свойство — это давно доказано британскими учёными — намеренно недооценивать выпуск. То есть они специально устанавливают цену ниже, чем могли бы. Звучит странно: казалось бы, зачем?

А чтобы желающих купить акцию было больше, чем требуется. Вы вот звоните своему брокеру (поднимите руку, у кого есть свой брокер, бггг) и говорите: «Я вот тут слышал, скоро намечается АйПиО Фейсбука, я хочу немного акций прикупить». А брокер говорит: «Нууу, я посмотрю». И не перезванивает. Потом вы слышите, что акции в первый день взлетели на 30%, и думаете, ну что за гандон мой брокер, сука? А он, может, на вас был в обиде, что вы за прошлый год почти не торговали и не приносили ему комиссию. Но всё равно он гандон.

Короче говоря, это такая игра. Типа как искать билеты на какой-нибудь крутой концерт или на выставку Ван Гога. Сначала касса зажимает какое-то количество билетов в фан-зону, образуется очередь, давка, потом перед входом все мечутся и спрашивают, нет ли лишнего билетика, и рядом уже говноеды-спекулянты предлагают их в 2 раза дороже. Ещё по интернету можно купить себе фальшивую контрамарочку и обосраться по полной. А в итоге-то билеты начинают торговаться дороже, чем на них написано.

( Читать дальше )

Как устроен процесс выхода компании на биржу

- 30 июля 2018, 12:30

- |

Вот большая компания думает выпустить облигации или акции. То, что она большая, не значит, что все ей верят на слово. Взять тот же Форд — ему уже больше ста лет, но далеко не все готовы давать ему деньги, так как проблем у компании было много и не факт, что их не будет в будущем. То есть тут вопрос не моральной прочности хапуг-управленцев, а вопрос в том, готовы ли вы купить облигации этой компании с топорно сделанными тачками.

Они приходят к инвестбанкиру и говорят: «Ну вот, чувак, сильно нужно бабло и мы хотим продать акции компании». И приходят они, конечно, не к одному банкиру, а к нескольким — поторговаться, разузнать, кто чо скоко даст. Есть два типа сделок: «стопудовая покупка» и «чем смогу помогу». Разница в том, что в первом случае компания выпускает акции, и банкир им говорит: «Я на себя их куплю, не ссыте». Понятно, что они ему никуда не впились, эти акции, но он просто знает тусу и надеется их загнать всяким лохам. То есть он на себя берёт риск — продаст он или не продаст, но выкупить акции обязан. Вторая тема — «чем смогу помогу», тогда он никаких обязательств на себя не берёт, только обещает помочь всё кому-нибудь впарить в меру сил. Говорит, ну вот минимальную цену я прикидываю такую, если выгорает, ок, если нет — ну не шмогла, идите к чёрту со своим говном.

( Читать дальше )

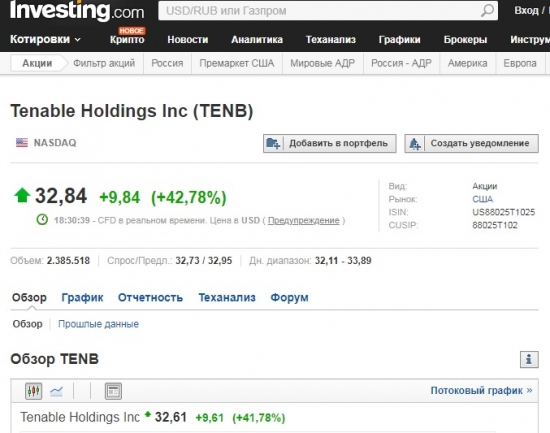

Мой второй пост. IPO Tenable

- 26 июля 2018, 18:06

- |

Ссылка на мой instagram, кому интересно.

https://www.instagram.com/arina_kgd/

Травяное IPO

- 25 июля 2018, 07:57

- |

Братцы! В Калифорнии стала легальна рекреационная конопля. Восьмого ноября 2016 года Калифорния проголосовала за продажу марихуаны не только в медицинских, но и в полезных целях. С Нового Года её можно продавать любому прохожему без рецепта!

Я там прохаживался лет 7 назад, повсюду висели объявления от квалифицированных докторов: “Бессонница? Стресс? Плохой аппетит? Головная боль? Чешется нога? Всего за $30 наш врач вас осмотрит и пропишет натуральное лекарство”. Ну вы поняли, что мы все этими недугами безудержно страдаем.

Надо сказать, что редакция наша либертариански придерживается того мнения, что вообще всё должно быть разрешено, и вменяемые люди вольны себя терзать и ублажать любыми способами, лишь бы жена не обижалась. Пришёл в аптеку, показал справку, что ты наркоман — получи укол чего там тебе требуется. Все спокойны, все свободны. Преступности нет, наркоманы на учёте, ФСКН не крышует банды, не подбрасывает порошки, а онкобольные, ветклиники и вообще кто угодно получают любые обезболивающие без каких-либо вопросов. Но это, как говорил один бывший кандидат в президенты, возможно только в Прекрасной России Будущего.

( Читать дальше )

«Сибур» идет на биржу

- 24 июля 2018, 21:40

- |

Подробнее на РБК:

www.rbc.ru/business/24/07/2018/5b55ef7c9a79474f6246818a?utm_source=fb_rbc

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал