IPo

«Китайский Uber» планирует выйти на IPO. Большие планы на Россию.

- 22 октября 2020, 08:50

- |

Didi Chuxing — ведущий сервис автомобильных перевозок в Китае, основанный в 2012 году. Помимо такси, Didi предоставляет услуги по аренде автомобилей и велосипедов, доставки еды и другое. Клиентами компании являются 550 млн пользователей по всему миру. Сервис также работает во многих странах, в том числе и в России. 25 августа Didi начал работу в России: первым городом, где он появился, стала Казань. А до конца года сервис может появиться в Москве, Санкт-Петербурге, Екатеринбурге и Нижнем Новгороде.

Публичное первичное размещение акций

Didi Chuxing рассматривает возможность первичного публичного размещения акций в Гонконге. Компания нацелена на достижение оценочной стоимости в более чем $60 млрд к моменту запуска IPO в 2021 году.

Согласно информации Reuters, Didi уже начала предварительные переговоры с инвестиционными банками о содействии в проведении IPO. Это происходит при поддержке технологических инвестиционных гигантов SoftBank, Alibaba и Tencent.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Стартапы и венчурные инвестиции

- 21 октября 2020, 23:49

- |

Разберём подробнее.

Итак, кто-то хочет реализовать свою новую бизнес идею или расширить существующую. Какие есть средства для этого? Использовать собственные средства, привлечь средства через IPO (для крупных компаний), взять средства у знакомых, взять кредит в банке, воспользоваться гос. программами, бизнес инкубаторами, краудфандиноговыми платформами типа Kickstarter и т.п.

Что делать, если ничего не сработало и везде отказали. Правильно, попробовать собрать средства на стартап через венчурные инвестиции. Есть специальные фонды, специализирующиеся на подобных инвестициях. Я видел разную статистику, что подобные фонды инвестируют в стартапы от 10% до 0,25% от общего числа поданных им заявок. И нормальным результатом для них считается, если хотя бы 10% от числа вложений начало приносить прибыль.

Все остальные бизнес проекты пытаются привлечь средства через соц. сети, специализированные группы, каналы и т.п. Какие шансы, что вам удастся заработать? Они ничтожно малы, хотя и существуют. Главное держать в голове — никто и никогда не может гарантировать получение прибыли, или даже возврата средств. Если видите предложение с гарантированным возвратом средств в течении определённого периода и наверняка с процентами, держитесь от него как от огня, это 100% мошенники. В этом бизнесе никто ничего гарантировать не может. И держите в голове — никаких законных способов вернуть вложенные средства у вас не будет в принципе, что бы вам не писали.

( Читать дальше )

Хеджирование IPO с локапом

- 21 октября 2020, 22:47

- |

В основном все участвуют в IPO через Фридом Финанс, там есть «заморозка» полученных бумаг на 93 дня или локап. Это значит, что Вы получаете бумаги по цене IPO, но продать их можете только через 93 дня.

Поэтому, когда цена уже выросла, многие хотят её как-то зафиксировать, это и есть хэджирование. Сам Фридом Финанс предлагает для этого форварды, которые обычно стоят немало процентов от позиции, например, ближайшие форварды по бумагам будут стоить завтра (21.10.2020) в процентах от стоимости позиции:

ALVR 14%

BIGC 13%

OSH 6%

CVAC 14%

NNOX 26%

SNOW 11%

FROG 14%

SUMO 19%

U 17%

CRSR 18%

GDRX 19%

Поэтому люди ищут более дешевые альтернативы. Некоторые предлагают более дешевый способ хеджирования через опционы, но еще себе берут за это дополнительно 5%. Рассмотрим, как это сделать самому бесплатно.

Часто самый дешевый способ — это продажа бумаги в короткую

Вы как бы берете бумагу в долг у брокера и продаете, за это он считает Вам проценты. Получается, что у Вас, например, на 10 купленных бумаг становится 10 проданных по цене открытия короткой позиции. Таким образом, цена по факту фиксируется с момента открытия короткой позиции: купленные бумаги дают плюс, проданные такой же минус и в итоге нулевое движение от цены фиксации.

( Читать дальше )

Бум IPO не стихает. Datto Holding разместилась по верхней цене диапазона - $27 за акцию - Финам

- 21 октября 2020, 19:32

- |

Компания, обеспечивающая резервирование и восстановление данных клиентов, привлекла $594 млн. Это максимальный на этой неделе объем IPO.

Тикер компании использует аббревиатуру MSP, которая расшифровывается как «managed service providers» – провайдеры управляемых сервисов. Имеются в виду аутсорсинг кибербезопасности, бухгалтерского учёта, разработки софта и тому подобное. Исследователи Frost & Sullivan насчитали 125 тысяч MSP, крупнейшие из которых — это IBM, Accenture, Congnizant, индийские Infosys и Wipro и другие.

Клиентами Datto Holding являются 17 тысяч MSP. В течение 2020 года компания спасла и восстановила для них 200 млн объектов, которые могли быть утеряны.

Основным фактором роста бизнеса Datto Holding является цифровая трансформация, в ходе которой средний и малый бизнес отказывается от собственных ИТ-подразделений в пользу MSP. Оценка темпов прироста рынка MSP составляет в среднем 16,4% до 2023 года, а поскольку аутсорсерам критически важны резервирование и безопасность их облачных данных, Datto Holding растёт вместе с ними.

( Читать дальше )

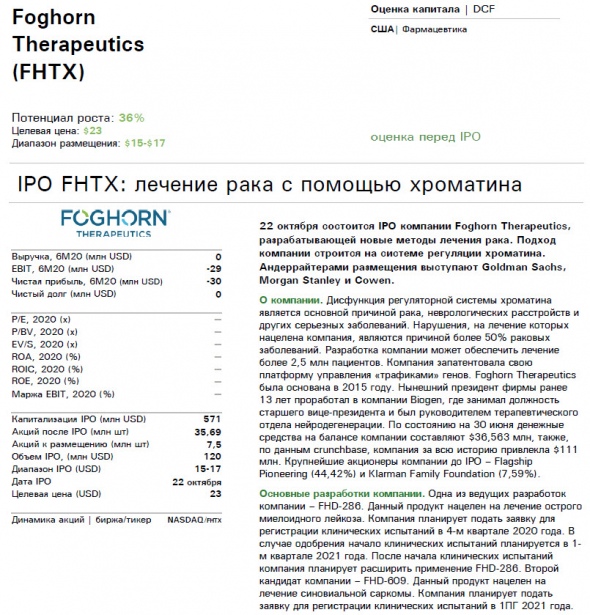

IPO Foghorn Therapeutics (FHTX). Стоит ли участвовать?

- 21 октября 2020, 15:27

- |

Компания разрабатывает новые методы лечения рака на основе системы регуляции хроматина.

Foghorn Therapeutics планирует привлечь $120 млн в ходе IPO.

Андеррайтеры размещения: Goldman Sachs, Morgan Stanley и Cowen.

Ведущий андеррайтер Goldman Sachs, который за последние 12 месяцев проведения IPO, показал среднюю доходность в 68,3%, и это один из самых высоких результатов среди всех андеррайтеров.

Компания намерена создать абсолютно новый способ лечения раковых заболеваний, путем новых лекарств, нацеленных на генетические зависимости в системе регуляторной системы хроматина.

Дисфункция регуляторной системы хроматина является основной причиной более половины всех онкологических заболеваний, а также триггером для развития неврологических и иных серьезных расстройств.

➖Я сразу скажу, что это IPO повышенного риска, так как все продукты компании находятся на ранней стадии разработки.

( Читать дальше )

🌀Внимание! Сделка ✓170 - снова лечение рака? Снова +5000$ за день на акциях?!

- 21 октября 2020, 15:15

- |

Фондовый рынок. Акции. IPO Foghorn Therapeutics (FHTX) — 22 октября 2020 года состоится IPO компании, которая разрабатывает новые методы лечения рака. Подход компании строится на системе регуляции хроматина. Андеррайтерами размещения выступают Goldman Sachs, Morgan Stanley и Cowen… Дедлайн подачи заявки у брокера до 20-00 по МСК 21.10.2020, дата начала торгов 22.10.2020 года.

( Читать дальше )

3 факта перед IPO Foghorn Therapeutics

- 21 октября 2020, 10:29

- |

На этой неделе у нас появилась возможность принять участие в IPO Foghorn Therapeutics, компания планирует стать публичной уже в эту пятницу и разместить свои акции по цене $ 15-17 за штуку, что позволит привлечь $ 120 млн дополнительного капитала и получить общую оценку бизнеса в $ 571 млн.

Foghorn Therapeutics – это биофармацевтическая компания, которая работает в перспективном направлении лечения раковых заболеваний.

Компания нацелена на создание абсолютно нового класса лекарств, нацеленных на генетически зависимости в системе регуляции хроматина.

Система регуляции хроматина управляет включением и выключением генов, сбои в системе регуляции хроматина в 50% случаев приводят к раковым заболеваниям и разработка компании способна воздействовать на этот процесс.

( Читать дальше )

NIKOLA + IVECO = договорняк?

- 20 октября 2020, 22:01

- |

Восхитительная история подкатила про скам-стартап Nikola Motors. Тот самый, который якобы «родил» электрогрузовик — но на поверку все оказалось фейком с ног до головы и масштабным кидком инвесторов, которые аки лохи крупно зашли своими деньгами в IPO аферы с тикером NKLA.

( Читать дальше )

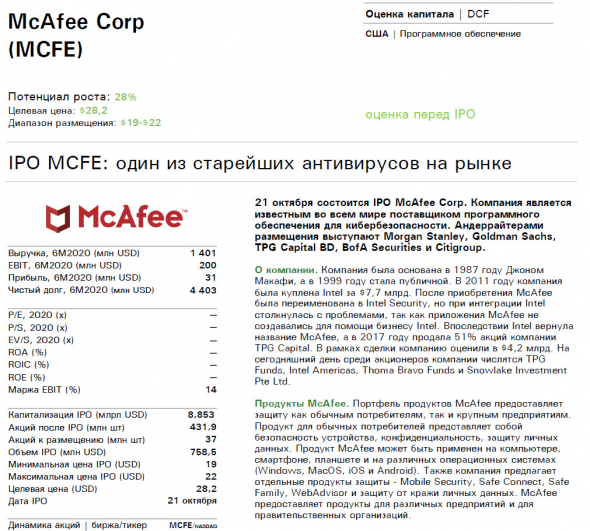

🌀Внимание! Сделка ✓167 - IPO McAfee Corp. +5000$ за день на антивирусах?! Проверим?!

- 20 октября 2020, 09:56

- |

Фондовый рынок. Акции. 21 октября состоится IPO McAfee Corp. Компания является известным во всем мире поставщиком программного обеспечения для кибербезопасности. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, TPG Capital BD, BofA Securities и Citigroup. Дедлайн подачи заявки у брокера до 20-00 по МСК 20.10.2020, дата начала торгов 22.10.2020 года.

( Читать дальше )

Делимобиль продаст около 10% своих акций до проведения IPO в США

- 19 октября 2020, 18:06

- |

Ранее сообщалось, что Делимобиль планирует привлечь в ходе IPO более $300 млн.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал