IPo

3 факта перед IPO Atea Pharmaceuticals ( IPO AVIR )

- 28 октября 2020, 10:33

- |

В ходе IPO Atea Pharmaceuticals ( IPO AVIR ) компания планирует продать собственные акции по цене $ 22-24 за акцию, что позволит получить компании финансирование в $ 253 млн и общую оценку под $ 2 млрд.

Это необычно большая стоимость для биотехнологической компании, которая не имеет действующих коммерциализированных препаратов.

Факт 1. Вакцина от Covid-19

Изначально компания была ориентирована на большое количество различных вирусных заболеваний и делала главный упор на разработку для лечения гепатита “C”.

Но, когда вирусная пандемия блокировала штаты, было принято решение отложить все разработки и сконцентрировать внимание компании на лечении коронавируса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анонс IPO: Rubrik

- 27 октября 2020, 12:53

- |

Rubrik - разработчик платформы для резервного копирования, управления проектами и обеспечения кибербезопасности. Rubrik можно использовать как в облаке, так и на основном устройстве источника данных. Клиенты rubrik собирают и хранят данные в различных хранилищах. Поддержание контроля, единых правил обеспечения безопасности и соответствия правилам комплаенса между данными из различных хранилищ занимает много времени и ресурсов. Rubrik позволяет управлять всеми хранилищами из одного места, также платформа позволяет оптимизировать процессы хранения данных, удаляя повторяющиеся данные, и выявлять утечки и потенциальные киберугрозы с помощью алгоритмов искусственного интеллекта. Используя платформу Rubrik клиенты могут искать данные из любых хранилищ, использовать для решения бизнес задач неструктурированные данные, а также автоматически применять и оптимизировать правила безопасности, резервного копирования, архивирования, восстановления и комплаенса для всех приложений и хранилищ. Помимо этого, платформа включает в себя аналитические модули и дэшборды, позволяющие в режиме реального времени отслеживать и прогнозировать нагрузку в разрезе каждого корпоративного приложения или хранилища данных.

( Читать дальше )

IPO Leslie's Inc (LESL)

- 27 октября 2020, 12:39

- |

О компании. Основана в 1963 году. Являются крупнейшей компанией, предоставляющей подобные товары и услуги. Бренд пользуется наибольшим доверием, и ориентируется на потребителей, в индустрии бассейнов и спа-услуг в США с оборотом около 11 миллиардов долларов, обслуживая частных, профессиональных и коммерческих потребителей. Является единственным брендом бассейнов и спа-услуг, ориентированных непосредственно на потребителей, в национальном масштабе, обладающим интегрированной экосистемой маркетинга и распространения, основанной на физической сети из 934 фирменных точек продаж и надежной цифровой платформе. Контролируют лидирующую на рынке долю в 15%, сеть магазинов больше, чем сумма двадцати крупнейших конкурентов, а доля цифрового рынка, по оценкам, более чем в пять раз превышает долю крупнейший цифровой конкурент. Предлагают широкий ассортимент товаров профессионального уровня, большинство из которых являются эксклюзивными для Leslie's, а также сертифицированные услуги по установке и ремонту, которые необходимы для текущего обслуживания бассейнов и спа. За последние пять лет потратили более 70 миллионов долларов на фундаментальные инвестиции в новые технологии и возможности, направленные на преобразование потребительского опыта и продвижение своего лидерства в отрасли.

( Читать дальше )

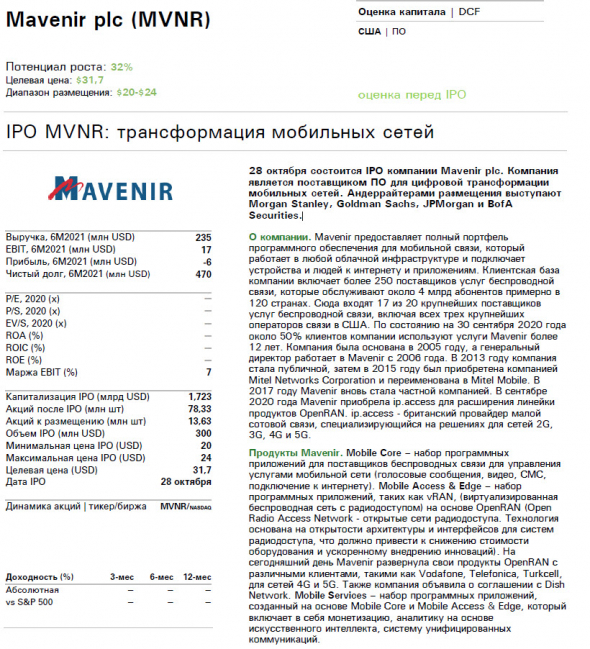

IPO Mavenir plc (MVNR)

- 27 октября 2020, 10:30

- |

О компании. Основана в 2005 году. Количество сотрудников 4000 человек. Это компания — разработчик облачного программного обеспечения для рынка поставщиков услуг связи (5G).

Mavenir — единственный в отрасли поставщик сквозного облачного сетевого программного обеспечения и решений/системной интеграции для 4G и 5G, ориентированный на ускорение программной трансформации сети для поставщиков услуг связи (CSP). Mavenir предлагает полный комплексный портфель продуктов на всех уровнях сетевой инфраструктуры. От уровней приложений/услуг 5G до ядра пакетной передачи и RAN.

Mavenir является лидером в разработке облачных сетевых решений, обеспечивающих инновационные и безопасные возможности для конечных пользователей. Используя инновации в IMS (VoLTE, VoWiFi, Advanced Messaging), частных сетях, а также в vEPC, 5G Core и OpenRAN vRAN, Mavenir ускоряет преобразование сети для более чем 250+ клиентов CSP в более чем 120 странах, которые обслуживают более 50% подписчиков в мире.( Читать дальше )

🌀Внимание! Сделка ✓178 IPO Mavenir plc (MVNR) - будущее за мобильными сетями!?

- 26 октября 2020, 16:57

- |

Фондовый рынок. Акции. IPO Mavenir plc (MVNR) — 28 октября 2020 года состоится IPO компании, является поставщиком ПО для цифровой трансформации мобильных сетей. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, JPMorgan и BofA Securities. Дедлайн подачи заявки у брокера до 20-00 по МСК 27.10.2020, дата начала торгов 29.10.2020 года.

( Читать дальше )

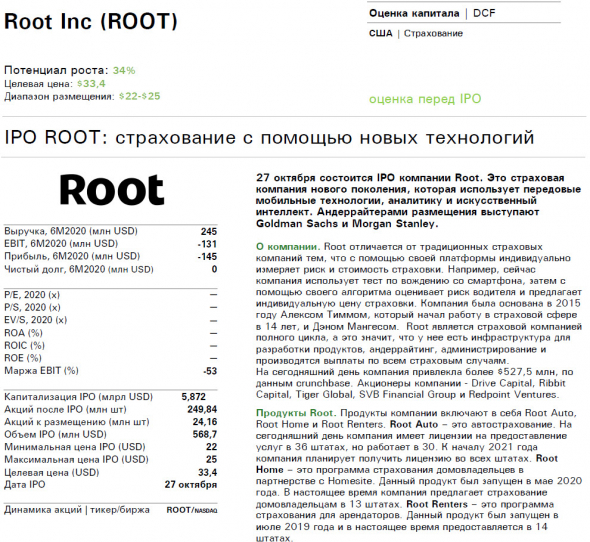

🌀Внимание! Сделка ✓177 - IPO Root Inc (ROOT) - можно сделать много денег на страховании?!

- 26 октября 2020, 15:44

- |

Фондовый рынок. Акции. IPO Root Inc (ROOT) — 27 октября 2020 года состоится IPO компании, которая использует передовые мобильные технологии, аналитику и искусственный интеллект в сфере страхования. Андеррайтерами размещения выступают Goldman Sachs и Morgan Stanley. Дедлайн подачи заявки у брокера до 20-00 по МСК 26.10.2020, дата начала торгов 28.10.2020 года.

( Читать дальше )

IPO Mavenir plc (MVNR). Стоит ли принимать участие?

- 26 октября 2020, 14:37

- |

Mavenir предоставляет набор облачного программного обеспечения для услуг мобильной связи 2G, 3G, 4G, 5G, а клиентская база включает в себя более 250 поставщиков услуг беспроводной связи, обслуживающие приблизительно 4 млрд абонентов в 120 странах. В клиентуру компании входят 17 из 20 самых крупных поставщиков связи, 3 из которых операторы связи США.

Для Mavenir это не первое IPO. С 2013 по 2015 год компания была публичной, в 2015 приобретена компанией Mitel Nerworks Corporation, а также переименована на Mitel Mobility. В 2017 году Mavenir снова обрела статус частной компании.

➕Mavenir получила от инвесторов около $892 млн включая Private Holdings I (Siris Capital).

➕Компанию возглавляет "Pardeep Kohli" с декабря 2016 года, который ранее возглавлял Xura, и став генеральным директором Mavenir Systems благодаря её первому публичному предложению.

Андеррайтеры: Morgan Stanley, Goldman Sachs, BofA Securities и JPMorgan

( Читать дальше )

SPAC - современный аналог IPO с лучшим соотношением риск/доходность.

- 26 октября 2020, 13:56

- |

Инвестиции в SPAC на западе в данный момент являются одной из самых горячих тем. Объем средств, которые привлекаются последнее время через этот инструмент, превышает объем средств привлекаемых через классическое IPO. И эта популярность связана с тем, что в этом сегменте сейчас одно из лучших соотношений риск/доходность на рынке, а входной билет от 10$, что делает его доступным абсолютно для всех инвесторов.

Что такое SPAC? Это Special purpose acquisition company – компания, созданная с целью покупки другой компании. Это своего рода фонд, куда инвесторы сложили деньги, выпустив одновременно акции этого фонда на биржу. Целью фонда является покупка бизнеса, с дальней заменой акций фонда, на акции компании. Таким образом, компания становится публичной, а ее акции выходят в обращение на биржу.

В рунете SPAC остается без должного внимания. В ютубе я не нашел ни одного видео на эту тему, поэтому решил снять видео, где рассказал что такое SPAC, про его характеристики, что такое варранты, юниты, про их особенности, а так же про то, где искать идеи для инвестиций и на что обращать внимание. Буду признателен за +, чтобы труды не ушли впустую.

IPO Root, Inc. (ROOT)

- 26 октября 2020, 12:29

- |

О компании. Основана в 2015 году. Количество сотрудников 901 человек. Автостраховщик называет себя «технологической компанией, производящей революцию в личном страховании благодаря модели ценообразования, основанной на справедливости и современном клиентском опыте». Традиционные страховые компании всегда группировали людей в пулы рисков и долгое время полагались на «закон больших чисел» для выработки приемлемых цен на совокупной основе. Справедливость на индивидуальном уровне в значительной степени игнорировалась. Root используют технологии для измерения риска на основе индивидуальных показателей, уделяя первоочередное внимание справедливости по отношению к клиенту. Они принципиально заново изобретают страхование с помощью технологий, наука о данных и ориентация на клиента.

Их история начинается с автострахования в США. Автострахование требуется подавляющему большинству водителей в США, и считается, что это первый страховой полис, приобретаемый потребителями. В результате их стратегия auto-first создает основу для обширных пожизненных отношений с возможностью добавления других линий личного страхования по мере развития потребностей клиентов. Стратегия также заложила технологическую основу для предложения корпоративного программного обеспечения, со временем диверсифицируя потоки их доходов.

Root собрал 523 миллиона долларов финансирования. Включая раунд на 350 миллионов долларов в 2019 году, в результате чего компания оценивается в 3,65 миллиарда долларов. Root поддерживается несколькими венчурными компаниями. Drive Capital владеет 26,6% акций Root, Ribbit Capital — 16,5%, Tiger Global — 10,3%. Финансовая группа SVB владеет 7,9% акций, Redpoint Ventures — 7,4%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал