IPo

Разбор ПАО "СПБ Биржа". $SPBE (СПБ Биржа)

- 29 января 2023, 14:02

- |

🛑Российские IPO проводятся только одной целью – впарить безграмотным хомячкам акции компании в 3, 5, 7 раз дороже, чем они стоят на самом деле.

👉СПБ Биржа – не исключение. Компания вышла на IPO по 1000₽ за акцию в ноябре 21 года и по его итогам заработала 19₽ чистой прибыли на акцию. P/E 52 пункта! Хоть смейся, хоть плачь! 😂🤬

Неудивительно, что при таких показателях с самого IPO она стремительно падала. А потом случился кризис 2022 года, заморозка иностранных акций.

👆В связи с чем популярность иностранных акций (доступ к торгам которыми предоставляет СПБ биржа) среди Российских инвесторов сильно упала.

И вот мы видим -86% с хаёв!🤷♂️

Отчёта за 22 год у нас нет. Компания его решила не выпускать. Мы можем лишь предполагать, что прибыль (если она вообще есть) там не больше 5-7 рублей на акцию.

Цена акции пришла к адекватным значениям для 21 года, но ситуация сильно изменилась в худшую сторону.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Кот с журнала Татлер за миллион и международное IPO Natura Siberica

- 21 января 2023, 18:37

- |

Предисловие

Чуть больше года назад весь интернет обсуждал конфликт, связанный с корпоративным разделом компании Natura Siberica и тем, что останется после ухода из жизни основателя Андрея Трубникова. Возможно, что многие использовали продукцию данной компании или слышали про его историю становления.

( Читать дальше )

Рынок IPO рухнул на 94% в 2022 году

- 08 января 2023, 14:25

- |

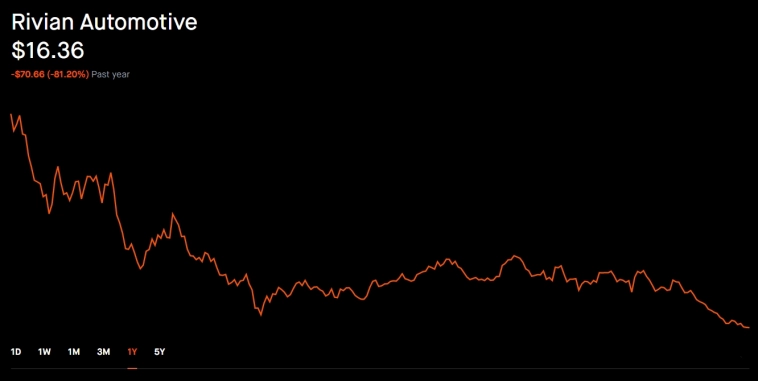

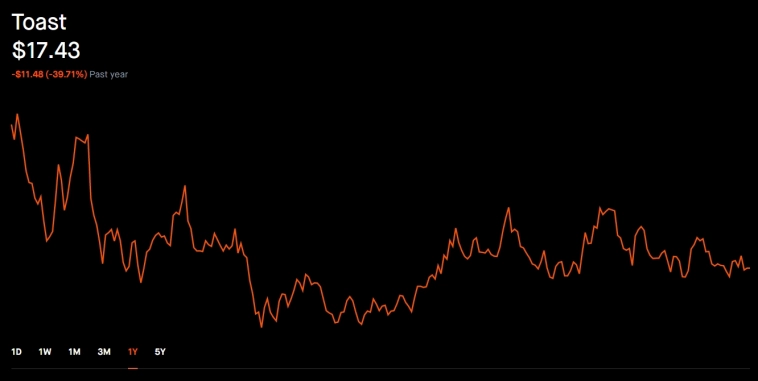

После рекордного технологического бума вокруг IPO в 2021 году, на котором дебютировал производитель электромобилей Rivian, компания по разработке программного обеспечения для ресторанов Toast, платформа для хранения кода GitLab и HashiCorp, а также приложение для торговли акциями Robinhood, 2022 год был абсолютным провалом.

( Читать дальше )

Бизнес MUST показал в 2022 году кратный рост несмотря ни на что

- 30 декабря 2022, 10:58

- |

Невзирая на сложный 2022 год, бизнес MUST показал кратный рост. В текущем году мы увеличили продажи ОСАГО в 2,7 раза, до 25,2 ₽ млн или 1 326 полисов. При этом комиссионный доход вырос в 2,4 раза, до ₽3,3 млн. Кроме того, в конце года мы досрочно начали продажи полисов страхования от несчастных случаев и КАСКО,на которых мы зарабатываем до 50% от стоимости полиса, против 10-15% у ОСАГО.

Важные события уходящего года:

Стали резидентом Сколково и наши инвесторы получили возможность приобрести акции на 50% дешевле, а компании стал доступен источник финансирования в виде различных грантов фонда.

Доказали страховым компаниям эффективность нашего скоринга, на примере собственного 18-ти месячного страхового портфеля, что позволило найти среди них новых партнеров.

Договорились о запуске пилота ProDrive (проверка и найм Водителей) c «Газпромнефть-Снабжение», парк которой насчитывает более 3000 грузовиков.

( Читать дальше )

Оценка ФК Открытие для IPO и для продажи ВТБ различается на 120-160 млрд рублей — Frank Media

- 27 декабря 2022, 17:29

- |

Оценка проводилась в сентябре – ноябре прошлого года. На конец же 2021 года капитал «ФК Открытие» составлял 431 млрд рублей. Однако в марте «в связи с изменением геополитической ситуации ЦБ приостановил подготовку к IPO».

Весной было решено начать подготовку к сделке по продаже «ФК Открытие» группе ВТБ. «В апреле 2022 года ВТБ инициировал предложение по объединению, получив одобрение правительства и ЦБ», отмечается в презентации. В сентябре – ноября компания «Деловые решения и технологии» (в прошлом – российский Deloitte) для этой сделки оценила группу в диапазоне 328 млрд – 374 млрд рублей. Капитал на конец этого года должен составить 479 млрд рублей.

frankrg.com/106981?utm_source=tf

Медси-инсайд

- 24 декабря 2022, 19:31

- |

15 декабря был на дне инвестора Медси. Там погуляли, поели и поговорили. До этого я ничего не знал о Медси как о бизнесе и вот мои заметки по итогам:

Это первое подобное мероприятие компании, организовывали его для «знакомства» инвесторов с компанией. В будущем это будет полезно при планируемом размещении облигаций и потенциальном IPO. Сразу чтоб не игнорировать слона — IPO готовы делать, но их не устраивает состояние рынка. Цитата: «Мы долгое время росли до фондового рынка, теперь мы ждём, когда рынок дорастёт до нас». При том Медси — это актив АФК (их управляющий директор ходил с нами везде) и необычный. Об этом позже.

( Читать дальше )

Приглашаем пообщаться с командой MUST в офлайне

- 21 декабря 2022, 19:47

- |

Приглашаем посетить офлайн-встречу для инвесторов и акционеров MUST, где подведем итоги 2022 года и расскажем:

- О финансовых результатах (продажи, инвестиции, расходы).

- О новых партнерствах и пилотных проектах.

- Поговорим о конъюнктуре рынка и её влиянии на развитие платформы MUST.

- Поделимся новостями о новых законодательных инициативах, способных существенно улучшить финансовые показатели нашей компании.

- Представим планы на 2023 год.

- Ответим на Ваши вопросы.

- и просто познакомимся!

Встреча состоится 23 декабря в 19:00 в конференц-зале офисного центра KnowWhere BALCHUG по адресу: г. Москва, Садовническая наб., 9. Мероприятие пройдёт в закрытом формате, только для действующих акционеров и крупных инвесторов, строго по предварительной регистрации по ссылке.

Дилерский холдинг Автодом планирует выйти на IPO в 2023-24 гг, если внешние факторы и макроэкономика будут благоприятны для этого — Интерфакс

- 21 декабря 2022, 13:45

- |

В 2023-2024 годах компания будет стремиться выйти на IPO, если внешние факторы и макроэкономика будут благоприятны для этого, — говорится в пресс-релизе дилера.

В нем также отмечается, что в следующем году «Автодом» планирует организовать промсборку по полному циклу (CKD) на производственных мощностях собственных предприятий. Ранее компании были переданы российские активы Mercedes-Benz, включая подмосковный автозавод.

Несмотря на сложную ситуацию в экономике страны, в наших планах непрерывное развитие и движение вперед. Это большой бизнес, который невозможно остановить какими-либо ограничениями. Еще несколько масштабных проектов у нас сейчас на финальных стадиях переговоров, и, я уверен, совсем скоро мы порадуем всех очередными грандиозными новостями, возможно даже в этом году

Дилер выпустил первый облигационный заем в прошлом году, продолжив эмиссию ценных бумаг. В апреле текущего года группа была включена в перечень системообразующих предприятий российской экономики. Рейтинговое агентство «Эксперт РА» в октябре подтвердило рейтинг кредитоспособности АО «Автодом» на уровне ruBBB+ со стабильным прогнозом.

( Читать дальше )

У Маска свистит фляга, роботы поджимают людей, а с криптанами начали бояться иметь дело

- 20 декабря 2022, 06:44

- |

Видеоверсия вот здесь, а под катом — всё то же самое текстом.

IPO Whoosh не сделало вжух

По планете бодро скачут, выбрасывая коленца, четыре всадника Апокалипсиса (Чума, Раздор, Голод и Смерть), а мировая экономика демонстративно кашляет и всем своим видом как бы намекает, что ей не очень хорошо. Для чего настало самое время? Конечно же, для проведения IPO (первичного размещения акций) сервиса аренды самокатов!

По крайней мере, так решили ребята из кикшеринговой компании Whoosh, которые запилили первое (и единственное) IPO на российском рынке в 2022 году. Привлечь они планировали 10 млрд рублей, но получилось только два, а котировки акций сразу после размещения

( Читать дальше )

А кто сливает акции WUSH, если после IPO нельзя продавать 185 дней?

- 19 декабря 2022, 20:59

- |

Но все пишут, что после IPO нельзя продавать акции в течении 185 дней. А также компания — все акционеры и аффилированные с ними лица подтвердили, что приняли на себя обязательства, связанные с ограничением на отчуждение акций в течение 185 дней после завершения IPO.

На IPO во free-float вывели 10% акций.

Тогда кто сливал акции Вуша?

ВТБ вложил в Вуш 10 млн долларов и получил 13,7% всех акций. Всего акций 111,350,000 штук. Получается у ВТБ - 15254950 акций. Одна акция им обошлась в 42 рубля по моим подсчетам.

Получается, что инвестбанки типа ВТБ сливали акции по рынку в диапазоне от 147 до 185 руб? Хорошие у них иксы с 42 рублей затрат.

И главное. Вот и оправданная стоимость акции — 42 рубля за одну акцию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал